La deuda remunerada del BCRA marcó otro récord, alimentada ahora por la emisión a que obliga el dólar soja

Es la deuda remunerada del organismo; también aumentó fuerte su costo; ya es capaz de generar una base monetaria nueva en menos de siete meses

- 5 minutos de lectura'

La deuda remunerada y cada vez más cara del Banco Central (BCRA) marcó el viernes un nuevo récord al superar los $8 billones, confirmando que –con la irrupción del dólar soja y aunque se discontinuó desde hace dos meses la monetización del déficit fiscal- su evolución adquiere cada vez una dinámica más riesgosa para la golpeada salud macroeconómica local.

Según los datos oficiales, alcanzó los $8,1 billones, sumando los casi $6,5 billones que la entidad retiró del mercado mediante la emisión de Letras de Liquidez (Leliqs) –pasivo que elevó su costo mayoritariamente al 75% nominal anual o 107,35 efectivo tras la última suba de tasa- y los $1,6 billones tomados mediante pases pasivos al 70% anual.

De este modo es un pasivo que creció ya 70% sólo en lo que va del año (unos siete puntos por encima de la inflación acumulada hasta aquí), lapso en que además duplicó su costo.

Así, a su vez, se multiplicó por 7,25 veces en tiempos de la administración de Alberto Fernández, quien la había calificado como deuda “usurera” al tomarla como uno de los ejes de su campaña presidencial, llegando a prometer incluso que –con esos recursos- mejoraría los haberes de los jubilados que, desde que inició su mandato, retrocedieron en casi 10 puntos en términos reales, aún considerando los bonos compensatorios que se emiten.

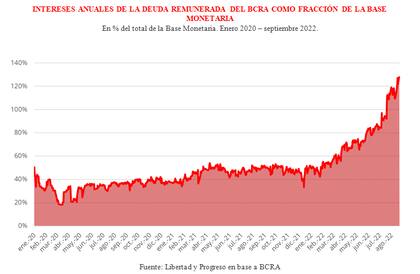

“El costo de esta deuda se disparó casi ocho veces durante el mandato de Fernández. Incluso suponiendo que el BCRA no aumentara el stock , la renovara a la tasa actual y solo emitiese para pagar los intereses que genera, este proceso llevaría a más que una duplicación de la base monetaria en el período de doce meses (+128%)”, advirtió en un informe la Fundación Libertad y Progreso.

“En enero de 2020, el BCRA tenía una deuda remunerada de $1,5 billones, que devengaba intereses anuales por $0,7 billones”, señala. Ahora ese stock ya superó los $8 billones y la factura por intereses anualizada rondaría los $5,8 billones, “algo impulsado hasta comienzos de julio por financiamiento monetario del déficit fiscal, el incremento de la tasa de interés, algo que fue especialmente notorio desde enero de este año”.

Claro que este mes a eso se agregó la emisión “extra” que el BCRA se ve obligado a realizar para comprar reservas a $200, en el esquema llamado ‘dólar soja’.

Por caso ayer la entidad al comprar US$335 millones de ‘dólar soja’ y tener que usar unos US$151 millones para asistir la demanda importadora por la rueda común debió volcar al mercado unos $44.000 millones. De esta forma, ya acumula una expansión levemente superior a los $600.000 millones en el mes por esta vía desde la implementación del tipo de cambio diferencial.

Desde el BCRA recuerdan que la remuneración que paga por esta deuda “sustancialmente tiende a compensar el deterioro que sufre la moneda en el proceso inflacionario a la espera que esos recursos se conviertan en financiamiento a través de la demanda de crédito”.

Así lo afirmó en una carta pública que emitió su presidente, Miguel Pesce, semanas atrás para afirmar que “ahora” (adverbio con que buscó marcar diferencia con la denominada Bola de Lebacs) las “Leliqs respaldan el ahorro argentino”.

En esa misiva destacó que hasta julio la deuda remunerada total que había sumido el BCRA resultada un 23% inferior al máximo alcanzado en marzo de 2018, “cuando el stock de pasivos del BCRA (en aquel entonces Lebac) expresado a precios actuales (jul-22) equivalía a $8,95 billones”.

Claro que al ritmo de expansión que muestra ahora volvería a ese nivel máximo en menos de un mes.

El mayor problema no es el crecimiento sostenido que muestra esta deuda sino que ese aumento se produce en un escenario en que no reacciona la demanda de pesos.

Los datos que dejó agosto son inquietantes al respecto (y lo que aparecen de septiembre no cambian la tendencia”. “Fue otro mes en el cual la Base monetaria se contrajo tanto en términos reales como nominales por lo cual el ratio que la mide contra el PBI cayeron a una velocidad mayor a lo esperable si fuese simplemente el efecto del menor uso de billetaje por factores tecnológicos”, advierten los economistas de la consultora LCG.

“La inflación en un nivel más alto y la inflación esperada aún más elevada no permiten que la expansión de dinero por el pago de intereses de los pasivos que genera el BCRA sea absorbido por el público. Y esto se da en un contexto donde la disciplina del BCRA en relación al financiamiento del Tesoro está siendo cumplida según el programa con el FM”, acotan

La poca preferencia por la liquidez no sólo se expresa en menor demanda de billetes sino también en el ajuste en términos reales de los depósitos a la vista. “La menor demanda de dinero redunda en mayor stock de Leliqs y si bien la dinámica de los pasivos remunerados no nos parece aún alarmante, la foto del balance del BCRA muestra que el mismo se encuentra muy debilitado”, advierten.

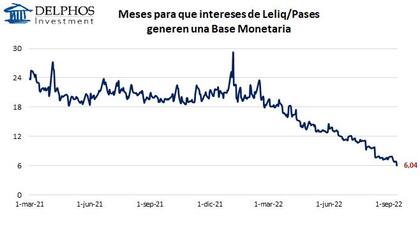

Esto genera un aumento sostenido del pasivo del BCRA con una dinámica cada vez más inquietante. “La métrica de meses necesarios para generar una nueva base monetaria con los intereses de las Leliqs/Pases ya perforó los siete meses”, hizo notar recientemente la consultora Delphos Investment.

Otras noticias de Banco Central

Más leídas de Economía

Advertencia. El CEO de una cadena francesa de supermercados no quiere comprar carne del Mercosur

El camino emprendedor de Gwyneth Paltrow. De ganar un Oscar a ser la CEO de una empresa con 80 empleados

Valor del día. ¿A cuánto cotiza el real este jueves 21 de noviembre?

Nuevos básicos. Cuánto ganan los empleados de farmacias en diciembre