En el tercer trimestre de 2020, el índice de Accesibilidad al Crédito Hipotecario (IACH) que elabora el Gobierno de la ciudad de Buenos Aires reveló que las cifras alcanzaron “su mínimo histórico”

- 5 minutos de lectura'

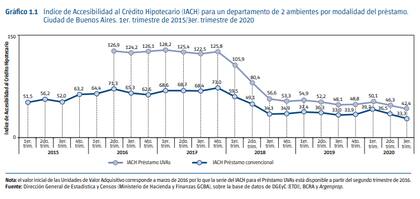

Mes tras mes queda al descubierto que los créditos hipotecarios en la Argentina para acceder a la primera vivienda han dejado de existir. Y las pocas líneas que se ofrecen son casi inaccesibles. En el tercer trimestre de 2020, el índice de Accesibilidad al Crédito Hipotecario (IACH) que elabora el Gobierno de la ciudad de Buenos Aires reveló que las cifras alcanzaron “su mínimo histórico” para el período estudiado: una pareja de profesionales debería hacer crecer sus ingresos más del doble (un 136%) para poder acceder a través de un préstamo UVAs para la compra de un departamento de dos ambientes y 42 metros cuadrados, ya que el ingreso mensual mínimo requerido para un crédito a 20 años es de $276.262.

En el caso de querer comprar ese mismo departamento a través de un crédito tradicional, los ingresos mensuales de dicha pareja deberían triplicarse debido a que el ingreso mínimo requerido es de $352.364. “El escenario es más restrictivo con el crédito tradicional, pero la brecha con el IACH UVAs se ha reducido progresivamente desde que la situación general del mercado de créditos hipotecarios se complicó, a mediados de 2018”, indicó el texto oficial.

De acuerdo a la medición del estudio, si el IACH arroja un valor de 100 significa que el ingreso de la pareja aspirante coincide exactamente con el ingreso mínimo para acceder, de acuerdo con los supuestos establecidos. Caso contrario, si se encuentra por debajo, el salario no alcanza el mínimo necesario.

En este caso, durante el tercer trimestre, para adquirir una unidad de dos ambientes el IACH se ubicó en 42,4% para el crédito hipotecario en UVAs y en 33,3% para la modalidad convencional. Es decir, que el ingreso representó el 42,4% y 33,3% -según sea el caso- del salario mínimo necesario para acceder a un crédito en la ciudad de Buenos Aires. Si se considera un inmueble de tres ambientes y 70 metros cuadrados, el indicador desciende a 27,0 y 21,1, teniendo en cuenta que el ingreso mínimo requerido para un préstamo a 20 años es de $434.583 y $554.299 respectivamente. “Estos resultados indican que no es posible acceder al crédito en ninguna de las circunstancias mencionadas dado que el ingreso de la pareja es por lejos insuficiente”, agregó.

A la vez, si la comparación se realiza teniendo en cuenta el dólar blue y “en línea con las reglamentaciones que restringen la compra de moneda extranjera”, las posibilidades de acceder al crédito se deterioran al ritmo de la devaluación. De esta forma, con un dólar que vale el doble, el IACH se derrumbaría a la mitad y el ingreso necesario debería cuadruplicarse.

“Se rompió la relación cuota/ingreso y se rompió la relación valor de las propiedades dolarizadas versus los créditos. El dólar pasó de $17 en 2017, a $150 hoy en día: subió por diez el tipo de cambio. Entonces los salarios, en pesos, no acompañan la evolución del metro cuadrado en dólares. Las variables económicas se rompieron completamente”, explicó Mariano Otalora, especialista en finanzas y autor del libro “Créditos UVA, la guía definitiva”.

Para el Gobierno porteño la situación de IACH UVAs es “especialmente crítica” si se contempla que esta herramienta fue creada para promover el acceso al crédito de las familias de clase media, con cuotas equiparables al valor del alquiler. En la práctica, hoy en día la cuota del crédito UVAs triplica el valor del contrato de locación para un departamento dos ambientes (cuota teórica de $69.065 para un préstamo a 20 años), mientras que un préstamo convencional más que lo cuadruplica (cuota de $105.709). Si los números se contrastan con una unidad de tres ambientes, la relación se dispara a casi cinco veces el valor del alquiler para un crédito convencional (cuota de $166.290) y hasta tres veces ese importe para los UVAs (cuota de $108.646).

El valor promedio de alquiler de un departamento de dos ambientes usado de 43 m² en la Ciudad se calcula en $23.605 y el de tres ambientes en $35.649, acorde al análisis del mercado inmobiliario realizado por la DGEyC en el tercer trimestre de 2020.

Cuánta oferta crediticia existe hoy

Si se analiza la oferta de créditos, en la Argentina solo tres bancos siguieron dando esta modalidad crediticia en su cartera de productos, cuando en el mejor momento de 2017 las entidades financieras que lo ofrecían eran once. ¿Las razones? La pandemia y el “agravamiento del contexto para este tipo de operaciones, fundamentalmente por la devaluación y las restricciones para la compra de moneda extranjera”.

“Para que alguien pueda tomar crédito, las condiciones para quienes prestan tienen que ser adecuadas, tienen que poder recuperar en el tiempo el valor del dinero que se está adelantando más una ganancia. Caso contrario, dedica ese capital a hacer algo más seguro y rentable. ¿Cómo un banco puede proyectar a diez años, menos a veinte, con una tasa de interés donde se esté cubierto en un contexto macroeconómico tan inestable como el que tiene la Argentina. No nos olvidemos que los bancos también son un negocio y la mercadería es la plata”, apuntó por su parte José Rozados, director de Reporte Inmobiliario.

Otras noticias de Créditos hipotecarios

1

1Construcción: los empresarios analizan cómo cambió el modelo de negocio porque “tener stock ya no es ventajoso”

2

2Por qué a este pequeño pueblo europeo lo creen “maldito” y está abandonado

3

3Depósitos logísticos medianos: el negocio menos pensado (y más rentable) de Zona Norte

4

4Los empresarios que pelean por una codiciada esquina de Palermo