El presidente electo llamó a “pagar las consecuencias” a quienes tomaron un crédito UVA; la ventaja de los deudores de la que nadie habla

6 minutos de lectura'

6 minutos de lectura'

El presidente electo Javier Milei no demoró ni una semana después de ganar la elección para pronunciarse respecto a la situación habitacional. Después de decir que pretendía derogar la ley de alquileres, rechazó la posibilidad de que el nuevo Gobierno ayude a los deudores de créditos UVA (Unidad de Valor Adquisitivo). Estos se crearon en marzo del 2016 durante la presidencia de Mauricio Macri y hoy casi 100.000 personas pagan su vivienda con este crédito.

“Si yo decido tener una vida temeraria, tengo que pagar las consecuencias. Hubieran tomado otro tipo de crédito”, dijo en el programa A Dos Voces, transmitido por TN, en la misma entrevista en la que afirmó que mantendrá la quita de Ganancias y la devolución del IVA. En ese sentido, prosiguió: “Usted tomó una decisión en términos de renta-riesgo, y ahora como el resultado es adverso, ¿usted quiere que lo pague otro? Eso está incorrecto. Si usted tomó una decisión incorrecta, usted se tiene que hacer cargo de la decisión”.

Cuánto aumentó la UVA

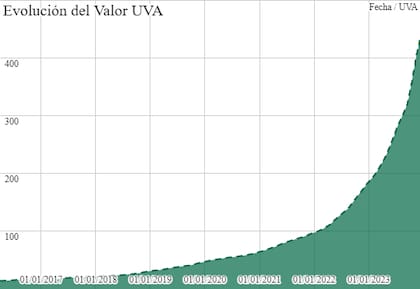

En 2016 se dispuso que el valor de la UVA sería el equivalente a la milésima parte del costo promedio de construcción de un metro cuadrado testigo. En ese momento era de $14.053, por lo que el valor inicial de la UVA fue de $14,053. A principio de este año el precio era de $185,32 y hoy en día el valor escaló a $412,84, hecho que incitó a muchos deudores a pedirle ayuda al Gobierno.

Este año, la Cámara de Diputados le dio media sanción a un proyecto para morigerar los pagos de los deudores, pero los senadores firmaron un dictamen con cambios al proyecto original y éste nunca se trató en el recinto. En pocas palabras, el dictamen plantea que los créditos se indexen a los salarios y no más a la UVA, ponerle un tope a la tasa de interés, que la cuota que paguen los deudores no pueda superar el 30% de sus ingresos actuales, suspender los desalojos por un año y que el Banco Central sea la autoridad de aplicación.

El lado B de los créditos

Sin embargo, referentes del sector inmobiliario señalaron que los resultados no son “adversos” cuando se los contextualiza en tiempo y espacio. “Hay dos grandes indicadores para mirar acá: cuota y deuda”, comienza el economista Federico González Rouco.

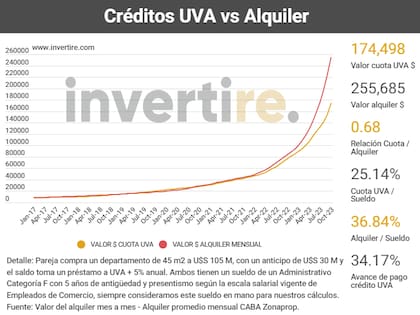

En cuanto a la cuota, observa que esta aumentó aproximadamente a la par de la inflación, por debajo de los alquileres y por encima de los sueldos. “Hoy un hipotecado UVA de un departamento de dos ambientes paga $174.500 de cuota y pagaría $255.700 de alquiler. No serían temerarios, son privilegiados”, ejemplifica y opina Daniel Bryn, mente detrás del Monitor Inmobiliario Invertire. Es decir que si no hubiesen tomado el crédito y tuviesen que alquilar, hoy tendrían que pagar una cuota mayor.

Esto lo vive en carne propia María Emilia, vecina del barrio Florida en Vicente López. “Hoy pago $250.000 por mes mientras que si tuviese que alquilar mi casa hoy pagaría por lo menos el doble”, asegura en diálogo con LA NACION.

El economista hace entonces hincapié en el otro costado de los créditos: la deuda. “A lo largo del crédito, cada cuota que se paga reduce la deuda pero no modifica el valor de la propiedad. Eso significa que aumenta el patrimonio. Generalmente, al crédito hipotecario se lo suele ver como una manera de ahorrar o acumular capital por esto mismo. Entonces, si se van cancelando las cuotas y la deuda se reduce, cada vez se debe menos y sube el patrimonio del deudor”, sintetiza.

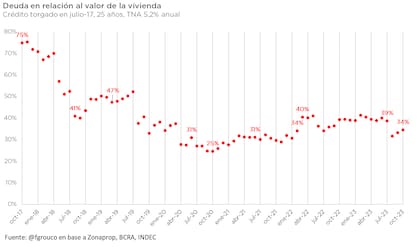

No obstante, procede a explicar la particularidad de los UVA en la Argentina: se trata de un activo en dólares y un pasivo en pesos indexados. Pone como ejemplo a una persona que sacó un crédito por el 75% del valor de la vivienda. “Pero ese 75% está calculado al momento en que le dan el crédito. Si, al mes, el valor de la propiedad sube en relación a la deuda, ese porcentaje cae”, detalla.

El que arrancó debiendo el 75% del valor de la vivienda en 2017, por la devaluación y la suba del valor del inmueble, llegó a deber el 25% a mediados de 2020. La relación deuda-vivienda había caído dos tercios en solo tres años.”

— Federico González Rouco, economista especializado en vivienda

Sostiene que dado que dejó de haber créditos y que el marco macroeconómico se sumió en una crisis, el valor de la propiedad se depreció, la deuda aumentó y llegó a más del 40%, aunque hoy está cercana al 35%. Es decir, en un crédito que le faltan muchísimos años, la deuda ya representa una porción muy chica del valor de la vivienda. Todo eso es ganancia patrimonial del deudor. Es decir, si quisiera vender y cancelar el crédito, se queda con un capital que antes no tenía.

En resumidas cuentas, “el deudor UVA que arrancó debiendo el 75%, hoy debe menos de la mitad, cerca del 35%. Un poco de la caída es por haber pagado, pero en seis años eso no representa tanto. La mayoría es por la devaluación y la variación del metro cuadrado”, finaliza.

Las nuevas restricciones para los deudores

El día 23 de noviembre, el Banco Central envió un comunicado en el que se expresa que suspenden la venta de dólares para compra de inmuebles con crédito hipotecario. Hasta ahora, la normativa de la misma institución permitía que quienes hubiesen tomado un crédito hipotecario tuviesen acceso al mercado de cambios para comprar moneda extranjera y simultáneamente destinarla a la compra de inmuebles en el país destinados a vivienda única, familiar y de ocupación permanente.

Esto se permitía bajo las siguientes condiciones:

- Siempre que se trate de fondos provenientes de préstamos hipotecarios otorgados por entidades financieras locales y en el marco del Programa Procrear.

- En caso de existir codeudores, el acceso se registrará en forma individual a nombre de cada persona humana por hasta el monto prorrateado que les corresponda.

- Considerando el total de los codeudores el acceso se realizará por hasta el monto del préstamo o el equivalente a US$100.000, el monto que resulte menor.

- Cada codeudor firme una declaración jurada en la cual se compromete a no acceder al mercado de cambios por las operaciones correspondientes a formación de activos externos, remisión de ayuda familiar y la operatoria con derivados, dentro de los límites que le resulten aplicables, por el tiempo que resulte necesario hasta completar el monto adquirido bajo el presente régimen.

- El total de los fondos destinados a la compra, tanto en moneda local como en moneda extranjera sean depositados o transferidos simultáneamente a una cuenta en una entidad financiera a nombre del vendedor de la propiedad.

1

1Pampita: se alquila la exclusiva casa de Barrio Parque donde vivió con García Moritán

2

2Emma Stone vendió la mansión que remodeló durante tres años y nunca se mudó

- 3

Créditos hipotecarios: los bancos que bajaron sus tasas de interés

4

4Wanda Nara vende la casa donde vivió con Maxi López: cómo es y cuánto cuesta