Uno de los dilemas de la política de vivienda; opinan Martin Tetaz, precandidato a diputado nacional, y Federico González Rouco, autor del libro Dueños o Inquilinos

7 minutos de lectura'

7 minutos de lectura'

En la Argentina, acceder a una vivienda a través del crédito hipotecario es prácticamente imposible. El mercado es poco más que inexistente, ya que ronda aproximadamente un punto del PIB. Solo hace falta una comparación regional para tomar dimensiones: Paraguay, el país vecino con menor peso en la relación crédito hipotecario/PIB, tiene un mercado cuatro veces más grande que el argentino. En Colombia llega al 13% y en Chile, al 27%. Ni hablar en distritos europeos, en donde ronda el 70% del producto bruto. La Argentina necesita urgentemente del crédito hipotecario en el camino de mejorar el acceso a la vivienda propia, particularmente para sus clases medias.

Las razones de la falta de crédito son múltiples, pero puede destacarse un factor común: inflación. Ninguna entidad financiera ofrece créditos hipotecarios de forma masiva o sostenida en el tiempo, básicamente porque no les conviene. En una economía con inflación alta, el banco debe cobrar las cuotas ajustadas, justamente, de acuerdo la inflación. De lo contrario la entidad pierde dinero al licuarse la deuda. Por el otro lado, al acreedor obviamente le conviene tomar un crédito ajustado a la evolución de su salario, asegurándose así que la cuota a pagar no represente en un futuro una parte desproporcionada de sus ingresos. Intereses, en principio, contradictorios.

La experiencia de los créditos UVA fue un primer escenario de prueba. Aun en el turbulento contexto argentino, demostró que hay maneras de ofrecer crédito hipotecario y de hacerlo a una escala que, si bien no es masiva, sí comenzó a ser relevante. Entre 2016 y 2019, casi 115.000 familias pudieron acceder a la vivienda propia pagando cuotas similares o menores a lo que sale un alquiler. La contracara es que, al estar ajustadas a la inflación, el aumento sostenido de precios, sumado a la volatilidad del tipo de cambio y la consecuente pérdida de poder adquisitivo, provocaron que esa relación cuota-ingreso fuera cada vez más desfavorable. El dato de la mora, sin embargo, es contundente: alrededor del 99% de los tomadores de crédito pagan sus cuotas en tiempo y forma. Según Martin Tetaz, precandidato a diputado nacional por CABA y uno de los economistas que más firmemente defienden la experiencia UVA, la falta de retraso demuestra que “nadie quiere perder la vivienda y todos saben que no hay ninguna otra posibilidad de comprar una propiedad, por la plata que hoy están pagando de cuota mensual”. La experiencia UVA es un paso inicial saludable, pero perfectible. ¿Cómo lograr un equilibrio entre inflación y salario? ¿Es posible crear un “microclima hipotecario” en un contexto inestable?

La respuesta no es sencilla ni lineal. Tetaz cree que no puede ignorarse un problema de corto plazo como es la pérdida de poder adquisitivo. “La realidad es que se rompió la relación entre salario y metro cuadrado. Hasta que no se recuperen los salarios en dólares, el problema es fundamentalmente de accesibilidad”, explica. “Hoy, por más que tengas ingresos estables y puedas destinar, supongamos, un 30% de ellos a pagar la cuota de un crédito, es difícil que puedas comprar nada”. Un mercado inmobiliario que se mueve en dólares para un poder adquisitivo que, en dólares, está durísimamente golpeado. Los números lo respaldan: si en 2017 había que ahorrar durante casi seis años para comprar un departamento de 30 m², actualmente se necesita el equivalente a 15 años y cinco meses de sueldos para adquirir una unidad de ese tipo, según se desprende de los datos del Monitor Inmobiliario, de Daniel Bryn.

“Lo que se debería hacer es diseñar un sistema para que cuando la relación entre salario en dólares y metro cuadrado vuelva a ser más normal, estén dadas las condiciones para que el otorgamiento de créditos sea un éxito”, dice Tetaz. En otras palabras, la inaccesibilidad de corto plazo no es un impedimento para establecer las bases del acceso al crédito hipotecario.

Federico Gonzalez Rouco, economista de 29 años y experto en cuestiones de vivienda, va incluso más allá. Ha publicado el libro “Dueños o Inquilinos: ¿Cómo pensar el acceso a la vivienda”, en el que analiza con rigurosa profundidad histórica y empírica cuestiones relativas al alquiler, créditos, ventajas de la estabilidad habitacional o política de vivienda. El autor va más allá porque afirma que los instrumentos de estabilización crediticia no son solamente una cuestión proyectiva, que mira a futuro, sino que tienen el potencial de motorizar la financiación ahora, incluso en el actual contexto. En primer lugar, cree de vital importancia el establecimiento de un fondo que compense las diferencias entre salario e inflación. Si al que pide el crédito le conviene ajustar según el salario, y al banco o a la institución que presta le conviene por inflación, el problema es que habrá siempre una diferencia de dinero. Como no van alineados, uno gana y el otro pierde. El fondo viene a compensar los desfasajes entre ambos índices.

La idea no es nueva. De hecho, desde el año pasado hay presentado en el Congreso un proyecto de ley en el que participaron cámaras de desarrolladores, UOCRA y poder Ejecutivo, en el que se propone la creación de un fondo de este tipo para incentivar la construcción y la demanda. El proyecto fue presentado por el propio Gobierno y aguarda tratamiento.

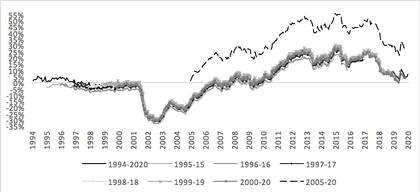

González Rouco sostiene que observar la evolución histórica de la brecha entre salario e inflación deja en claro que, en la práctica, sirve para compensar a los deudores durante los períodos en que la inflación le gana al salario, pero principalmente opera como un “resguardo psicológico”. Para explicarlo menciona un contrafáctico: “El salario real actual no es muy distinto del de, por ejemplo, 1995. Entonces, si hubiéramos tenido un fondo de este tipo, hubiera ayudado a suavizar los saltos de inestabilidad financiera que caracterizan a la Argentina y afectan al deudor. Pero mirando la película, en 25 años las cuotas de los créditos se hubieran mantenido estables.” La importancia del fondo está, entonces, en atender los desfasajes de corto plazo y brindar una señal de estabilidad que genere confianza. “Chile lo hizo en la década del ‘80, en épocas de aceleración inflacionaria, pero en el marco de un mercado de créditos amplio y saludable ya no hace falta. Países como México o Colombia tienen mecanismos parecidos”, explica.

Otro instrumento que podría agrandar el mercado de los créditos hipotecarios es asegurar la transferibilidad de las propiedades con los créditos incluidos. Un mercado secundario que les de mayor liquidez y los haga más atractivos. “Sería ideal. Para que alguien que quiere salir del sistema pueda hacerlo recuperando su inversión y dejando la vivienda con la misma cuota mensual a alguien interesado en comprarla. La demanda por esas propiedades sería hoy altísima, porque no hay en el mercado un crédito que permita comprarlas con esa cuota tan barata en relación al valor de la vivienda”, explica Tetaz.

González Rouco añade que otro mecanismo aconsejable es asegurar un otorgamiento de créditos hipotecarios más personalizados y adaptables a las necesidades de las personas. Segmentar. “Hay que adaptar la relación cuota-ingreso a la demanda y las posibilidades. Al otorgar un crédito, a un joven se le puede pedir un porcentaje mayor de su ingreso (porque probablemente tenga menores gastos) pero con una tasa menor (el llamado loan to value). Lo mismo al revés para personas más grandes”, explica. Es decir, en lugar de ofrecer créditos con criterios universales, conformar “paquetes de crédito” con mejor demanda. Si bien requiere mayor análisis de riesgo, el analista lo cree factible y necesario, aún en un mercado financiero pequeño como el argentino. “No tiene riesgo financiero para el prestador, y por algún lado hay que empezar”, resume.

Sin duda, son medidas para traccionar el mercado hipotecario “a pesar de la macro”. González Rouco resalta que lo importante es “ir generando un entorno para ir abriendo puertas, y cuando la macro acompañe ya tener un sistema más robusto”. Claro que todo se facilita con un ecosistema financiero de mayor tamaño, sofisticación y dinamismo. Pero es posible sentar bases aún en contextos de incertidumbre, y sin primeros pasos no puede haber escala de ningún tipo.

1

1Emma Stone vendió la mansión que remodeló durante tres años y nunca se mudó

2

2Pampita: se alquila la exclusiva casa de Barrio Parque donde vivió con García Moritán

- 3

Créditos hipotecarios: los bancos que bajaron sus tasas de interés

4

4Alquileres: tras la exención de Ganancias, un especialista analiza si a los dueños les conviene ser monotributista o no