Cristóbal López no pagó a la AFIP $ 8000 millones durante el kirchnerismo

En los últimos cuatro años el empresario patagónico no abonó el impuesto a los combustibles; así financió la expansión de su emporio, ahora en problemas

1 minuto de lectura'

1 minuto de lectura'

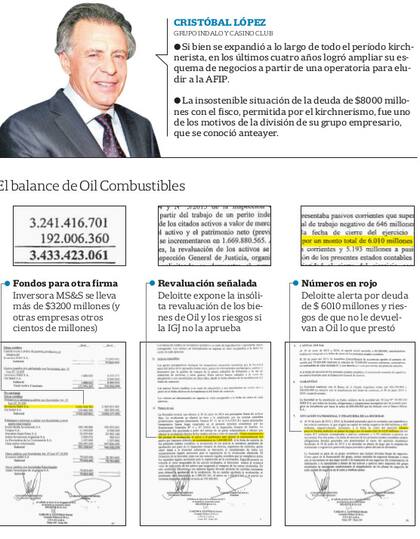

Durante sus últimos cuatro años en el poder, el kirchnerismo permitió que el empresario patagónico Cristóbal López acumulara una deuda por más de $ 8000 millones con la Administración Federal de Ingresos Públicos (AFIP). Y ese pasivo fiscal amenaza con tornarse impagable en el transcurso de los próximos meses, según surge de los balances contables de Oil Combustibles y otras empresas del Grupo Indalo, cuyas copias obtuvo y analizó LA NACION con la ayuda de expertos contables y tributarios.

El dinero que cobró López corresponde al impuesto a la transferencia de los Combustibles (ITC), pero no lo envió a la AFIP, según surge de los balances. ¿Cómo funciona? Cada vez que alguien carga nafta en sus estaciones de servicio, de cada $ 14 por litro que cobra, debe girar $ 4 a la AFIP (es decir, el 26% del precio por litro), que se suman a otros impuestos y tasas. Pero no lo hizo.

Con ese dinero que retuvo, el empresario expandió su conglomerado de empresas al que bautizó Grupo Indalo. En otras palabras, López no impulsó el crecimiento de su imperio con las ganancias del juego –divisas que mandó en parte al exterior para, por ejemplo, comprar un casino en Florida, Estados Unidos–, sino que lo hizo con fondos que debió girar al Tesoro nacional.

LA NACION consultó el miércoles a un vocero de López y a su socio, Fabián De Sousa. Les informó que quería conocer su versión sobre el material a publicar. El vocero quedó en transmitir la inquietud. Al día siguiente, pidió demorar la publicación unos días.

Y anteayer anunciaron la separación de los socios y el fin del Grupo Indalo como se lo conocía hasta ahora, pero tanto López como De Sousa se negaron a responder preguntas específicas sobre esta investigación. Ante la prensa, De Sousa sólo sostuvo que la deuda impositiva acumulada "no es tan grande" y que cuentan con "ingreso de caja suficiente" para afrontarla, aunque reconoció que no pudo pagarla durante 2013, 2014 y 2015 por diversos problemas de la macroeconomía. Afirmó además que sólo se limitó a utilizar "todos los mecanismos legales disponibles para financiarse".

Según reconstruyó LA NACION con la ayuda de contadores, tributaristas y auditores, los ejes centrales de la operatoria que montaron López y De Sousa se reducen a unos pocos pasos. Primero, fondearon Oil Combustibles con el ITC por $ 6065 millones a junio de 2015, en tanto que el resto de la deuda corresponde al ITC que tampoco pagaron desde entonces y a los intereses acumulados sobre esa deuda, hasta orillar los $ 7400 millones, más otros $ 600 millones en impuestos que también retuvieron otras empresas del grupo. Total: $ 8000 millones.

El segundo paso llegó después. Con ese dinero, López comenzó a fondear otras firmas de su grupo, entre las que descolló Inversora M&S SA, que recibió $ 3300 millones, según surge de los balances analizados. Y el tercer paso resultó inmediato. Inversora M&S SA comenzó a comprar activos o financiar sus operaciones, lo que explicó la compra de medios de comunicación, el banco Finansur y fábricas como Paraná Metal, o la supervivencia durante años de compañías que no eran redituables.

Toda esta operatoria, a su vez, ocurrió durante un período clave. Porque al mismo tiempo que López se fondeó con el ITC, el precio de las naftas comenzó a subir. Y le alquiló al menos dos departamentos, una oficina y cinco cocheras a la entonces familia presidencial Kirchner durante años a cambio de varios millones de pesos, según reveló LA NACION en marzo de 2015. No sólo eso. También le giró fondos desde su hotel El Retorno, en Bariloche, al Alto Calafate, el principal hotel de los Kirchner en Santa Cruz.

Allí no se acaban los lazos cruzados. Porque la sobrina de la ex presidenta -e hija de la gobernadora Alicia Kirchner-, Romina Mercado, trabaja desde febrero de 2012 y hasta hoy en Inversora M&S SA, al mismo tiempo que tomó las riendas como presidenta del directorio de Hotesur, la sociedad controlante del Alto Calafate, según los registros laborales y societarios.

Durante ese mismo período, además, distintas áreas del Estado nacional mostraron indicios inusuales a favor de Cristóbal López. Desde el Ministerio de Economía y la Aduana, por Álcalis de la Patagonia, hasta la unidad antilavado (UIF) y el Banco Central (BCRA), por el banco Finansur, o la Afsca para su ingreso en el sector de los medios.

Lo mismo ocurrió en la AFIP, que toleró la retención de esos $ 8000 millones de pesos en impuestos atrasados por parte de López y De Sousa. El organismo les permitió acumular esa deuda, luego convalidó que la colocaran en múltiples regímenes de asistencia financiera (RAF) -planes de pago de hasta seis cuotas que ofrecía el organismo tributario- y, por último, cuando el volumen de esa deuda se tornó sustancial, les permitió consolidarla en sucesivos planes de pago.

Una vocera de Ricardo Echegaray llamó el viernes a LA NACION. Sin que mediara una pregunta específica, aclaró que el actual titular de la Auditoría General de la Nación (AGN) ya fue investigado y sobreseído por la Justicia por la entrega de los planes de pagos a López tras una denuncia de Elisa Carrió. Lo sobreseyó el juez Sebastián Ramos, en marzo de 2014. Es decir, seis meses después de que LA NACION revelara el primer paso de la operatoria que López y De Sousa utilizaron para comprar activos de Petrobras en la Argentina.

La benevolencia de la AFIP frente a Oil Combustibles durante los últimos años contrasta, sin embargo, con la rigidez que el mismo organismo mostró frente a las otras petroleras, que no pudieron cobrar y retener el ITC sin correr el riesgo de afrontar las intimaciones y embargos del organismo tributario. De hecho, ninguna de las otras grandes compañías que operan en el país -YPF, Shell, Petrobras, Axion- mantiene deudas con la AFIP por el ITC. "La operatoria habría terminado con una denuncia penal", indicó un ex alto ejecutivo del sector petrolero que mantuvo varios cortocircuitos con el kirchnerismo.

Ahora, además, las nuevas autoridades de la AFIP comenzaron a intimar a Oil Combustibles, lo sometieron a controles más exhaustivos y le comunicaron que no le permitirán que retenga nuevos fondos por el ITC.

Riesgo inminente

Según surge de los balances de diversas empresas del Grupo Indalo, López y De Sousa concentraron esta maniobra fiscal en Oil Combustibles, que acumuló más del 90% de toda la deuda tributaria. Y que, según anunciaron el viernes, quedará a partir de ahora en manos de De Sousa.

Oil Combustibles es, a la vez, la firma con que adquirieron algunos activos en la Argentina -pero no todos- de la petrolera brasileña Petrobras, operación que quedó bajo la lupa judicial en Brasil por el presunto pago de sobornos.

Los balances de Oil Combustibles reflejaron esa paulatina acumulación del ITC que montaron López y De Sousa. Así, a mediados de 2010, la petrolera informó una deuda con la AFIP por apenas $ 78.285; pero un año después -y ya con la adquisición de activos de Petrobras en el país- subió a $ 179,9 millones, y para junio de 2012 llegó a $ 1262,9 millones.

Pero la operatoria no sólo continuó, sino que se potenció y expandió, hasta ahora correr el riesgo de resultar impagable. Así, en 2013, a $ 1591,7 millones; en junio de 2014, a $ 3145,7 millones, y para mediados de 2015, a más de $ 6065 millones (entre deuda corriente y no corriente). Desde entonces, además, continuó en ascenso hasta diciembre pasado ya que Oil siguió sin girar a la AFIP cientos de millones de pesos correspondientes al ITC, a los cuales se aplicaron los intereses.

Ahora, sin embargo, con más de $ 7400 millones de deuda fiscal acumulados en Oil Combustibles, López y De Sousa afrontan serios desafíos contables, financieros y tributarios para mantener a flote el Grupo Indalo, coincidieron los analistas consultados por LA NACION. Los motivos son múltiples:

-Según sus balances, Oil Combustibles sólo cuenta con un patrimonio neto de $ 447 millones, mientras que su crecimiento respondió al "apalancamiento" de la AFIP, y con un notable descalce de liquidez;

-Para obtener los planes de pago de la AFIP, López y De Sousa promovieron la revaluación contable (no basada en una inversión real) de los "bienes de uso" de Oil Combustibles por más de $ 1669,8 millones. Es decir que los mismos bienes de la compañía que en junio de 2013 valían $ 226,4 millones, un año después pasaron a valer 8,2 veces más: $ 1876,2 millones;

-Ese revalúo quedó a cargo de una pequeña firma sin mayores antecedentes en el mercado, y aunque el revalúo se fijó en junio de 2014, según la propia auditoría el informe se terminó seis meses después, el 15 de diciembre de ese año;

-Transcurridos 21 meses desde que se computó ese revalúo, el recálculo todavía se encuentra pendiente de la aprobación final de la Inspección General de Justicia (IGJ), que durante el último año del gobierno kirchnerista no resolvió si aprobaba o rechazaba esa operación contable;

-Como auditora externa, Deloitte también consignó la revaluación como un riesgo latente para Oil Combustibles. "De no resultar aprobada la revaluación -indicó-, el patrimonio neto disminuiría en 1.059.251.141 [pesos], el activo en 1.629.617.142 [pesos] y el pasivo no corriente (impuesto diferido) lo haría en 570.366.001 [pesos]". Es decir que pondría en serio riesgo a la compañía.

Sin embargo, la revaluación pendiente no es el único factor de riesgo para Oil. Declaró entre sus activos los préstamos por más de $ 4300 millones que le otorgó a otras empresas del grupo (los $ 3300 millones que giró a Inversora M&S SA-que ahora controlará sólo López-, más otros $ 350 millones a South Media Investments y $ 592,2 millones a "otras partes relacionadas", entre otros). Pero según Deloitte, el recupero de ese dinero es una pregunta abierta: "La realización y la cancelación a futuro de los activos y pasivos entre empresas del grupo económico se encuentran condicionadas al cumplimiento de los planes de negocios de cada unidad de negocios en el corto y mediano plazo".

Así, según surge de los propios balances de Oil Combustibles, si la IGJ no aprueba el revalúo contable de sus bienes o si las otras empresas del Grupo Indalo no pueden devolverle el dinero prestado, la petrolera mostrará un patrimonio neto negativo y quedará en condiciones de disolución. Salvo, claro, que sus accionistas le inyecten fondos frescos por montos multimillonarios. Más relevante aún, esos balances exponen las serias dificultades que afrontan López y De Sousa para devolver los $ 8000 millones en impuestos que adeudan a la AFIP. El viernes anunciaron el fin del Grupo Indalo como era hasta ahora.

Una operatoria irregular

Cristóbal López articuló un mecanismo para eludir pagos a la AFIP que fue cuestionada por una evaluadora

1

1Cuál fue la excusa que dijo Adorni sobre el viaje con su esposa en el avión presidencial

2

2¿Con la nuestra? Adorni, su esposa y la doble vara de la austeridad

3

3Senado: la UCR y los libertarios renunciaron a cobrar el aumento de las dietas

4

4Claudio “Chiqui” Tapia fue indagado en la causa que investiga una presunta evasión impositiva en la AFA: entregó un escrito y no contestó preguntas