Finanzas P2P: riesgos y beneficios de un auge imparable

El término finanzas P2P (del inglés peer to peer, de igual a igual) refiere a las operaciones financieras que se celebran directamente entre dos personas con la supervisión y garantía de una plataforma tecnológica, que obtiene a cambio una comisión mucho más pequeña que la de los intermediarios tradicionales.

Si bien las finanzas P2P no son algo nuevo (se dice que su génesis se remonta a 1999 con la aparición de Napster, un servicio de distribución de música entre personas), se podría decir que recién en los últimos dos años el crecimiento de esta modalidad se volvió exponencial.

En la columna de hoy, analizaremos las ventajas, pero también los riesgos que conlleva el nuevo paradigma financiero que preocupa a bancos y agentes de Bolsa tradicionales.

Finanzas P2P para dolarizarse sin límites

Es de público conocimiento que hoy en la Argentina una persona no puede comprar más de 200 dólares por mes. El cepo limita la capacidad de inversores y ahorristas de protegerse frente a las continuas depreciaciones y devaluaciones del peso, la moneda castigada de la región después del Bolívar venezolano. Al mismo tiempo, las opciones de "dolarización" usualmente recomendadas tienen serias limitaciones e inconvenientes en cuanto a su objetivo primordial.

Lo cierto es que las finanzas P2P ofrecen caminos alternativos bajo una modalidad que no tiene restricciones ni prohibiciones. Las nuevas plataformas multidivisas permiten la compraventa del "dólar nube" sin límites entre sus usuarios.

¿Qué es el dólar nube?Se trata de un dólar que está depositado en un banco de EE.UU. y no puede extraerse, pero su comprador puede acceder en todo momento a su equivalente en pesos al tipo de cambio paralelo.

Por ejemplo: si compré 100 dólares nube y en ese momento el dólar paralelo estaba en 110 pesos por unidad, pagué un total de 11.000 pesos. Pasado un mes, decido vender y el valor es de 130 pesos por unidad, por lo que podré retirar 13.000 pesos.

¿Dónde está el lado P2P de esta operación? La explicación es la siguiente: estas plataformas no suelen recibir dinero directamente de sus usuarios, sino que tienen "cajeros virtuales", que son los mismos usuarios que tienen saldos en dólares nube dentro de la plataforma y los ofrecen para recibir en su cuenta bancaria los pesos de los que quieren fondear sus cuentas para comprar dólares nube. O sea: unos usuarios compran dólar nube y otros venden, siempre con el dólar paralelo como referencia, aunque manejándose con pesos.

De esta manera, la operatoria se realiza entre particulares sin que la plataforma intervenga en el manejo del dinero. Simplemente, los conecta y monitorea la operación desde el inicio hasta el fin, por lo que resulta muy difícil prohibirla, puesto que se trata lisa y llanamente de una operación entre privados.

Por otra parte, no aparecen incentivos a la vista para que las autoridades decidan limitar estas operaciones, puesto que la compraventa de dólar nube no afecta el circulante de dólares y no impacta en las reservas del Banco Central.

Finanzas P2P para invertir en dólares al 8% anual

Para aquel que no se contente con poder comprar un proxy del dólar como es el dólar nube, sino que quiera además obtener una tasa de rendimiento, existe una opción muy atractiva que hemos comenzado a estudiar semanas atrás, pero que en estos últimos días (así de vertiginoso es este mercado tecnológico) ha experimentado importantes cambios y mejoras.

Se trata de la posibilidad de comprar stablecoins en dólares (en esta nota publicada hace un año conocerás sus principales características). Las stablecoins son criptoactivos cuyo valor está anclado al dólar en una suerte de convertibilidad. En este link podrás ver los de mayor relevancia hoy, como Tether (valor de mercado actual: casi 15.000 millones de dólares) y USD Coin (2 mil millones de dólares).

Binance, el exchange de criptoactivos más grande del mundo, habilitó la operatoria P2P en la Argentina, permitiendo que sus usuarios puedan comprar y vender stablecoin (y otras cripto como Bitcoin y Ethereum) entre sí. Cuenta con grandes ventajas, como las distintas opciones de pago: Mercado Pago, Ualá y transferencia bancaria.

Estas operaciones se hacen auditadas por el mismo Binance, lo cual nos garantiza no ser estafados y poder enviar los pesos a la persona que me está vendiendo sus Theter y recibir como contrapartida la stablecoin.

Pero las ventajas no terminan allí: una vez comprada la stablecoin, puede ser invertido en el mismo exchange en una suerte de plazo fijo bajo dos modalidades: flexible o fijo.

La modalidad flexible se renueva todos los días, pudiendo el inversor dejar de renovar en cualquier momento y hacerse de sus tenencias. La tasa actual de esta modalidad ronda el 6,50% anual.

La modalidad fija (o bloqueada) es igual a nuestro plazo fijo y el inversor puede optar entre distintos plazos que le rendirán diferentes tasas: 7,20% anual a 7 días, 7,40% anual a 14 días, 7,60% anual a 30 días y 8% anual a 90 días.

Es importante tener en cuenta que estamos hablando de tasas para inversiones en dólares, que es la moneda a la cual están linkeados las stablecoin que depositamos. Se trata de rendimientos muy atractivos. Basta compararlos con lo que ofrecen en promedio los bancos argentinos para plazos fijos en "moneda dura": el 1% anual. Finalmente, cuando el inversor quiere cerrar su posición y volverse a hacerse de los pesos, el mecanismo es muy sencillo: ofrece sus stablecoin en el mercado P2P de Binance y recibe como contrapartida pesos que un tercero le girará a su cuenta bancaria.

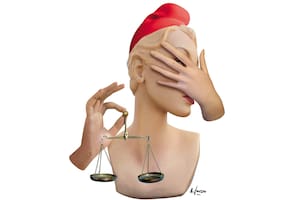

Conclusión y riesgos del P2P

En primer lugar, al no tener el dólar físico siempre se termina confiando en una empresa u organización que dice custodiar nuestro dinero.

En el caso de las plataformas multidivisas, si bien el riesgo existe, hay que tener en cuenta que en general son empresas estadounidenses sujetas a las leyes de su país, donde las irregularidades suelen ser penalizadas con dureza. Digo "suelen" porque en la crisis hipotecaria de 2008 no ocurrió exactamente eso.

En el caso de las stablecoins, la confianza se deposita en el emisor de la criptomoneda.

Por lo pronto, en el caso de Tether el volumen operado es realmente importante (casi 50.000 millones de dólares diarios, mayor a las reservas totales de nuestro Banco Central) y su existencia data de varios años, habiendo superado pruebas de fuego como la caída del 80% en el precio del Bitcoin en 2018.

Un último riesgo de las stablecoins se asocia con las transferencias desde y hacia nuestro banco que nos vinculan con terceros a quienes desconocemos, sobre todo en lo que refiere al punto de vista regulatorio. Por el momento, no existe prohibición siempre y cuando lo que estemos comprando o vendiendo esté declarado impositivamente.

Como se ve, las finanzas P2P ya están produciendo beneficios tangibles entre sus usuarios, especialmente en aquellos que viven en países como el nuestro, donde el cepo financiero alcanza niveles realmente altos.

Aquellos que quieran aventurarse en estos nuevos mercados podrán gozar de una libertad de movimientos y decisiones de inversión a la cual no estamos acostumbrados. Si lo hacen bien, se verán beneficiados.