Cuatro términos financieros que te conviene aprender

Casi con seguridad, en algún momento de tu vida te sentaste con un ejecutivo de cuentas de un banco para analizar inversiones, gestionar un préstamo o financiar deudas con tu tarjeta de crédito.

Lo más probable es que durante esa conversación hayan aparecido ciertos términos financieros que desconocías y que aparentaste entender solo por miedo al ridículo, mientras tu interlocutor abusaba de los tecnicismos para imponer respeto.

El resultado de esa relación desigual, donde se daba por sentado que vos no sabías nada del tema y el ejecutivo de cuentas lo sabía todo, fue que terminaste aceptando un trato que no comprendías cabalmente. Aunque te dijeron que hiciste lo correcto, te fuiste del banco con más dudas que certezas.

En la columna de hoy, decodificaré este lenguaje financiero para que cuentes con más herramientas al momento de mantener este tipo de charlas tan importantes para tu presente y futuro financiero. A las definiciones de los términos elegido les sumaré mi opinión acerca de cómo implementarlos, siempre basado en mi experiencia personal. ¡Aquí vamos!

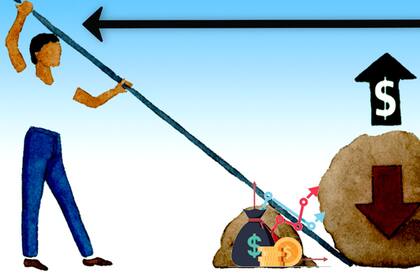

Apalancamiento:

Estar apalancado refiere a una situación donde uno realiza una inversión con dinero prestado. Puede llevarse a la práctica de varias maneras: invirtiendo en una primera instancia con dinero propio y luego dejando esa inversión en garantía para obtener más dinero prestado y volver a invertirlo, mediante el uso de derivados financieros (contratos a futuro y opciones bursátiles), tomando dinero de una hipoteca personal y volcándolo al mercado, etc.

El ejecutivo de cuenta o agente financiero que te quiera convencer de realizar una operación de este tipo buscará endulzar tus oídos con historias donde grandes inversores hicieron fortunas a partir de inversiones apalancadas, pero la realidad es que se trata de un tipo de inversión muy riesgosa y que raramente sale bien. El principal peligro está en el tiempo: el proyecto de inversión puede ser bueno, pero los frutos pueden demorar y, mientras tanto, el inversor debe pagar las deudas contraídas para apalancarse. Quizá no cuente con el suficiente dinero para mantenerse a flote y termine malvendiendo su inversión y habiendo pagado intereses.

Con el apalancamiento, la potencial rentabilidad aumenta, pero lo que no te cuentan es que el riesgo también lo hace, al punto de llevar a muchos a perder más de lo que dejaron como garantía para obtener el préstamo del dinero a invertir. Por lo tanto, conviene mantenerse alejado de este tipo de operatoria sea cual sea el contexto.

Shortearse:

El término viene de short selling, cuya correcta traducción al español es "venta en descubierto". Remite a un tipo de operación bursátil donde, a cambio de una comisión, el agente de Bolsa le presta al inversor acciones de empresas que podrían llegar a caer de precio para que este las venda en el mercado, con la esperanza de poder salir a recomprarlas más adelante a un precio inferior, luego devolverlas al agente de Bolsa y quedarse con la diferencia entre el precio de venta inicial y que pagó para recomprarlas.

Esta apuesta a un mercado bajista posee una característica muy riesgosa: las posibles ganancias son limitadas (porque una acción no puede valer menos que cero), pero las pérdidas potenciales son ilimitadas (porque no hay techo para el precio de una acción). Vamos con un ejemplo: Si shorteo una acción de un banco que vale 100 y al otro día el banco se declara en quiebra, podré recomprar esa acción casi a 0, por lo que mi ganancia rondará los 100 menos la comisión que haya pagado para poder realizar la venta en descubierto; pero si la acción comienza a subir y llega a 250, no solo habré perdido los 100 que recibí al venderla en descubierto sino que deberé pagar otros 150, con lo que la pérdida total habrá superado a la máxima ganancia que podría haber obtenido.

Recientemente, muchos inversores que shortearon acciones en la Bolsa de Nueva York ante las caídas generalizadas que causó la pandemia, se vieron obligados a recomprar a valores más altos con la repentina recuperación del mercado de acciones. Estos inversores que apostaban por una caída similar a la de 2008 perdieron millones de dólares en esas operaciones.

En rigor, cuando se realiza una venta en descubierto se está especulando con una baja o derrumbe puntual. No se está invirtiendo. Por lo tanto, no es una operación recomendable para un inversor bursátil que quiera focalizarse en el largo plazo. Allí es donde están las mayores posibilidades de éxito.

Revolving:

Así se conoce en la jerga financiera al aplazamiento de los pagos que ocurren cuando un usuario de una tarjeta de crédito decide no cancelar el resumen total de lo gastado, sino solamente una parte. Ese mínimo a saldar suele representar el 4% de la deuda total con la tarjeta. El gran peligro que encierra esta modalidad es que, a medida que pasan los meses, comienzan a aplicarse intereses de deuda por lo general mucho más elevados que las tasas del mercado.

El revolving es un gran negocio para los bancos y los emisores de tarjetas de crédito, pero una pésima jugada para los clientes, quienes ingresan en un camino directo al VERAZ (registro de morosos con distinto grado de incobrabilidad).

No importa que tu ejecutivo de cuenta te diga que refinanciando tu deuda con la tarjeta y gastando más y más a cuenta le vas a ganar a la inflación. Semejantes afirmaciones son falsas e irresponsables. Mantenerte alejado/a de estas prácticas hará tu vida financiera más saludable.

CFT:

Las siglas CFT significan Costo Financiero Total, que no es otra cosa que el costo real de un préstamo que se nos ofrece o hemos adquirido.

Es una práctica común que los ejecutivos de cuenta de los bancos informen a sus clientes la TNA (Tasa Nominal Anual) o la TEA (Tasa Efectiva Anual) a la hora de evaluar la conveniencia o no de un crédito, pero ninguna de estas habla del costo verdadero que se deberá afrontar por el crédito, puesto que no contemplan los gastos administrativos, el seguro de vida o el IVA sobre los intereses a pagar.

Por lo tanto, siempre se debe pedir el desglose del CFT (claramente superior al TNA y a la TEA) como dato fundamental para evaluar la viabilidad o no del préstamo solicitado.

Conclusión

Estos son solo algunos de los cientos de términos financieros que conviene ir aprendendiendo para defender nuestro patrimonio en momentos como los actuales.

Siempre lo digo: una crisis económica no es ni más ni menos que un traspaso de riqueza desde las personas con baja cultura financiera hacia las personas de cultura financiera media y alta. ¿Dé que lado preferíes estar?

Tu esfuerzo y dedicación para aprender sobre temas de dinero serán casi detrminantes para tu futuro económico. Esa es, al fin y al cabo, la primera y la mejor de las inversiones.