La industria sufre un estancamiento y en el sector señalan al gigante asiático como responsable; los países latinoamericanos están en inferioridad de condiciones a la hora de defenderse contra el “dumping” chino

13 minutos de lectura'

13 minutos de lectura'

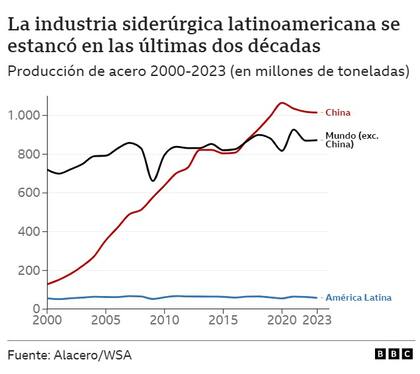

La industria siderúrgica latinoamericana arrancó el siglo XXI con la ilusión de convertirse en el motor del crecimiento económico de la región, pero, lejos de lograrlo, sufrió un largo estancamiento que hoy ya es una crisis, y el principal responsable es China, advierten en el sector.

Uno de los objetivos que se propusieron países como Brasil, México, Argentina, Chile, Colombia, Ecuador y Perú en 2000 fue desarrollar su sector manufacturero, para dejar de basar sus economías en la exportación de materias primas.

El principal motivo es que, al no tener valor agregado, el comercio de commodities produce empleos menos calificados y de salarios más bajos que la manufactura.

La clave para acelerar la industrialización era la producción de acero, ya que esta aleación de hierro y carbono se utiliza para fabricar casi todo, desde edificios y puentes hasta vehículos y desde electrodomésticos hasta productos electrónicos y tecnológicos.

A comienzos del siglo la región fabricaba el 6,6% del acero del mundo, según la World Steel Association (WSA), y exportaba a China más de 160 mil toneladas del material (el doble de lo que importaban de ese país).

Pero el sector siderúrgico nunca llegó a despegar.

Por el contrario, en este casi cuarto de siglo el acero latinoamericano fue perdiendo relevancia.

La producción se estancó: mientras que en 2000 la región producía 56 millones de toneladas de acero -cifra que aumentó a 67,6 millones en 2011- a partir de ahí todo fue en descenso, y el año pasado produjo 58,3 millones.

En tanto, su peso en la escala mundial fue bajando sistemáticamente. En 2023, alcanzó su punto más bajo, representando apenas el 3,1% del stock mundial, menos de la mitad que a comienzos de siglo.

Según los expertos del sector, la crisis se está agudizando, poniendo en riesgo los cerca de 1.4 millones de empleos que genera la industria.

Y el gran culpable de todo -aseguran- es China.

“Inundación” de acero

Así lo advierte la Asociación Latinoamericana del Acero (Alacero), con sede en Sao Paulo, Brasil, que ha acusado a Pekín de “inundar” a la región con su acero barato.

El organismo informó que varias siderúrgicas debieron paralizar sus operaciones en los últimos meses.

La más reciente fue Huachipato, la principal productora de acero de Chile, que el 20 de marzo anunció el cierre indefinido de su planta.

El director ejecutivo de Alacero, Alejandro Wagner, dijo a BBC Mundo que si bien existen factores endógenos que dificultaron el desarrollo de la industria, el gran problema lo generó el gigante asiático.

“Entre 2000 y 2023 China aumentó su producción de acero en casi un 700%”.

“Pasó de producir el 15% del acero del mundo a producir el 54%”, dijo, citando cifras de la WSA.

Pekín no solo fabrica más acero que todo el resto de los países combinados. Además, lo exporta a un precio por debajo del mercado, haciendo que a los demás productores les resulte imposible competir, denuncia el directivo de Alacero.

“Dumping”

Pocas regiones están padeciendo este problema -que en el mundo comercial se conoce como “dumping”- más que América Latina.

Para entender la dimensión, alcanza con ver cómo cambió la dinámica entre la región y el país más grande de Asia en el último cuarto de siglo.

Como dijimos, en 2000, América Latina exportaba unas 160 mil toneladas de acero a China, y, a su vez, importaba la mitad: unas 80 mil toneladas de acero chino.

Pero en las siguientes décadas la situación se revirtió dramáticamente.

Mientras que las exportaciones a China cayeron un 94% para 2023, las importaciones de acero chino aumentaron un 8.690%.

(En tanto, la venta de materias primas latinoamericanas a China aumentó casi un 1.500%, agrega Warner, quien advierte sobre un proceso de “reprimerización”).

Hoy llegan a la región unas 10 millones de toneladas de acero chino que están provocando “un proceso de desindustrialización en la región” y llevando el sector a una crisis, asegura el dirigente acerero.

La víctima más reciente es la Compañía Siderúrgica Huachipato, de Chile, ubicada en Talcahuano, región del Bío Bío.

La empresa, que en el primer semestre de 2023 reportó pérdidas por US$279 millones, tomó la decisión de paralizar sus operaciones de forma indefinida tras considerar “insuficiente” la decisión de las autoridades del país de imponer una tasa del 15,3% a las importaciones de bolas de acero chinas.

Según los directivos de Huachipato, empresa que genera cerca de 20.000 empleos directos e indirectos, esa medida no alcanza para solucionar las distorsiones que está produciendo el acero chino que, según sus cálculos, es un 40% más barato que el chileno.

También la Siderúrgica Gerdau, de Brasil, anunció hace unas semanas que suspendería por cinco meses, a partir de abril, a algunos de sus trabajadores en la planta de São José dos Campos, alegando una “fuerte competencia de China”.

Según Alacero, esto se suma a otras suspensiones temporales que anunciaron otras empresas brasileñas en los últimos seis meses, cuando “el nivel de importaciones empezó a ser grave”.

“El objetivo de las suspensiones es evitar el cierre definitivo, para tratar de salvar los empleos. Queremos evitar que esto también pase en países como Argentina y Colombia”, señaló Wagner.

Acero barato

Pero ¿cómo es posible que traer acero desde China hasta América Latina, en la otra punta del planeta, sea más rentable que producirlo localmente?

O dicho de otra manera: ¿por qué es tanto más barato el acero chino que el latinoamericano?

El motivo principal es que el acero chino es subsidiado por el Estado y, además, se produce en exceso.

Según Cory Combs, un analista experto en Energía e Industria chinos y director asociado del think tank Trivium China, Pekín puso la producción de acero como elemento central del crecimiento económico del país, tras pasar de ser una economía agraria a una industrial.

Se crearon más de 2000 fábricas (aunque hoy el grueso de la producción está concentrado en siete empresas, lideradas por Baosteel, subsidiaria de la estatal Baowu) y la siderurgia creó más 3 millones de puestos de trabajo.

El acero subsidiado se usó para construir megaciudades para las personas que se mudaban del campo a los centros urbanos.

“El sector industrial se convirtió en una pieza clave de la economía, y hoy representa cerca del 32% del Producto Interno Bruto de China”, explicó el experto a BBC Mundo.

Motorizadas y financiadas desde el Estado, las acereras chinas pasaron de producir 128,5 millones de toneladas en 2000 a 1.014,6 millones en 2023, según la WSA.

Pero el sector se convirtió en una pieza tan clave para la economía china que, incluso cuando la demanda interna empezó a frenarse, las fábricas siguieron produciendo acero subsidiado.

“Están a la vista las famosas ciudades fantasma y los desenfrenados proyectos de construcción”, dice Combs, sobre las enormes urbanizaciones vacías que hay en varias partes del país.

“Fue todo un ejercicio para impulsar el PIB”, señala.

Exportaciones subsidiadas

El gobierno chino no solo subsidió la producción, también subvencionó la exportación de acero, lo que dio inicio a la “ola” de acero chino barato que se expandió por todo el mundo.

Una ola que se agrandó en los últimos tiempos debido a la reducción en la demanda doméstica de acero que generó la crisis del sector inmobiliario chino, señala Combs.

Según Wagner, a pesar de que Pekín asegura ya no estar subsidiando las exportaciones de acero, “tienen tanta escala y tanto excedente que todo el acero que les sobra lo venden casi a costo marginal”.

Pero ¿por qué sigue China produciendo más acero del que necesita o puede vender a buen precio? Y ¿por qué mantiene los subsidios a un producto que fabrica en exceso?

Combs señala que la principal explicación es que el país “no quiere perder PIB”.

“Hay ocasiones en las que el gobierno chino toma medidas muy agresivas para ingresar en ciertos mercados, pero este no es el caso con el acero en América Latina”, asegura Combs.

El problema, afirma, es doméstico, y “genera mucha frustración” en China.

“Aunque muchas acereras chinas operan con márgenes muy bajos (en 2023 reportaron ganancias del 1,33%) y quince de los principales productores incluso le pidieron al gobierno que imponga recortes de producción, ninguno siente que puede tomar el primer paso de manera individual”, explica el experto.

“Y los gobiernos locales, de los que dependen estas empresas, tampoco quieren ser los primeros en imponer recortes. Quieren conservar su porción de la torta”.

En tanto, el gobierno central, que es el que tiene el poder para decidir, “se ha tardado en reaccionar porque es muy dependiente de la producción industrial”, dice.

“El gobierno de Xi Jinping tiene como objetivo reducir su dependencia del sector y está activamente tratando de desarrollar su industria tecnológica, de los vehículos electrónicos y las fuentes de energía limpia, pero el problema es que el proceso de transición viene muy lento”.

¿Por qué afecta tanto a América Latina?

Los 10 millones de toneladas de acero chino que importó América Latina en 2023 representan una enormidad para una región que produjo cerca de 58 millones de toneladas (es un poco más del 17%, para ser más exactos).

Sin embargo, Latinoamérica fue apenas uno de los destinos a los que fueron a parar los más de 90 millones de toneladas de acero que China exportó el año último.

¿Por qué entonces parece ser la región más afectada por el ingreso de este acero barato?

La explicación, coinciden los expertos, es que los países latinoamericanos están en inferioridad de condiciones a la hora de defenderse contra el “dumping” chino.

Otras naciones productoras de acero, como India, Estados Unidos, y los países de la Unión Europea han impuesto aranceles (los últimos dos, cercanos al 25%) para combatir contra los bajos precios del producto chino.

Pero en América Latina solo México ha tomado una medida de la misma magnitud.

Se trata del único país de la región -señala Wagner- donde la industria manufacturera no cayó, en gran medida gracias a su cercanía con EE.UU.

En cambio, los países sudamericanos dependen mucho más de China para el resto de su comercio, una realidad que “limita su capacidad para imponer aranceles”, ya que Pekín podría tomar represalias y hacer lo propio con alguno de los productos que importa de Latinoamérica.

Este sería el principal motivo por el que Brasil, el principal productor de acero de la región, -que, dicho sea de paso, le vende a China el mineral de hierro que necesita como materia prima para crear el acero- impone tasas de solo el 10-12%, y Chile propone un arancel cercano al 15%, que sigue dejando el precio del acero chino por debajo del local.

Otro temor de los países latinoamericanos es que organismos como la Organización Mundial del Comercio (OMC) les impongan multas por arancelar las importaciones chinas.

Y es que, lejos de equilibrar este desbalance comercial, la OMC muchas veces ha decidido a favor de China en muchas de las decenas de denuncias de “dumping” que recibió contra el gigante asiático, que se unió al organismo en 2001.

Combs explica que no se trata de favoritismos, sino de un tema más bien técnico (que se está viendo cómo resolver): China aún es considerado una “economía emergente”, por lo que no se le imponen las mismas restricciones que a una “economía de mercado”, y esto incluye a las medidas antidumping.

La reacción de Pekín

El gobierno chino -famosamente sigiloso- no ha hecho declaraciones oficiales sobre los planes de los países latinoamericanos de arancelar su acero, afirma el experto.

No obstante, tras el anuncio de México de imponer una tasa del 25%, en agosto de 2023, uno de los medios que funciona bajo la órbita del poderoso Ministerio de Comercio chino (Mofcom), el China Trade Remedies Information, advirtió que “las empresas chinas que utilizan a México como mercado de exportación y destino de transferencia de inversiones se verán afectadas en gran medida”.

En tanto, en otro artículo publicado en marzo pasado en el sitio web de la Sección Económica y Comercial de la Embajada de la República de Chile, el Mofcom criticó a la llamada Comisión Antidistorsiones chilena, que determina el tema de los aranceles sobre importaciones.

“La mayoría de los miembros del comité determinan artificialmente el margen de dumping sin basarlo en hechos objetivos, politizando lo que debería ser un proceso técnico”, criticó la nota.

También advirtió que “esto ha violado gravemente el Tratado de Libre Comercio firmado por Chile y no puede hacer que otros socios comerciales respeten el mismo tratado”.

Acero verde

Mientras los gobiernos latinoamericanos analizan los pros y contras de imponer los aranceles -una medida fuertemente reclamada por Alacero- la resolución de este conflicto comercial podría estar determinado por un factor externo, pero que cada vez está siendo más relevante: el medio ambiente.

En 2020, Xi anunció durante la Asamblea General de las Naciones Unidas que China -el país más contaminante del mundo- intentará alcanzar el pico de emisiones de dióxido de carbono antes de 2030 y buscará la neutralidad de CO2 para 2060.

Según Combs, para cumplir con esta meta Pekín planea cortar cerca del 8% de su producción de acero para 2030.

“El acero chino se produce a base de carbón y esa industria es la más contaminante del país, aportando un 15% de emisiones de carbono”, señala.

China, además, apunta a producir el 20% de su acero a base de electricidad renovable para 2030.

Wagner también cree que el medio ambiente será un factor clave para poner fin al desequilibrio que genera el acero chino, pero por otro motivo.

“La gran ventaja que tiene el acero latinoamericano es que es mucho más limpio que el chino”, señala.

Producir cada tonelada de acero chino emite un 45% más de CO2, según los datos de Alacero.

Pero a eso hay que sumarle la contaminación que se genera al transportarlo al otro lado del planeta, que, según el organismo, es tres veces más de lo que se emite al fabricarlo.

A medida que el mundo se mueve más hacia la carbono neutralidad, esa ventaja se hará sentir, asegura Wagner.

El dirigente también está convencido de que la transición hacia un mundo más limpio podría permitir a la siderurgia latinoamericana finalmente despegar, revirtiendo el actual proceso de “reprimarización” de la economía.

“Soy optimista. El acero está muy vinculado a la energía: todo lo que es energía renovable necesita acero también. Entonces hay una gran oportunidad para que el acero, y sobre todo la energía limpia, sea un foco de producción y exportación en Latinoamérica”, señala.

En la actualidad la industria opera al 60% de su capacidad instalada, lo que deja un potencial de crecimiento del 40%, se ilusiona.

“Esto podría parar con el proceso de desindustrialización que hemos sufrido en los últimos 20 años, que nos ha dejado sin empleos de calidad, generando pobreza e inequidad como en pocos lugares del mundo”.

Por Veronica Smink

Otras noticias de BBC MUNDO

Productividad. 6 consejos de expertos sobre cómo hablarle a la IA para obtener mejores respuestas

En Alabama. Fue condenado a muerte por un crimen que no cometió, pero dos días antes de la ejecución conmutaron su pena

Tras la reunión con Trump. Los beneficios económicos y diplomáticos que Rusia obtiene con la guerra de Irán

1

1Irán atacó barcos comerciales en el estrecho de Ormuz y apuntó al aeropuerto de Dubai: “Prepárense para el petróleo a US$200”

2

2EE.UU., Israel e Irán intercambiaron los ataques más intensos desde el inicio de la guerra y se aleja un desenlace rápido de conflicto

3

3Los posibles escenarios que enfrenta Irán y la “falta de estrategia” de EE.UU., según el experto europeo Bruno Tertrais

4

4Con la firma de Greg Abbott: actualizaciones recientes de las leyes de inmigración en Texas en marzo 2026