Un mercado de capitales destruido

Por Orlando Ferreres Especial para lanacion.com

- 4 minutos de lectura'

Al cumplir otro siglo de vida, el balance de aciertos y errores de la Argentina da resultado negativo: se ven muchos errores y pocos aciertos. Por eso, hemos tenido un crecimiento inclusivo menor que la mayoría de las naciones del mundo. Uno de los principales problemas ha sido la extraordinaria falta de capital para lograr un crecimiento más elevado. En general hay poco o nulo crédito bancario a largo plazo y hemos destruido el incipiente mercado de capitales. Los fondos de pensión, es decir, ahorro para poder disponer de una vejez más tranquila, es lo que ha permitido a casi todos los países contar con ese importante instrumento.

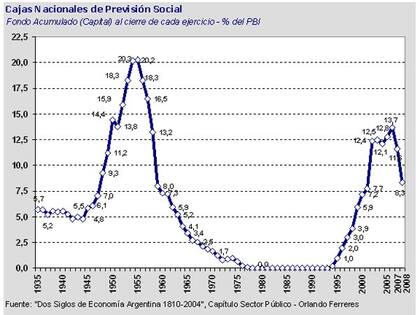

En nuestro país, se crearon las cajas de jubilación hacia fines del siglo XIX, que eran privadas o autónomas del gobierno, pero fue poco el ahorro que concentraban. Durante el período de Perón, del 45 al 55, se crearon cajas de jubilación para distintos sectores; el ahorro líquido supero el 20% del PIB. Los gobiernos posteriores, también los justicialistas, colocaron bonos a tasas muy bajas en esas cajas. Por la inflación creciente y los pagos a nuevos jubilados, esos fondos se fueron licuando con el paso de los años.

A partir de 1966 prácticamente ya no quedó dinero en las cajas privadas y se pasó de hecho a un sistema de reparto. Los fondos que entraban se usaban para pagar a los pasivos, hasta el nivel en que hubiera recursos, pero no quedó ahorro líquido, que fue gastado por los distintos gobiernos. En otras palabras el Estado asumió una deuda invisible con los jubilados, pues les gastó el dinero que era de ellos. Esta deuda invisible llegaba en 1994 a unos US$ 60.000 millones, que deben sumarse a la deuda pública, aunque los gobiernos prefieren evitar este cálculo de la deuda invisible. Naturalmente el mercado de cédulas hipotecarias, que tan importante había sido décadas atrás, y el incipiente mercado de capitales habían desaparecido.

Con la creación del régimen de capitalización privada de 1994 comenzó a acumularse un fondo que si bien debía invertir una buena parte en bonos del gobierno, había llegado a constituir un mercado de capitales, que ya había alcanzado un nivel de 13,7% del PIB. Y eso que sólo se destinaba a la capitalización el aporte personal de cada afiliado que es del 11% del sueldo (y en los años de crisis aun menos), en tanto que el aporte patronal sobre la misma persona (16%) era un impuesto liso y llano que transfería recursos de los afiliados a las AFJP a los que permanecían en reparto, para poder ir pagando la deuda invisible del gobierno, que se había gastado el dinero de los aportantes desde 1955 en adelante. Esa deuda invisible se había reducido a U$S 10.000 millones y hubiera sido más racional pasar todo el sistema a capitalización (mejorándolo) que volver al estatismo del reparto, donde el dinero de cada aportante pasa a formar un pozo común, y ya no se puede determinar el dinero de cada uno. Ahora se debe obligatoria y compulsivamente compartir ese dinero de cada uno con 1.900.000 jubilados sin aportes de los años 2007 y 2008, que en el sistema de cuentas individuales hubiera sido imposible.

Durante los años de la actual gestión, el fondo disminuyó en relación al PIB, sobre todo por las quitas que se les hizo a los propios futuros jubilados, con la reestructuración de la deuda pública, con reducciones en algunos casos de 75%. A los jubilados se les dio el bono Quasi-Par que era ajustable por inflación del Indec, pero ya sabemos lo que paso con ese índice, lo cual explica la evolución negativa del fondo de jubilaciones en términos reales. Y hace un año se expropió dicho fondo y su flujo anual y pasó a ser estatal. Seguramente este gobierno, y los que le sigan, se va a gastar todos esos recursos acumulados de los futuros jubilados, como hicieron todos los gobiernos posteriores a 1955 y también se van gastar el flujo anual. Volverá a crecer, no el mercado de capitales y el PIB del país, sino la deuda invisible del gobierno con los jubilados.