Tres grupos chinos compiten para comprar el gigante hotelero Starwood

Al menos tres grandes empresas chinas compiten para obtener el visto bueno de Beijing para lanzar una oferta por Starwood Hotels & Resorts Worldwide Inc., indicaron fuentes cercanas a las negociaciones. Las conversaciones allanan el camino para lo que podría ser la mayor adquisición de un conglomerado estadounidense por parte de una compañía china.

El gigante hotelero Shanghai Jin Jiang International Hotels (Group) Co., junto con HNA Group, la matriz de Hainan Airlines Co., y el fondo soberano China Investment Corp., han presentado propuestas por separado al gobierno chino en los últimos dos meses, agregaron las fuentes.

Debido a que se trata de un acuerdo multimillonario, el gobierno chino quiere que sólo una empresa haga la propuesta para no caer en una guerra de ofertas entre ellas que eleve el precio, dicen estas personas. Se prevé que el gobierno seleccione un postor en las próximas semanas.

Starwood ha realizado un proceso de revisión estratégica durante meses y escuchado ofertas de adquisición de empresas de diferentes países, dicen fuentes familiarizadas con el proceso. Una portavoz del grupo hotelero declinó comentar al respecto.

El operador hotelero con sede en Stamford, Connecticut, controla marcas como Sheraton, Westin, W Hotels y St. Regis y cuenta con más de 1.200 propiedades en todo el mundo. La junta directiva indicó en abril que la empresa estaría dispuesta a recibir una oferta de compra en medio de las preocupaciones de que no está creciendo con el mismo dinamismo que sus rivales.

No está claro el precio que las empresas chinas estarían dispuestas a pagar por Starwood, pero fuentes cercanas señalan que cualquier propuesta tendría que representar una prima sobre la actual capitalización de mercado de Starwood, que ronda los US$12.000 millones.

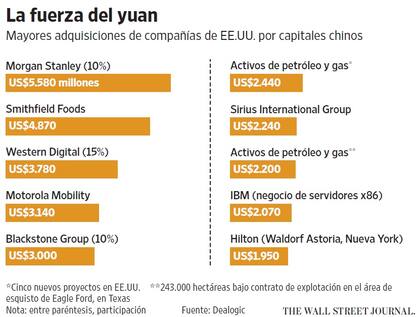

Tal cifra representaría la mayor compra de una empresa estadounidense por parte de un operador chino, según el proveedor de datos Dealogic. CIC desembolsó US$5.600 millones en 2007 por una participación de 9,9% en el banco de inversión Morgan Stanley en lo que hasta el momento constituye la mayor inversión de una empresa china en EE.UU.

Un vocero de Jin Jiang, que posee cuatro subsidiarias que cotizan en bolsa, dijo que "por el momento, la parte de la compañía que cotiza en bolsa no tiene intención de adquirir Starwood" y no quiso hacer más comentarios. Una portavoz de HNA manifestó que no tenía "información relevante". Un representante de CIC no respondió a una solicitud de comentario.

Las negociaciones en torno a Starwood son la señal más reciente de las ambiciones globales de las empresas chinas en el rubro hotelero. Anbang Insurance Co. pagó este año US$2.000 millones para quedarse con el emblemático Waldorf Astoria en Nueva York, una cifra récord por un hotel estadounidense. Otra aseguradora china pagó US$230 millones o el equivalente, es decir más de US$2 millones por habitación, por Baccarat Hotel, también ubicado en Nueva York. El precio marcó un máximo histórico medido por habitación.

El gobierno chino podría optar por desincentivar el lanzamiento de ofertas de compra por Starwood si considera que el precio parece muy alto, añadieron las fuentes. De las tres compañías interesadas en el operador estadounidense, Jin Jiang y CIC son controladas por el Estado, mientras que el gobierno tiene una participación en HNA. Cualquiera de las tres, o las tres, podrían decidir no seguir adelante con la propuesta.

La competencia ilustra una peculiaridad del proceso de fusiones y adquisiciones en China. Conforme más compañías del país se internacionalizan, entes gubernamentales como el Ministerio de Comercio y la Comisión Estatal de Desarrollo y Reforma, la principal agencia gubernamental de planificación, a menudo buscan cerciorarse de que no compitan entre ellas y eleven el precio que el ganador tenga que pagar. El gobierno tiene que aprobar las principales inversiones de las empresas en el exterior. El prolongado proceso podría hacer que las compañías chinas no alcancen a cerrar el acuerdo en el momento idóneo, dicen ejecutivos chinos.

Starwood afronta una serie de desafíos propios. El presidente ejecutivo Frits van Paasschen renunció en forma abrupta en febrero luego de que la junta perdiera la confianza en su capacidad para expandir la empresa. Starwood informó en abril que había contratado los servicios del banco de inversión Lazard para explorar alternativas estratégicas entre las cuales figuran una venta o fusión.

A pesar de la prominencia de sus marcas de alta gama y estilo de vida, a Starwood le ha costado encontrar una fórmula ganadora en el cada vez más lucrativo segmento de hoteles de servicios limitados. Su marca Sheraton, que representa más de 40% del total de habitaciones de Starwood, ha perdido terreno y la empresa trata de infundirle nuevos bríos.

Aunque fuentes cercanas señalan que más de una docena de compañías han pedido información sobre una posible combinación con Starwood, no está claro cuales han hecho ofertas formales. Eso podría despejar el camino para un postor chino.

Es probable que el Comité de Inversión Extranjera en Estados Unidos, entre cuyos miembros están los secretarios del Tesoro, Seguridad Interior y Defensa, tenga que dar luz verde una transacción de esta naturaleza.

El comité aprobó la venta del Waldorf, que estaba en manos de Hilton Worldwide Holdings Inc. a la aseguradora china, pero durante una visita a Nueva York el mes pasado, el presidente Barack Obama rompió con la tradición y se alojó en otro hotel de Manhattan. "Esperamos tener la oportunidad de darle nuevamente la bienvenida (al mandatario) al Waldorf Astoria New York cuando se presente la oportunidad", dijo un vocero de Hilton, que sigue administrando la propiedad.