Seleccionar acciones pasa de moda en EE.UU.

Los inversionistas pierden la fe en los beneficios de seleccionar acciones. En Estados Unidos, los fondos de pensiones, las dotaciones de las universidades, los planes de jubilación privados y los inversionistas particulares acuden en masa a los fondos pasivos, que se limitan a replicar el desempeño de un índice. Los gestores que seleccionan activamente acciones, los símbolos de Wall Street durante el siglo XX, están quedando en minoría.

Durante los tres años que concluyeron el 31 de agosto, cerca de US$1,3 billones ingresaron a los fondos pasivos y sus parientes, los fondos pasivos que cotizan, retirando más de un cuarto de billón de los fondos gestionados en forma activa, según Morningstar Inc.

Los defensores de la inversión pasiva han mencionado desde hace años su mejor rendimiento en el tiempo, honorarios más bajos y sencillez. Hoy, ese lema ha sido institucionalizado mientras los reguladores del gobierno, los abogados de los litigantes y las cifras de desempeño alejan a los inversionistas de la selección activa de acciones.

En los mercados desarrollados, “la presión ha llegado a tal extremo que la inversión pasiva se ha vuelto la opción principal”, dice Philip Bullen, ex director de inversión de Fidelity Investments, una potencia de la gestión activa. Bullen y otros gestores aseguran que los administradores activos pueden superar el desempeño del mercado con activos menos transados.

La tendencia sacude a Wall Street. Los gestores de fondos de cobertura, los inversionistas activos por excelencia, sufren cada vez mayores retiros mientras tratan de justificar sus honorarios. Los fondos de cobertura, que apuestan a favor y en contra de las acciones y los mercados en todo el mundo y en general cobran tarifas más altas que los fondos mutuos, como grupo no han superado el rendimiento de la bolsa de EE.UU. desde 2008.

Algunos colosos de la inversión pasiva, como BlackRock Inc. y Vanguard Group, captan grandes montos de dinero y logran un mayor poder de voto en las empresas que cotizan en bolsa.

Aunque 66% de los activos que administran los fondos mutuos y los fondos que cotizan siguen siendo gestionados de manera activa, según Morningstar, la cifra representa una caída respecto al 84% de hace 10 años, y baja rápidamente.

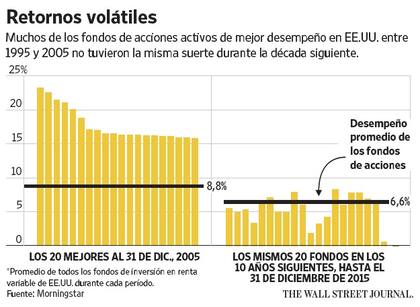

El motor detrás de la revuelta de los inversionistas es el desempeño. Durante los 10 años terminados el 30 de junio, entre 71% y 93% de los fondos mutuos estadounidenses de renta variable y gestionados en forma activa han sido cerrados o tenido un desempeño inferior al de sus índices de referencia, según Morningstar.

Además, puesto que igualar el desempeño de un indicador es mucho más barato que tratar de superarlo, los honorarios de los fondos indexados son una fracción de lo que cobran los fondos activos, a veces una treintava parte o menos. En un entorno de tasas de interés cercanas a cero, los honorarios resaltan más que nunca.

Los defensores de la inversión activa, sin embargo, apuntan a una desventaja de los fondos pasivos. Puesto que estos fondos están diseñados para igualar el rendimiento de la bolsa, los inversionistas renuncian a la posibilidad de derrotar al mercado. Y si disminuye la cantidad de gestores de fondos capaces de sumergirse en los informes financieros y escoger las mejores empresas para invertir, eso podría perjudicar la capacidad del mercado para asignar un precio adecuado a las acciones.

No es una razón que detenga una de las mayores migraciones de dinero de la historia.

“Es hora de reconocer la verdad”, señaló una carta que la gestora de bienes raíces y otros fondos activos especializados Cohen & Steers Inc. envió a sus accionistas en marzo. La selección de acciones, al menos como se practica en la actualidad, “ya no es un sector de crecimiento”. Las empresas de fondos de inversión activos que “no se posicionen para un cambio radical” quedarán “relegadas a los anales de la historia”.

La gestora de fondos activos Janus Capital Group Inc. acordó este mes ser adquirida por un rival británico en un esfuerzo por diversificarse y competir en mejores condiciones con los proveedores de menor costo.

En EE.UU., los fondos de jubilación de empleados privados con patrocinio de los empleadores, conocidos como 401(k), tienen 25% de sus activos en fondos indexados, un alza frente a 19% en 2012, según la consultora Callan Associates Inc. Los fondos de pensiones de empleados públicos tenían 60% de sus activos de renta variable estadounidense en fondos indexados en 2015, frente a 38% en 2012, según la consultora Greenwich Associates. En el caso de las dotaciones y las fundaciones, la participación de los fondos indexados subió de 40% a 63% en el mismo período.

El mayor portafolio de inversión pasiva, el Varguard Total Stock Market Index Fund, administra unos US$469.000 millones en activos, casi lo mismo que los cuatro mayores fondos activos combinados.

Bob Chesner acaba de convertir el plan 401(k) de US$7,5 millones que supervisa como director operativo de la firma de abogados Giordani, Swanger, Ripp & Phillips LLP, en Austin, Texas, de una serie de fondos mayormente activos a fondos indexados. “Creía fervientemente en la gestión activa”, cuenta. “Pensaba que los mercados eran ineficientes a tal grado que una administración activa marcaba una diferencia”.

Hace unos años se dio cuenta de que los cerca de 40 fondos activos de la firma de abogados se recuperaron de la crisis financiera de 2008-2009 mucho más lentamente que los índices de referencia y los fondos indexados que replicaban su desempeño. “Ahí es cuando me di cuenta de que algo no estábamos haciendo bien”, relata.

Durante el segundo trimestre de 2014, Chesner y dos miembros del comité ejecutivo del plan de pensiones decidieron invertir exclusivamente en fondos indexados, lo que les generaría a los empleados un ahorro de 1,59 puntos porcentuales en tarifas anuales. “Al tomar en cuenta el hecho de que la gente vive más, eso hace una enorme diferencia” en los ahorros de jubilación, recalca. “Es casi obvio”.

Otro motivo detrás del cambio son las querellas. Durante los últimos 10 años, el abogado Jerome Schlichter ha demandado a empresas y universidades acusándolas de no cumplir sus deberes fiduciarios al permitir el cobro de honorarios inusualmente altos en los planes 401(k) de sus trabajadores. Las demandas, señala el abogado, “no dicen que la gestión activa es, per se, imprudente. En lugar de ello, exige que los administradores demuestren que hay una probabilidad razonable de que estos fondos superen el desempeño del mercado tras descontar sus honorarios de manera persistente, una barrera “bastante alta” tomando en cuenta su historial y sus costos, asevera.

La Junta de Inversión del Estado de Illinois, que supervisa un plan de pensiones definido de US$16.000 millones y un plan tipo 401(k) de US$4.000 millones, votó el 15 de septiembre a favor de traspasar estos últimos a fondos indexados.

En el caso de los fondos indexados, “si toma un periódico y ve el rendimiento del S&P 500, sabrá cómo le fue a su portafolio”, dice Marc Levine, presidente de la junta. “Ofrecen una transparencia perfecta”.

John D. Skjervem, director de inversión de la Tesorería del Estado de Oregón, que administra unos US$90.000 millones en activos públicos y fondos fiduciarios, cree que lo que ocurre equivale a “un cambio generacional”. “Personas como yo están asumiendo puestos importantes y tuvimos una educación que fue empíricamente más rigurosa que la de generaciones anteriores”, dice el gestor de 54 años que tiene un MBA de la Escuela de Negocios Booth de la Universidad de Chicago, reconocida por enseñar que los mercados son eficientes y la selección activa de acciones es una pérdida de tiempo.

1

1 2

2Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado

4

4Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos