Dólar y reservas negativas: qué significa y otras respuestas a las principales preguntas sobre uno de los temas que más preocupa

Las tenencias netas del Banco Central se ubican en alrededor de -US$6000 millones, según cálculos privados; hasta cuándo puede durar esta situación y quiénes son los depositantes

6 minutos de lectura'

6 minutos de lectura'

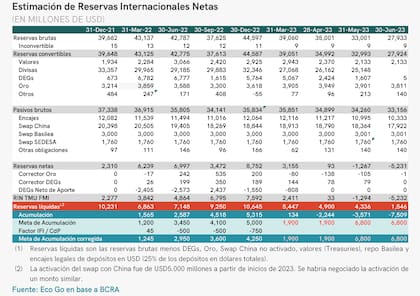

El nivel de reservas del Banco Central (BCRA) es uno de los principales temas de conversación entre los analistas económicos. Si bien la entidad monetaria comunica que tiene reservas brutas por US$26.032 millones, cuando los economistas calculan las divisas que realmente son de libre disponibilidad, las tenencias netas son negativas en alrededor de US$6000 millones. Esto significa que el Banco Central podría estar usando dólares que no son propios para intervenir en el mercado de cambio. Pese a que esta situación podría generar dudas entre los ahorristas, los economistas señalan que el sistema bancario se mantiene sólido. A continuación, las principales dudas acerca de esta situación.

¿Quiénes tienen depositados sus dólares?

Según los últimos datos oficiales, al 30 de junio, del total de reservas brutas del Banco Central, US$10.333 millones son depósitos de los ahorristas que están dentro de los encajes que los bancos deben dejar inmovilizados en la entidad monetaria. Si bien el BCRA los cuenta como propios, al hacer el cálculo de reservas netas, ese monto se resta del total.

A pesar del ruido que generan las reservas negativas, la dinámica de los depósitos en dólares se mantiene estables. La consultora EcoGo explica que eso es producto de que hay muchos ahorristas que tienen depositados pequeños montos y algunas empresas que tienen grandes depósitos, pero que no los pueden retirar debido a las restricciones.

En total hay US$16.122 millones de depósitos privados en los bancos (sin contar al sector público), de los cuales US$10.363 millones son de personas físicas (64% del total), US$4938 millones son de empresas (31%) y US$820 millones son del sector financiero (5%).

Del total de personas físicas, el 30% tiene depositados montos menores a US$10.000 y el 50%, montos menores a US$30.000. “En el caso de las empresas, la atomización es mucho menor, pero existen limitaciones operativas a la salida. Entre otras, las restricciones cruzadas de acceso al mercado único y libre de cambios (MULC) y un costo del canje en torno al 4%”, dice el informe realizado por Sebastián Menescaldi, director de EcoGo.

El economista Enrique Szewach, director ejecutivo del Ieral de la Fundación Mediterránea, coincide al explicar que, si bien “en la suma hay mucha plata depositada, cuando se miran las cuentas individuales, hay grandes empresas con grandes montos, que obviamente no se lo puede llevar el tesorero a su casa. Y hay muchas cuentas de pequeños ahorristas que consideran que tienen poco saldo y prefieren dejarlo”.

¿Hasta cuándo puede durar la situación actual?

El nivel de reservas del Banco Central muestra el poder de fuego que tiene la entidad para intervenir en el mercado cambiario oficial y en el paralelo, donde operan los dólares financieros (el MEP, particularmente). Si las reservas son negativas, el BCRA tiene menos margen de maniobra para mantener controlados los tipos de cambio. Esta situación incrementa las expectativas de que haya una devaluación brusca.

El 31 de julio y primero de agosto, el Gobierno tiene que pagarle al Fondo Monetario Internacional (FMI) otros dos vencimientos por un total de US$3400 millones, lo cual agravaría el nivel de reservas del Banco Central.

Por lo tanto, en los últimos días el Ministerio de Economía aceleró las negociaciones con el Fondo para liberar los desembolsos que estaban programados. Según el cronograma oficial que publicó el FMI, luego de acordar la última revisión de las metas trimestrales, el organismo le desembolsaría US$4000 millones a la Argentina.

Si bien en un momento el ministro de Economía, Sergio Massa, anunció que el FMI iba a adelantar también los desembolsos previstos para septiembre, diciembre y marzo (un total de US$13.000 millones), “atrás quedó la expectativa de que adelanten ese dinero”, dijo EcoGo.

El economista Mario Blejer, expresidente del Banco Central durante la salida de la convertibilidad, explicó una vez a este medio que es imposible anticipar cuánto tiempo puede estar la entidad con reservas negativas, porque no se trata de un tema meramente contable.

“Hay un tema también con las líneas de crédito, que generalmente no se cuentan [en las reservas]. Por ejemplo, una persona puede dar un cheque sin tener los fondos, pero tiene un crédito con el banco por más de su balance. El banco financia a la persona automáticamente, le da el derecho a emitir cheques por más fondos de los que tiene. Si la Argentina tiene una línea de crédito con la Reserva Federal, eso no se pone en las reservas del Banco Central y es algo extremadamente líquido”, explicó en una entrevista con LA NACION.

“La contabilidad macroeconómica es aburridísima, pero tiene elementos muy importantes para entender las cosas. Cuando se habla de que el capital del Banco Central es alto o bajo, eso no existe, porque el Banco Central no es un banco comercial, que tiene que tener capital y ganancias. Reservas tiene por cuestiones políticas de la tasa de cambio, pero no tiene que tener capital. Los bancos centrales no son bancos, son autoridades monetarias. Los bancos reciben depósitos y dan créditos, y el banco central no hace eso. Su capital es la credibilidad. Si soy creíble, los bancos extranjeros me van a dar líneas de crédito y la gente no desconfiará de mis obligaciones, de mi dinero, y tengo un capital inmenso. Eso falta entender un poco en la Argentina, la contabilidad del sector público es diferente a la del privado. Por eso en Estados Unidos el banco central se llama Reserva Federal; nosotros decidimos seguir una tradición inglesa, pero eso confunde”, agregó.

¿Qué se aprendió de 2001?

Cada vez que se escucha hablar de reservas negativas en el Banco Central, automáticamente los argentinos traen a su memoria la situación del “corralito” o “corralón”, como se le llamó en 2001 y 2002 a la imposibilidad de los ahorristas de retirar los dólares físicos de sus cuentas bancarias, y que luego terminaron pesificados.

Sin embargo, a diferencia de esos años, cuando la Argentina estaba bajo el régimen de la convertibilidad, los bancos están líquidos. ¿Qué significa esto? Que no tienen comprometidos los dólares depositados en préstamos a otros clientes y, por lo tanto, están disponibles. En otras palabras, no hay un problema de descalce de moneda: los bancos prestan dólares solo a los clientes cuyos ingresos son en esas divisas (en su mayoría, empresas exportadoras)

El Banco Central también restringió la proporción de los depósitos que pueden prestarse, lo que en la jerga financiera se llama encajes. En la actualidad, los bancos prestan menos del 30% de los dólares depositados, lo que muestra la liquidez del sistema bancario.

1

1Cuánto cobran los camioneros en marzo de 2026

2

2Mercado Libre lanza el Programa de Afiliados y Creadores

3

3Anses: cuándo cobro la jubilación de marzo si mi DNI termina en 7

4

4Régimen Simplificado de Ganancias: las preguntas y respuestas más frecuentes sobre cómo depositar los dólares que están “debajo del colchón”