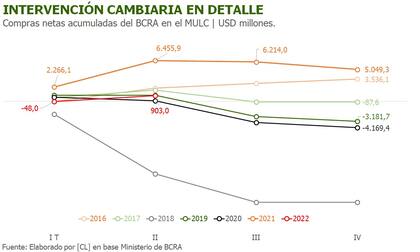

Pese al precio de la soja en nivel récord, el Banco Central no puede acumular dólares

En lo que va del año, la entidad monetaria pudo sumar solo US$903 millones, cuando en el mismo período de 2021 había adquirido US$6456 millones; por el efecto del cepo y la brecha cambiaria, el incremento de las importaciones (sobre todo de energía) y el turismo son las principales puertas de salida

6 minutos de lectura'

6 minutos de lectura'

La normalización de la actividad tras la pandemia le está generando un dolor de cabeza al Banco Central (BCRA), ya que hay una mayor competencia por los dólares que liquidan los exportadores. El viernes, las reservas brutas cerraron a US$41.597 millones, por debajo de un mes atrás. Al 10 de mayo, por caso, había US$41.619 millones.

En lo que va del año, la entidad monetaria pudo comprar solo US$903 millones, cuando en el mismo período del año pasado había adquirido US$6456 millones. Los pagos de importaciones (sobre todo de energía) y el turismo son las principales puertas de salida de divisas.

La comparación con 2021 tiene una salvedad, puesto que fue un año excepcionalmente bueno para el BCRA, como señaló el economista Gabriel Caamaño. “El año pasado fue tremendamente atípico para el otro lado: el Banco Central compró muchos dólares. Se había regularizado el comercio exterior, había buen nivel de exportaciones del campo y había poca demanda de dólares. Este año se da el efecto inverso”, dijo el analista de la consultora Ledesma.

El cambio de contexto no se dio por la oferta de dólares, que sigue siendo abundante gracias a los mejores precios de las commodities, que más que compensaron el impacto de la sequía en la cosecha. El jueves, por ejemplo, el precio de la soja en la Bolsa de Chicago cerró a US$650 y rozó el récord histórico de septiembre de 2012, de US$650,74.

Según datos de la Cámara de la Industria Aceitera (Ciara), en los primeros cinco meses del año se liquidaron US$15.329 millones, 15% más que los US$13.301 millones de 2021 y muy por encima del promedio de US$8000 millones que se suele liquidar entre enero y mayo.

Pese a esta mayor oferta, mientras que el año pasado el BCRA tenía US$8000 millones de reservas netas (las de libre disponibilidad), actualmente tiene apenas US$3400 millones, según estimaciones privadas.

La diferencia, por lo tanto, está en la demanda de dólares, que es mucho mayor a la del año pasado por tres motivos: se encareció el costo de la importación de energía, hay más compra de divisas para turismo y atesoramiento, y la reactivación de la actividad también genera mayor demanda de importación de insumos. Este último factor, a su vez, está exacerbado por las expectativas de devaluación de la moneda, que motiva a los importadores a adelantar compras del exterior, porque creen que habrá un salto cambiario que encarecerá sus costos.

Con relación a la importación de energía, la invasión de Rusia a Ucrania disparó los precios internacionales del gas natural licuado (GNL) y del gasoil. Esto implicó que el costo de importación de energía en los primeros cinco meses fuera de US$4700 millones, cuando se había proyectado una salida de divisas de US$1700 millones previamente, según datos oficiales. Es decir, se pagó 135% más que la estimación inicial.

En el BCRA también señalaron que la liquidación del campo está demorada, pese a los números récords de liquidación. Esto generaría que el ingreso de dólares este año sea más extendido en el tiempo, con picos de ventas que podrían darse más adelante, en vez de entre mayo y junio, como suele suceder. Cómo dicen los economistas, se está observando una curva anual de liquidaciones más plana que la tradicional.

“El productor no tiene incentivos para apurarse a vender el grano. La guerra en Ucrania no parece que vaya a terminarse rápido y el precio de la soja bajará muy poco. Mientras no venda los granos, está dolarizado; si los vende, tiene que pagar la brecha cambiaria. Encima tienen financiamiento en pesos con tasas negativas. Están todos los incentivos apuntados a que el productor no se apure a vender; la tasa de interés en pesos está por debajo de la tasa de inflación y de devaluación”, explicó Caamaño.

Boom de “dólar turismo”

La normalización de la actividad cotidiana luego de la pandemia también reavivó la demanda de dólares para turismo y atesoramiento. No solo hay más argentinos viajando al exterior, sino que además el BCRA no se beneficia con la llegada de turistas al país, que cambian sus ahorros en el mercado informal.

“Si bien es cierto que la Argentina tiene un buen saldo comercial, el ingreso récord de dólares del agro se usa para pagar las importaciones del sector industrial, los servicios del exterior, el pago de viajes y la demanda de dólares que hacen las personas humanas y los inversores institucionales”, dijo el economista Luis Secco.

Y detalló: “Solo en abril, el agro liquidó US$3300 millones, pero la industria demandó US$1700 millones; los servicios, US$800 millones [de los cuales US$500 millones fueron para turismo en el exterior], y las personas humanas e inversores compraron alrededor de US$700 millones. Lo que le queda al Banco Central disponible para intervenir en el mercado es muy poco. Los precios son excepcionales, pero también la demanda de dólares. La escasez de reservas se siente menos y [el saldo] es positivo gracias a las liquidaciones, pero es muy difícil que la economía argentina pueda funcionar con este nivel de restricción de divisas”.

Lorenzo Sigaut Gravina, economista de Equilibra, coincidió con el concepto de que el “cepo inhibe la acumulación de divisas” y dijo que cada vez que hubo restricciones cambiarias en el país, las reservas netas del BCRA cayeron. “Es muy difícil acumular reservas cuando hay cepo. Al principio, las restricciones se ponen para frenar la caída, cuando se están perdiendo dólares, porque si no, no queda otra alternativa que devaluar. Eso puede funcionar por un tiempo, pero hecha la ley, hecha la trampa: todos los actores tratan de captar esa brecha y se abren pequeños caminos por donde los dólares se van filtrando”, indicó.

Además de la preocupación por la falta de dólares para la economía, el Gobierno debe sumar reservas para cumplir con la meta establecida con el Fondo Monetario Internacional (FMI). Según se acordó, la Argentina debe terminar el año con una acumulación neta de reservas de US$5800 millones. La meta incluye los desembolsos del Fondo y de organismos internacionales y las compras en el mercado oficial.

Según la información oficial, los desembolsos de organismos internacionales están estimados en más de US$700 millones, pero todavía no se concretaron porque están demoradas las negociaciones. También integran la meta la devolución de pagos de capital que el país hizo al FMI y que ya ingresaron.

“El BCRA mantiene la proyección de acumulación de reservas con la disponibilidad de las divisas necesarias para sostener el proceso de crecimiento, que se estima estará por encima de la proyección de 4,5% de crecimiento del PBI”, dijeron en la entidad que conduce Miguel Pesce.