Nuevo rumbo: la reconversión de Intel y el futuro de los microchips

De la mano de Pat Gelsinger, el gigante estadounidense, reconocido por sus procesadores, se abre y sacude a toda la industria

- 8 minutos de lectura'

Cuando Satya Nadella se hizo cargo de Microsoft en 2014 comenzó por abrir Windows. A diferencia de sus predecesores, que habían mantenido la joya de la corona del gigante del software sellada herméticamente frente al mundo exterior, expuso el sistema operativo (SO) a la brisa de la competencia. Los otros programas de la firma que antes solo podían correr en Windows ahora podían operar en otros SO, incluyendo Linux, un rival de “código abierto” que Microsoft previamente había llamado un “cáncer”.

La maniobra amplió el mercado para el software de Microsoft y mejoró Windows, forzándolo a competir con los SO rivales en términos más equitativos. Ese camino sacudió la cultura de Microsoft, la ayudó a deshacerse de la reputación de monopolio malvado y abrió camino a una recuperación impactante que vio su valor de mercado trepar por encima de los US$2 billones.

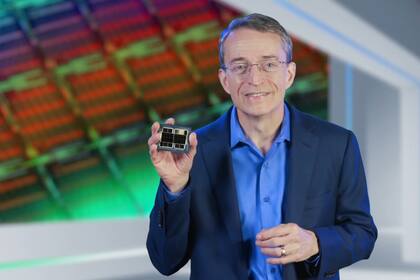

La otra mitad del entonces todopoderoso arreglo “Wintel”, por el que las PC funcionarían con software de Windows y chips de Intel, quiere abrir la ventana. El gigante estadounidense por mucho tiempo guardó celosamente su negocio de chips. Luego de años de demoras de sus productos, malas apuestas tecnológicas y cambios en la conducción, está lista para un poco de aire fresco. “Nuestros procesos, nuestra manufactura, nuestra propiedad intelectual a través de nuestros servicios de fabricación de procesadores para otros fabricantes de chips: todo estará disponible ahora para el mundo”, dice Pat Gelsinger, nuevo líder de Intel.

Si tiene éxito la estrategia de Gelsinger, podría remodelar una industria de US$600.000 millones. A corto plazo, el fracaso podría agravar la escasez de chips que le está haciendo difícil la vida a los fabricantes de variadas industrias, desde autos hasta centros de datos. A largo plazo, podría llevar a una mayor concentración del mercado de chips, ya de por sí concentrado, con Intel cada vez más eclipsado por sus rivales. Y podría consolidar el dominio de Asia de la industria, creando todo tipo de complicaciones geopolíticas.

"Nuestros procesos, nuestra manufactura, nuestra propiedad intelectual a través de nuestros servicios de fabricación de procesadores para otros fabricantes de chips: todo estará disponible ahora para el mundo"

Pat Gelsinger, nuevo líder de Intel

Si bien Microsoft e Intel habitan en partes diferentes del universo tecnológico, solían ser mellizos estructurales. Así como Windows y Office estaban diseñadas para trabajar mejor en conjunto, Intel ha estado diseñando sus propios microprocesadores y fabricándolos en fabs (apócope que deriva de las palabras “fábricas” y “laboratorios”) optimizadas para este propósito. Al crecer la industria tecnológica y volverse más diversa y más interconectada, ha caído la popularidad de este modelo dominante de “fabricante de dispositivos integrados” (FDI), así como la integración vertical se convirtió en un lastre para Microsoft al aparecer otros ecosistemas tecnológicos. Tal como sucedía con la antigua Microsoft, la arrogancia e insularidad de Intel desalentó a otros fabricantes de chips de trabajar con ella. En cambio, abonaron sus propios campos, concentrándose cada vez más en diseñar chips (AMD, Arm, Nvidia y Qualcomm) o en fabricarlos (Taiwan Semiconductor Manufacturing Company, TSMC).

Intel logró mantenerse cerrada más tiempo que Microsoft gracias al boom de la computación en la nube, que apuntaló la demanda de procesadores de alta gama, que son la base de servidores en los centros de datos, donde ahora es dominante su arquitectura llamada x86. Éstos aportaron un tercio de los ingresos totales de Intel (US$78.000 millones en 2020) y gran parte de su ganancia neta, de US$21.000 millones. Ahora, sin embargo, la compañía se está viendo superada por sistemas abiertos como el de Arm, cuyos planos se usan en la mayoría de los celulares del mundo (mercado que Intel se perdió) y empiezan a aparecer en centros de datos, y que el año pasado fue adquirida por Nvidia por US$40.000 millones. Al mismo tiempo, TSMC aprovechó los malos pasos tecnológicos y de administración de Intel para ponerse en la delantera tanto en la tecnología de punta como en el volumen de producción. TSMC y Nvidia ahora valen el doble que Intel pese a menores ingresos y ganancias.

Allí es que aparece Gelsinger, que en febrero se convirtió en el tercer CEO de Intel en tres años. Fue el jefe de tecnología de la firma hasta 2009, cuando lo echaron. Este antecedente le permitió sacudir las cosas en cuestión de semanas. En vez de dividir a Intel en una fábrica y en un diseñador de chips, como querían algunos inversores activistas, su estrategia “FDI 2.0” se concentra en la integración. Gelsinger ve esto como la principal ventaja competitiva de Intel. Y una rama de fabricación independiente tendría dificultades para competir con TSMC, sostiene Pierre Ferragu, de New Street Research, que estima que los costos de manufactura de Intel son un 70% más elevados que los de la firma taiwanesa.

En cambio, Intel está optando por una especie de desacople virtual. Hará más uso de fabricantes externos, incluyendo TSMC, para bajar costos y para beneficiarse de sus procesos de manufactura. En julio, Gelsinger dijo que su compañía tiene la intención de alcanzar la capacidad de TSMC y Samsung de fabricar chips de alta gama. Su plan es lanzar al menos un procesador de alta gama al año, cada uno con transistores más pequeños y circuitos más rápidos. Para 2025 Intel apunta nuevamente a estar a la cabeza con diseños que ya no se midan en nanómetros, sino en angstroms, la siguiente unidad métrica más pequeña, equivalente a un 10.000 millonésimo de un metro.

Al mismo tiempo, la compañía ofrecerá esta magia manufacturera a otras, relanzando su negocio de fabricación. En contraste con su iteración anterior, que fue creada en 2012 pero nunca despegó realmente, Intel Foundry Services (IFS) tendrá su propia declaración de ganancias y pérdidas y, pronto, al menos dos nuevas fabs que Intel construirá en Arizona, a un costo total de US$20.000 millones.

Gelsinger ahora está en una gira global para explicar y promover su nueva estrategia. Necesitará de todas sus envidiables capacidades de comunicación para convencer a los inversores. Luego de un salto este año, el precio de las acciones de Intel ha vuelto a su nivel antes de que se anunciara su nombramiento. Gelsinger no parece afectado por ello. Dice que los inversores están haciendo dos preguntas, ambas justas: ¿Puede Intel ejecutar esta estrategia exitosamente? ¿Cuándo se verá esto en las ganancias?

Las respuestas dependerán en parte de si Intel puede cambiar su actitud. Eso significa volver a encender lo que Gelsinger llama su “cultura groviana”, en referencia a Andy Grove, el legendario cofundador de la firma, que es conocido por su mantra de que “solo sobreviven los paranoicos”. Pero, por sobre todo, el éxito dependerá de una ejecución sin fallas.

IFS también enfrenta desafíos. La mayoría de los analistas coinciden con Ferragu en que su negocio de fabricación no puede competir realmente con TSMC. No es solo una cuestión de costos, tamaño y retraso tecnológico. Intel tiene que persuadir a los clientes de que puede superar un conflicto de intereses al tratar de ser al mismo tiempo una IDM (diseñadora) y una fábrica, señala Willy Shih, de Harvard Business School. En una futura escasez de semiconductores la compañía podría tener que decidir si asignar capacidad a sus propios procesadores u honrar los contratos que tenga con los clientes.

A pesar de ello, Intel espera poder crear un gran negocio para su fabricación. Se dice que está interesada en apuntalarla comprando GlobalFoundries, separada de AMD en 2009 y ahora propiedad de un fondo de riqueza soberana de los Emiratos, por alrededor de US$26.000 millones.

Con todo, Intel se compromete a tener un nuevo espíritu de apertura. Ya no forzará a sus clientes a usar sus herramientas cuando diseñan sus chips y, lo que es más importante, les otorgará acceso a sus diseños de chips y a la tecnología que ha desarrollado para “empaquetar” semiconductores en los chips que terminan en dispositivos electrónicos. Grandes proveedores de la nube podrán tomar el diseño de un procesador de servidor de Intel, utilizarlo para sus centros de datos y combinarlo con otros diseños en un solo chip.

Parece haber creciente interés en mezclar y unir. También hay interés en hacer esto localmente. Los políticos estadounidenses apuntan a la presente escasez de chips inducida por la pandemia y las potenciales amenazas de China como motivos para preocuparse por el hecho de que la mayoría de los chips se fabrican en Asia. Se espera que el Congreso apruebe un paquete de subsidios por US$52.000 millones. Gelsinger concede que construir nuevas fabs en Asia costaría entre un 30% y un 40% menos, “pero los dólares del incentivo me permiten invertir más e ir más rápido” en casa.

Los gobiernos occidentales no son los únicos que deberían prestar atención a la jugada de Gelsinger. Lo mismo deberían hacer los titanes tecnológicos. Al igual que Microsoft, Intel se metió en problemas en gran medida porque sobreprotegió las joyas de la corona. Otros podrían decidir que la mejor manera de evitar problemas es abrirse preventivamente. Apple podría ser menos dura con su AppStore; Facebook podría hacer que su red social funcione mejor con las de los rivales; y Google podría dar a los fabricantes de teléfonos más libertad para modificar su so móvil Android. Esto podría tranquilizar a las agencias antimonopólicas y dejar más contentos también a los accionistas.

Traducción de Gabriel Zadunaisky

Más leídas de Economía

Polémica en un municipio. Descubrieron que le pagan a un intendente una millonaria cifra por una tasa y se llevaron una sorpresa al ver cuánto gastaría

Habrá cambios. Cuánto costará el dólar tarjeta en enero

"Vamos a estar vacíos". La costa argentina está más cara que Río de Janeiro y desde el sector piden bajar impuestos