Los reyes de los chips: la guerra de las tecnológicas que hacen funcionar el mundo

La taiwanesa TSMC, la coreana Samsung y la estadounidense Nvidia están entre los líderes de un sector estratégico donde se entrecruzan intereses comerciales y geopolíticos

- 12 minutos de lectura'

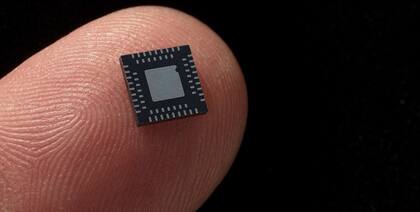

Sin ellos, las lavadoras no centrifugarían, los coches no arrancarían, los drones no volarían y los móviles, ordenadores y videoconsolas, como otras muchas máquinas, ni siquiera se encenderían. Los chips están por todas partes, pero la mayoría de sus empresas, a diferencia de tecnológicas célebres como Facebook, Amazon, Apple o Google, son desconocidas para el gran público. Las entrañas de los dispositivos son un universo microscópico y cambiante donde la competición se libra en nanómetros de menor tamaño que un virus, y más pequeño significa más avanzado.

Durante décadas, Occidente ha delegado en Asia su fabricación, aprovechando la eficiencia de las cadenas de suministro de la globalización para comprarlos a bajo precio. La pandemia, con sus cierres de fábricas y cuellos de botella, y las crecientes tensiones geopolíticas en Taiwán, la gran potencia del sector, han cambiado el paradigma: por muy caro que sea, Europa y EE UU quieren relocalizar parte de la producción para reducir su dependencia de Asia. Estas son algunas de las empresas que dominan los semiconductores, a las que irán a parar muchos de los subsidios gubernamentales para recuperar autonomía en un ámbito estratégico tanto en el campo civil como en el militar.

TSMC, el gigante taiwanés

La Taiwan Semiconductor Manufacturing Company, conocida por sus siglas TSMC, fabrica la mayor parte de chips avanzados que se utilizan hoy en el mundo —tiene alrededor del 56% de cuota global—. Vale en Bolsa 500.000 millones de euros, lo que la sitúa como la décima mayor empresa cotizada del planeta. Su fundador, Morris Chang, se formó en Harvard, el MIT y Stanford, las universidades de élite estadounidenses, y convirtió Taiwán en el epicentro de un ecosistema sin parangón en otras latitudes, en parte gracias a que su Gobierno tuvo la visión de apoyarlo con sustanciosas rebajas fiscales antes de que se hiciera evidente la importancia que estos dispositivos iban a tener. La tecnología punta de los chips pasó así a ser algo como un proyecto de país para Taiwán, que despuntaría en los años 90.

La sofisticación de sus plantas no ha sido igualada ni por China ni por EE UU. Hasta el punto de que en su reciente libro Chip War, el historiador estadounidense Chris Miller advierte de que un solo misil chino contra la fábrica más avanzada de TSMC “podría fácilmente causar cientos de miles de millones de dólares en pérdidas” por los retrasos en la producción de teléfonos, centros de datos, automóviles y redes de telecomunicaciones. La expansión de la firma fuera de Taiwán está en marcha. TSMC está construyendo una fábrica en Phoenix (Arizona), en la que gastará 37.000 millones de euros, una de las mayores inversiones de la historia de EE UU.

La idea es que de allí salgan microprocesadores de tres y cuatro nanómetros para los iPhone de Apple, uno de sus principales clientes. También estudia abrir otra en Sajonia (Alemania), con un gasto estimado de 10.000 millones de euros.

Mucho más que teléfonos

Conocida por ser uno de los grandes rivales de Apple en la batalla por el trono de los teléfonos inteligentes, Samsung está también entre los mayores fabricantes de chips del planeta, con un 17% de cuota de mercado. Y la firma surcoreana quiere más. Tiene un ambicioso plan a largo plazo: de la mano del Gobierno planea invertir más de 200.000 millones de euros en los próximos 20 años para que la industria de semiconductores del país asiático dé un salto cualitativo.

El presidente surcoreano Yoon Suk-yeol es consciente de que hay una intensa competición en marcha, no solo por los semiconductores, sino también por el coche eléctrico, las baterías, los nuevos combustibles verdes y en general, la digitalización y la transición ecológica, por lo que no ha dudado en apoyar a la compañía de bandera del país. “El campo de batalla económico, que comenzó recientemente con los chips, se ha expandido... Los Estados están brindando subsidios y apoyo fiscal a gran escala”, dijo en marzo. Samsung, con una capitalización bursátil de unos 330.000 millones de euros, ocupa el puesto 21 en la clasificación global de cotizadas.

El poder de la inteligencia

Ninguna compañía del sector está viviendo un 2023 más dulce que la estadounidense Nvidia. El boom de la inteligencia artificial —aplicaciones como ChatGPT usan sus chips— ha propulsado los resultados de la empresa, fundada hace 30 años, hasta elevarla al exclusivo club de las que superan el billón de dólares de valoración, donde solo la acompañan Apple, Microsoft, la petrolera Saudi Aramco, Alphabet y Amazon. Lo primero que llama la atención de la firma es su nombre. Los tres fundadores empezaron a llamarla NV, iniciales de next version, o próxima versión. Pero para el nombre definitivo querían algo distinto, así que buscaron palabras que empezasen con las letras nv y encontraron la palabra latina invidia a la que suprimieron la primera letra.

El tiempo ha convertido la denominación en una elección apropiada: la revalorización de sus títulos, superior al 170% en lo que va de año, la ha aupado a la sexta plaza de las cotizadas mundiales, colocando a sus accionistas entre los más envidiados. Su previsión de ingresos para el segundo trimestre de 2023, de unos 11.000 millones de dólares, pulverizó las previsiones de .150 millones de los analistas en Wall Street. Y si el porvenir de la inteligencia artificial es tan halagüeño como auguran los expertos, su potencial de crecimiento es todavía mayúsculo, lo que viendo su nivel actual quiere decir que aspira incluso a convertirse un día en la mayor empresa del mundo.

ASML: el caso de éxito europeo

En Europa se fabrica solo el 8% de los chips mundiales, pese a que el continente consume el 20%, pero en la laberíntica cadena de suministro de un chip hay espacio para otras muchas labores, desde el diseño al encapsulado. En esa compleja distribución de tareas, que implica continuos saltos de un país a otro, hay una empresa sin la que el sector tendría muchas dificultades para operar. Tiene un nombre poco atractivo de cuatro letras, ASML —otra sigla, esta de Advanced Semiconductor Materials Lithography—, es holandesa, y de sus plantas salen prácticamente la totalidad de las máquinas de litografía ultravioleta extrema, empleadas para imprimir transistores casi tan pequeños como el diámetro de un cromosoma humano en láminas de silicio. Sin ellas, los chips de última generación son imposibles de fabricar. Se puede decir que son los que fabrican para los fabricantes. Y eso se paga: ASML es la segunda mayor empresa europea con 270.000 millones de euros de valor en Bolsa, solo por detrás del conglomerado francés del lujo LVMH, y muy por encima de la española Inditex (Zara).

Su trascendencia la ha colocado en una posición incómoda en el frente geopolítico. Estados Unidos no solo ha impuesto restricciones a las exportaciones de sus empresas de chips a China para evitar que el gigante asiático acceda a tecnología punta con la que hacerle competencia. También ha presionado a países socios como Japón y Holanda para que sus compañías hagan lo propio, y ahí el nombre de ASML no tardó en emerger. El Gobierno holandés anunció restricciones a la exportación de la tecnología para semiconductores “más avanzada”. La firma obtiene un 15% de sus ingresos de los envíos a China, por lo que está por ver cómo afecta a sus resultados la decisión.

El fuego cruzado entre potencias ha tenido otros efectos para ASML, algunos más propios de una película de espías. El pasado febrero denunció que uno de sus empleados en China robó información sobre su tecnología, lo que alienta la inquietud sobre cómo preservar la propiedad intelectual en una atmósfera de alta tensión. En una entrevista con el Financial Times hace tres meses, el jefe de la empresa, Peter Wennink, comparaba el momento de los semiconductores con la crisis del crudo de 1973. “El petróleo siempre estuvo ahí, hasta que dejó de estarlo, y era un producto estratégico. Adelante rápido la cinta hasta 2020 y sucede lo mismo con los chips”.

Pionero en Silicon Valley

De Intel suele decirse que fue la que puso el silicio al hoy archiconocido Valle del Silicio, o en su denominación más famosa, Silicon Valley, por ser el material con el que se fabrican los chips. La empresa es probablemente la más conocida de la lista, pero también la que peor ha evolucionado. La tecnológica cuenta en su web el momento de su gestación. Gordon Moore pasó por la casa de Bob Noyce mientras este cortaba el césped, y de esa conversación tan aparentemente coloquial nacería Intel poco después, en julio de 1968. De esa época es la famosa ley enunciada por Moore, en la que afirma que el número de transistores de un chip, y con él su poder de computación, se duplica cada dos años, mientras que su precio baja.

Intel navegó a la cabeza de la innovación durante sus primeras décadas, pero en la última ha ido reculando: pasó de liderar el mercado informático con sus procesadores a quedarse rezagada por no entrar en el mercado de la telefonía móvil. Y ha ido perdiendo puestos entre la flor y nata del sector: los anuncios de Google y Facebook pasaron a generar más ingresos que esos chips tan complejos y sofisticados en los que trabaja, con lo que se vio superada por una nueva oleada de magos de Silicon Valley.

El 15 de febrero Pat Gelsinger aterrizó en la empresa como nuevo consejero delegado para frenar esa inevitable decadencia en la que parecía sumida Intel. Los anuncios fueron grandilocuentes: inversiones multimillonarias —cercanas a 20.000 millones de euros— para construir dos fábricas de chips en el centro de Ohio.

Y el entorno muy favorable, con el gobierno de Joe Biden lanzando un plan de más de US$280.000 millones para ganar autonomía en el estratégico sector de los semiconductores. Sin embargo, la firma que un día encabezó la revolución tecnológica sigue siendo percibida como más lenta en adaptarse a los cambios: no se ha subido al tren de los chips para la inteligencia artificial, y Apple ha anunciado días atrás que deja de utilizar definitivamente sus procesadores para fabricarlos por sí misma, dejando un agujero importante en sus cuentas.

Su valor bursátil, 120.000 millones de euros, es ocho veces inferior al de Nvidia, cuando hace menos de un lustro la superaba. Y su desembarco en Alemania está en el aire después de que haya pedido más ayudas públicas a cambio de construir su fábrica en Magdeburgo. El presidente español, Pedro Sánchez, está entre los que ha tanteado a Gelsinger. Ocurrió en el Foro de Davos del año pasado, pero aún no hay noticias de inversiones de estas empresas en España, que dispone de 12.250 millones en subsidios para quien dé el paso.

Víctima del veto

No está entre las empresas dominadoras del sector, aunque su tamaño, 72.000 millones de euros de valor en Bolsa, no es nada desdeñable, pero el de Micron ha sido uno de los nombres más pronunciados en los últimos tiempos. Para encontrar el motivo hay que volver a mencionar a China. El regulador del ciberespacio de ese país anunció el pasado 22 de mayo que Micron no ha superado sus pruebas de seguridad, y prohibió a los operadores de infraestructuras clave comprar sus productos.

Micron vende mucho en China, que supone el 11% de sus ingresos, y el gesto de Pekín es un modo de decir que no quiere tantos chips estadounidenses. El duelo de potencias tiene así su traslado una vez más al mundo corporativo, alentando la incertidumbre tanto en las compañías chinas con intereses en EE UU —caso de TikTok o Huawei— como al contrario.

La gran esperanza china

La gran baza china para desarrollar su propio ecosistema se llama Semiconductor Manufacturing International Corporation (SMIC). La empresa está en el punto de mira de Washington, que en 2020 limitó las exportaciones de herramientas para la fabricación de semiconductores avanzados a la compañía tras concluir que existe un “riesgo inaceptable” de que sus productos puedan ser utilizados con fines militares.

Es decir, teme que los chips de SMIC acaben en las tripas de las armas utilizadas, por ejemplo, en una futura invasión de Taiwán, por lo que no quiere que las compañías occidentales contribuyan en modo alguno a proporcionarle tecnología. Eso deja a SMIC en una posición difícil. Nada más conocerse el veto, sus acciones cayeron, pero luego han ido recuperándose, y su valor ronda los 30.000 millones de euros, lejos de sus competidoras.

Los aspirantes

Una prueba de la fortaleza del sector es la densidad de empresas de gran tamaño que operan en él. AMD (casi 200.000 millones de valor en Bolsa) y Qualcomm (123.000 millones) están entre los principales nombres. Sus trayectorias, sin embargo, distan de ser similares. La primera ha protagonizado una de las mayores resurrecciones de la América corporativa al pasar de rozar la bancarrota y valer 60 veces menos que Intel hace una década a generar algunos de los chips más utilizados, superar a Intel y revalorizarse casi un 5000% en Wall Street bajo el liderazgo de la directiva de origen taiwanés Lisa Su, CEO desde 2014.

La segunda, a la que suele identificarse con Apple, de la que es uno de sus grandes proveedores, vive, como le ha sucedido a Intel, un momento de incertidumbre ante la más que probable posibilidad de que la compañía de la manzana empiece a fabricar por sí misma los chips 5G que necesita para los iPhones que lance en 2024.

Otras noticias de Comunidad de Negocios

1

1Lucy Kueng: “La innovación necesita audacia y pensamiento de segunda orden”

- 2

Hiperconectividad: el trabajo híbrido dispara el “estrés tecnológico”

- 3

De Apple a Starbucks: los sueños de las empresas occidentales en China se están desvaneciendo

4

4El grupo francés Accor inaugurará su primer hotel en Ushuaia