Las deudas atan de manos a las grandes petroleras globales

Mientras afrontan los bajos precios del petróleo, algunas de las mayores empresas de energía del mundo cargan con niveles récord de deuda, lo que alimenta las preocupaciones sobre su capacidad para repartir dividendos y encontrar nuevos barriles de crudo.

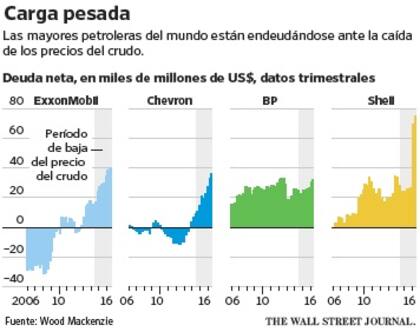

Exxon Mobil Corp., Royal Dutch Shell PLC, BP PLC y Chevron Corp. acumulan una deuda neta combinada de US$184.000 millones, más del doble que en 2014, cuando los precios del petróleo comenzaron una brusca caída que tocó fondo a principios de este año, cuando el barril se cotizaba a US$27. Los precios del crudo han rebotado desde entonces, pero todavía rondan US$50 el barril.

Los crecientes niveles de deuda son un recordatorio del impacto que una caída de precios de dos años ha tenido en la industria. Hace una década, estas cuatro empresas comparecieron ante el Congreso para explicar sus “ganancias extraordinarias”, pero hoy su flujo de caja normal no alcanza para cubrir sus gastos.

Los ejecutivos de BP, Shell, Exxon y Chevron han asegurado a los inversionistas que en 2017 generarán suficiente dinero en efectivo como para pagar nuevas inversiones y por dividendos, pero algunos accionistas son escépticos. En la primera mitad de 2015, según un análisis de The Wall Street Journal, esas empresas quedaron US$40.000 millones por debajo de aquel objetivo.

“A la larga algo va a ceder”, dijo Michael Hulme, gerente del Carmignac Commodities Fund, un fondo de US$550 millones que posee participaciones en Shell y Exxon. “Estas empresas no serán capaces de mantener los dividendos actuales [con los precios del barril de entre US$50 a US$60]. Es insostenible”.

BP ha dicho que espera el año que viene financiar sus operaciones, realizar nuevas inversiones y cumplir con su dividendo con un precio del petróleo de entre US$50 y US$55 el barril.

La deuda se acumula a pesar de los recortes de miles de millones de dólares en nuevos proyectos y en las actuales operaciones. La cancelación de los préstamos podría pesar sobre las empresas durante años y limitar su capacidad para hacer otras inversiones y para seguir bombeando cada vez más petróleo y gas.

“Simplemente no están gastando lo suficiente como para aumentar la producción”, dijo Jonathan Waghorn, cogerente de cartera en Londres para el Guinness Atkinson Asset Management Inc., que ayuda a supervisar más de US$400 millones en una gama de fondos de energía, incluyendo acciones de Exxon, BP, Chevron y Shell.

Las compañías petroleras dicen que tienen muchas herramientas a su disposición para pagar su deuda, incluyendo la venta de activos, la oferta a los accionistas de más acciones en lugar de un dividendo en efectivo, y el seguir reduciendo costos. Tasas de interés históricamente bajas están ayudando a aliviar un poco el dolor.

También dicen que estos niveles de deuda son transitorios, mientras las empresas se reestructuran, y que la deuda caerá cuando suban los precios del petróleo.

Este año “estamos en una etapa de transición”, dijo el presidente ejecutivo de Shell, Ben van Beurden, durante el informe de ganancias del mes pasado. La compañía reportó un aumento de la deuda neta a más de US$75.000 millones al final del segundo trimestre, en gran parte debido a la adquisición de BG Group PLC.

Sin embargo, analistas e inversionistas dicen que la caída del petróleo hace que a las empresas les resulte más difícil que nunca recaudar dinero para cancelar deuda mediante la venta de activos. La entrega de más acciones a los inversionistas sólo posterga el problema del pago de dividendos; en algún momento, las empresas tendrán que pagar. Incluso el impulso que muchas empresas obtuvieron de las ganancias de sus divisiones de refinación —que tienden a mejorar cuando los precios del petróleo son bajos— parece estar llegando a su fin mientras un exceso de gasolina erosiona los precios del combustible, dicen inversionistas y analistas.

“La pregunta es, ¿pueden pasar este año y el próximo sin hacer algo radical, como suspender los dividendos?”, se preguntó Iain Reid, analista sénior de petróleo del banco de inversión Macquarie Capital.

El aumento de la deuda neta ha contribuido a elevar el gearing de estas empresas, la proporción de la deuda neta de una compañía respecto de su patrimonio. Se trata de una medida clave de riesgo financiero que influye en las calificaciones otorgadas por las agencias de crédito.

S&P ha rebajado la calificación de Shell, Chevron, Exxon y BP, aunque en el caso de todas estas empresas siguen siendo muy altas.

El gearing de Shell está en 28%. El director financiero de la compañía, Simon Henry, dijo el mes pasado que incluso podría alcanzar un máximo de 30%. El gearing de BP supera el 25%, el de Chevron es 20% y el de Exxon ronda el 18%.

En 2012, el gearing de Shell fue de alrededor de 10% y el de Exxon fue de 1,2%. En 2005, cuando los precios del petróleo subían de manera constante, Exxon no tenía ninguna deuda, y sus ganancias eran tan altas que sus ejecutivos y los de otras grandes petroleras fueron llamados a declarar frente al Senado de EE.UU. por sus beneficios extraordinarios.

Patricia Yarrington, directora financiera de Chevron, dijo en abril que los altos niveles de deuda de la compañía eran de esperar. “Podemos manejarlo si es temporal”, manifestó.

El presidente ejecutivo de Exxon, Rex Tillerson, ha asegurado a los inversionistas que Exxon mantiene su compromiso de pago de dividendos. La compañía ha aumentado los pagos a los accionistas durante 34 años consecutivos. Tillerson y otros han señalado que Exxon tiene la capacidad de pedir prestado.

En todo caso, la compañía ha señalado su disposición a endeudarse para aprovechar oportunidades estratégicas como la compra de activos como InterOil Corp., una pequeña empresa dedicada a la exportación de gas de Papúa Nueva Guinea, que Exxon acordó adquirir en julio por un estimado de US$2.500 millones.

“No vamos a renunciar a oportunidades atractivas”, dijo Jeff Woodbury, vicepresidente de relaciones con los inversionistas de Exxon, en una comunicación con estos el mes pasado.

Temas

1

1 2

2El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

3

3Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

4

4Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado