Fusión de Pfizer y Allergan pone bajo un mismo techo al Viagra y el Botox

Pfizer Inc. y Allergan PLC acordaron una fusión histórica valorada en más de US$150.000 millones que crearía la mayor farmacéutica del mundo por ventas y trasladaría una de las principales compañías estadounidenses a Irlanda.

Las juntas directivas de ambas empresas ratificaron el pacto el domingo, el cual podría ser anunciado hoy lunes, dijeron fuentes al tanto.

Entre las condiciones finales figuran el canje de 11,3 acciones de Pfizer por cada una de Allergan, dijeron las fuentes. El acuerdo también contiene un pequeño componente en efectivo, agregaron.

Se trataría de la mayor compra de "inversión tributaria" de la historia. Dichas transacciones permiten a una empresa estadounidense trasladar su domicilio legal a otro país para aprovechar una tasa impositiva más baja y siguen siendo populares pese a los esfuerzos del gobierno de Estados Unidos para limitarlas.

Para conseguir la menor tasa tributaria, el acuerdo será estructurado como una fusión invertida, en la cual Allergan, que tiene su sede en Dublín y es más pequeña, comprará la neoyorquina Pfizer, según las fuentes.

El presidente ejecutivo de Pfizer, Ian Read, liderará la empresa combinada, con su homólogo de Allergan, Brent Saunders, como el segundo al mando. Otros ejecutivos de Allergan también se incorporarán a la firma.

Read ha criticado las altas tasas impositivas para las empresas en EE.UU., que en su opinión, ponen a compañías como Pfizer en desventaja competitiva frente a sus rivales de otros países. La tasa tributaria de Pfizer es de alrededor de 25%, la más alta entre sus pares del sector farmacéutico, según Evercore ISI.

El año pasado, Pfizer trató de sellar un acuerdo destinado a reducir los impuestos con AstraZeneca PLC, pero su rival británico rechazó las insinuaciones.

Al combinarse con Allergan, Pfizer podría reducir su tasa tributaria a por debajo de 20%, estiman analistas. Allergan, producto de un acuerdo de inversión para reducir impuestos, paga una tasa impositiva en torno a 15%.

La fusión creará un coloso farmacéutico, con éxitos de venta como la vacuna para la neumonía Prevnar, de Pfizer, y el tratamiento contra las arrugas Botox, de Allergan, además de un presupuesto de investigación y desarrollo líder en la industria.

Los medicamentos y vacunas de la compañía combinada cubrirían una gama de enfermedades, desde el mal de Alzheimer hasta el cáncer y la artritis reumatoide, así como condiciones oftalmológicas.

El acuerdo combinará a dos gigantes farmacéuticos con más de US$60.000 millones en ventas combinadas. El año pasado, Actavis, que compró Allergan y asumió su nombre, registró más de US$13.000 millones en ventas, mientras que Pfizer generó casi US$50.000 millones.

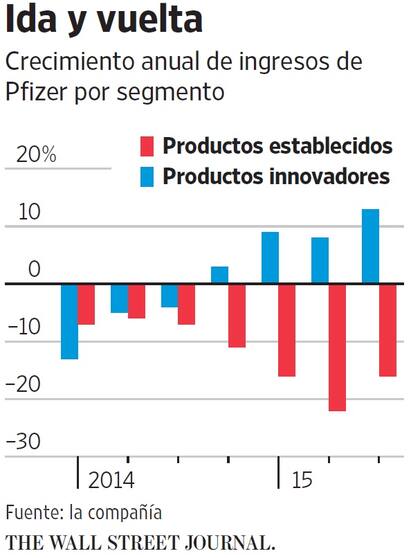

Pfizer podría beneficiarse del crecimiento más acelerado de la más pequeña Allergan. Después de hacer frente a la pérdida de ventas cuando medicamentos rentables como el tratamiento contra el colesterol Lipitor empezaron a afrontar la competencia de genéricos, Pfizer ha registrado éxitos con el lanzamiento de fármacos como la pastilla contra el cáncer de seno Ibrance.

Mientras tanto, Allergan ha estado creciendo a un ritmo más rápido, gracias a Botox y sus otros productos de medicina estética que dominan un mercado que Allergan estima se duplicará a US$10.500 millones en 2020.

Además, Allergan predice el lanzamiento en los próximos años más de una decena de productos, incluyendo medicamentos para la degeneración macular relacionada con la edad y la depresión, lo que podría añadir más de US$15.000 millones en ventas.

Una combinación le permitirá a Allergan expandir sus ventas, que en la actualidad se realizan predominantemente en EE.UU., a otros mercados países.

Además, la compañía combinada, que será el mayor fabricante de medicamentos del mundo por ventas, tendrá más recursos para dedicar a la investigación y el desarrollo de fármacos.

El acuerdo se produce a pesar de que hace unos días el Departamento del Tesoro de EE.UU. dio a conocer nuevas normas con el objetivo de frenar el tipo de fusiones que buscan una menor tasa impositiva.

Analistas señalaron que las reglas no parecen ser capaces de frustrar una combinación de Pfizer y Allergan, aunque el riesgo de una intervención del gobierno estadounidense sigue latente. Para que el acuerdo siga adelante, las empresas tendrán que recibir la aprobación de reguladores antimonopolio alrededor del mundo.

La combinación promoverá el rápido ritmo de la consolidación en el sector del cuidado de la salud, con el que las empresas de todo tipo, desde aseguradoras hasta hospitales, se han fusionado para tener una mejor posición ante un mayor peso de los principales actores de la industria así como para controlar costos.

En años recientes, compañías farmacéuticas, especialmente las de tamaño mediano, han sido activas en el frente de las fusiones y adquisiciones con el fin de ganar el peso necesario para negociar con los planes de salud, los gestores de beneficios de medicamentos y los hospitales sobre el precio de los fármacos.

Las empresas prevén que el cierre de la transacción tarde entre siete y nueve meses, después de que Allergan finalice la venta a Teva a principios del próximo año, dijeron las fuentes.

Una vez que se complete la fusión, se espera que la nueva compañía evalúe dividirse en dos, una centrada en productos protegidos por patentes y otra enfocada en medicamentos que han perdido su protección intelectual o están cerca de hacerlo.

Temas

1

1 2

2Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este sábado 21 de diciembre