El conglomerado resultante será un coloso de las semillas y los agroquímicos

El acuerdo al que llegó Bayer AG para comprar Monsanto Co. por US$57.000 millones creará una nueva fuerza global en el negocio agrícola y, al mismo tiempo, pondrá fin a la independencia de una de las compañías estadounidenses más exitosas y controvertidas.

Si los reguladores aprueban la transacción, el conglomerado farmacéutico y químico alemán sumará la posición de liderazgo mundial de Monsanto en semillas y cultivos modificados genéticamente, inclinando fuertemente el centro de Bayer hacia la agricultura, en una apuesta de largo alcance sobre los cultivos de alto componente tecnológico para alimentar la creciente población global.

El precio de la adquisición marca la coronación de meses de regateo y subraya la influencia de Monsanto en biotecnología agrícola, que incluye el desarrollo de semillas de maíz, soya, algodón y otros cultivos capaces de sobrevivir herbicidas y producir toxinas naturales que repelen insectos.

Pero la venta de un ícono de la agricultura estadounidense, que tiene sus raíces en una firma química fundada en St. Louis, Missouri, en 1901, resalta la decadencia de una economía rural que ofrece pocos indicios de repuntar en Estados Unidos, mientras los productores se preparan para otra cosecha récord de maíz y soya este año.

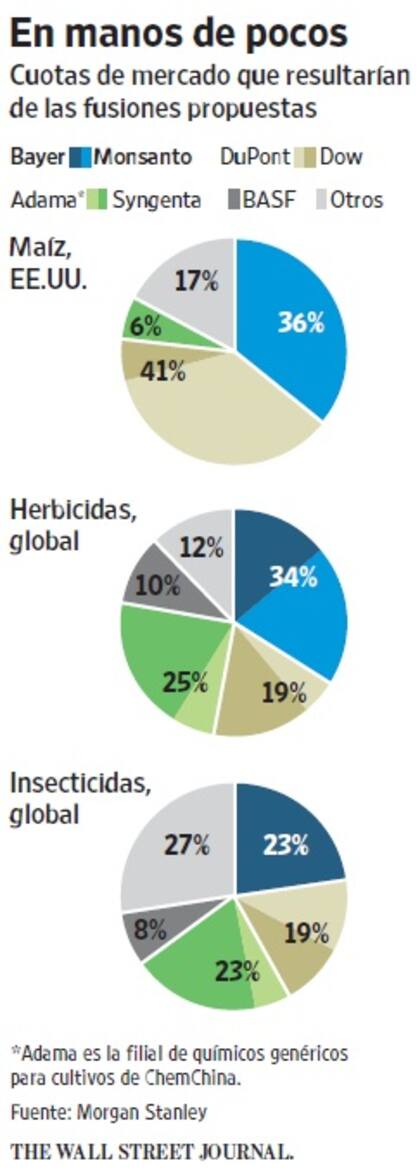

La adquisición de Monsanto es la más reciente página de una ola de acuerdos que ha reorganizado el mercado global de semillas agrícolas y pesticidas en apenas 10 meses, mientras las empresas de fertilizantes también han buscado sus propios acuerdos. Los fabricantes de semillas, tras haber despedido a miles de empleados y paralizado proyectos de investigación, ven las fusiones como una forma de reducir los costos e integrar más profundamente el desarrollo de nuevas y semillas y químicos.

Bayer intenta fusionar su fortaleza en el segmento de pesticidas, donde es uno de los mayores proveedores del mundo, con la de Monsanto en genética de semillas y biotecnología, para formar la mayor compañía del mundo en suministros para cultivos por ventas. Werner Baumann, presidente ejecutivo de Bayer, dijo en una entrevista que el acuerdo era “una fantástica combinación de agricultura moderna para responder a las necesidades de la sociedad mediante la provisión de las herramientas necesarias para alimentar a una población creciente”.

Para completar la integración, el acuerdo necesitará la aprobación de unas 30 agencias regulatorias de todo el mundo, dijeron ejecutivos de las firmas, incluyendo autoridades antimonopolio que analizan las combinaciones de compañías rivales.

La adquisición de Monsanto se convertirá en la mayor de la historia de Bayer y la mayor compra de una empresa extranjera por parte de un grupo alemán, según Dealogic. Al mismo tiempo, empujará a la creadora de las aspirinas mucho más profundamente en la agricultura, hasta el punto que su expandida división de ciencias de los cultivos pasaría a representar cerca de la mitad de las ventas del grupo frente a 15% en 2015. La filial de salud, incluido el negocio farmacéutico, aportaría el resto.

Las empresas apuntan a completar la transacción hacia fines de 2017. Bayer espera que la operación genere sinergias de US$1.500 millones a partir del tercer año del cierre de la operación.

El acuerdo ha enfrentado la oposición de inversionistas de Bayer que en los últimos meses plantearon sus inquietudes sobre lo que veían como un abrupto giro estratégico tras el ascenso de Baumann a la presidencia ejecutiva el 1 de mayo, sólo semanas antes de lanzar la oferta por Monsanto. El antecesor de Baumann, Marijn Dekkers, había dado prioridad a la división farmacéutica, para lanzar durante su gestión cinco nuevos medicamentos de gran venta, además de adquirir por US$14.200 millones el negocio de medicinas sin receta de la estadounidense Merck & Co en 2014 y sacar a bolsa por 11.000 millones de euros la división de plásticos especializados de Bayer.

El precio de US$128 por acción de Monsanto se sitúa ligeramente por debajo de los US$135 que proyectaban algunos analis-tas. Con deuda, el acuerdo llega a US$66.000 millones. El presidente ejecutivo de Monsanto, Hugh Grant, dijo en una entrevista que la junta había evaluado todas las opciones, incluida la de permanecer independiente, y que la oferta en efectivo de Bayer era la mejor elección. “Me siento cómodo con el precio”, dijo. “La combinación con Bayer destraba la próxima fase de crecimiento y oportunidades”.

The Wall Street Journal

The Wall Street Journal