Los fondos de bonos se vuelcan a los mercados emergentes

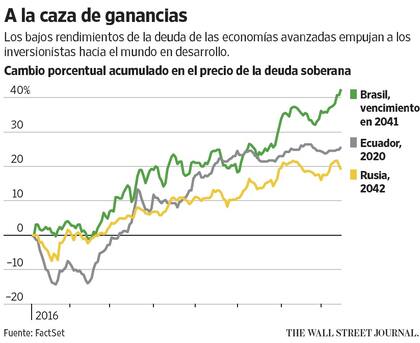

El aumento de la exposición al mundo en desarrollo por fondos de inversión en deuda que normalmente tienen poco apetito por el riesgo está impulsando la racha alcista de los mercados emergentes, a excepción de China.

Fondos de bonos internacionales que administran BlackRock Inc., Legg Mason Inc. y OppenheimerFunds están entre las grandes gestoras que en los últimos meses han incrementado sus tenencias de deuda de mercados emergentes como Argentina, Brasil e India. El cambio refleja el golpe que sienten estos fondos como consecuencia de las bajas tasas de interés en Estados Unidos y las tasas negativas en Japón y gran parte de Europa.

Los bonos soberanos con rendimientos negativos —en su mayoría de mercados desarrollados— han gracido a un total de US$11,4 billones, según Fitch Ratings.

La búsqueda de mayores retornos en el actual entorno de tasas de interés ultrabajas en el mundo desarrollado también ha impulsado las acciones de las empresas de países emergentes. El MSCI Emerging Market Index acumula un alza de 15% este año.

No obstante, el mercado bursátil chino ha quedado fuera de esta racha alcista. El índice Compuesto de Shanghai ha caído 14% este año, en tanto que las acciones chinas que cotizan en la Bolsa de Hong Kong registraban un descenso de 1,1% hasta el cierre del viernes.

En las últimas seis semanas, los inversionistas han inyectado cerca de US$13.000 millones en fondos de renta variable de países emergentes al tiempo que han retirado más de US$3.500 millones de vehículos enfocados en acciones de China, según la firma especializada en fondos EPFR Global.

La cautela en torno a China refleja, en parte, el nerviosismo de los inversionistas globales acerca de la extrema imprevisibilidad del mercado bursátil chino, incluso bajo los estándares de los volátiles mercados emergentes. Después de trepar 60% a principios del año pasado, las acciones chinas se derrumbaron 41% entre junio y agosto, para luego recuperarse brevemente y volver a caer 23% el pasado enero.

“Creo que muchos inversionistas están perplejos por lo que pasa en China”, dice Alex Muromcew, director gerente de TIAA Global Asset Management, que gestiona US$899.000 millones. Muromcew explica que su fondo de renta variable de mercados emergentes ha incrementado este año sus inversiones en Perú y Brasil, pero que posee menos acciones chinas que la ponderación que estas tienen en los índices de referencia globales.

Muchos gestores de bonos globales también están acudiendo a los mercados emergentes porque algunos clientes institucionales, incluidos fondos de pensiones y aseguradoras, tienen restricciones sobre cuánto dinero pueden destinar a deuda con rendimientos negativos. Estos inversionistas necesitan efectivo para cubrir sus obligaciones y quieren inversiones que generen ingresos.

Los fondos de renta fija globales elevaron sus posiciones en mercados emergentes de 9,8% en febrero a 10,6% en la primera semana de agosto, el nivel más alto en aproximadamente un año, según el Instituto de Finanzas Internacionales. El máximo registrado en los últimos años fue de 14% en 2013.

Si bien es ligero en términos porcentuales, el aumento representa una entrada de miles de millones de dólares a los mercados emergentes, debido a que las gestoras de fondos globales administran cerca de US$1 billón en deuda, según datos de EPFR Global.

El creciente interés de los fondos de renta fija —junto con el ingreso récord de US$14.300 millones en fondos dedicados a los mercados emergentes en julio— ha ayudado a impulsar las ganancias en el mundo en desarrollo, dicen los analistas.

Los bonos de mercados emergentes denominados en dólares retornaron 12,3% hasta julio, según J.P. Morgan Chase & Co. El Citi World Government Bond Index, un indicador de deuda soberana global, subió 7,5% en el mismo lapso.

El rendimiento promedio de los bonos del índice de mercados desarrollados de Bank of America es de 0,56%, frente al 4,44% de la deuda soberana de mercados emergentes. Estos países constituyen actualmente casi la mitad de los ingresos por rendimiento de estos dos índices combinados, mientras que en 2008 representaban cerca de 20%. Rick Rieder, director de inversión en renta fija de BlackRock, la mayor gestora de activos del mundo, dice que su BlackRock Strategic Global Bond Fund ha aumentado sus posiciones en Argentina, Brasil, India e Indonesia. En junio, el fondo de US$160 millones tenía 37,3% de sus activos en mercados emergentes, según documentos presentados a los reguladores, comparado con 25% a fin de 2015. El fondo, dice Rieder, redujo recientemente una considerable exposición a bonos de rendimiento negativo, especialmente de Japón.

“La única razón por la que compras un bono con tasa negativa es que pienses que se hará más negativa”, señala.

No obstante, al reducir su exposición a las tasas de interés negativas, muchas gestoras de bonos globales están asumiendo otros riesgos en la volátil deuda de mercados emergentes.

Algunos de los mismos inversionistas se vieron perjudicados el año pasado cuando la deuda de países emergentes en mone-das locales perdió 15% como consecuencia de la desaceleración del crecimiento de la economía china, la debilidad de los precios de las materias primas y los temores sobre un ajusto de la política monetaria en EE.UU.

El trasfondo para los mercados emergentes aún se ve “muy claramente más negativo que positivo”, afirma Zsolt Papp, gestor de cartera de J.P. Morgan Asset Management.

La inestabilidad política en países como Brasil, Turquía y Venezuela ha llevado a muchos inversionistas a tratar con mayor cautela los bonos emitidos por estos, pese a las alzas que han registrado recientemente.

La calidad del crédito también se ha deteriorado. Este año, 19 empresas de mercados emergentes que emitieron deuda han entrado en cesación de pagos, frente a 15 a esta altura del año pasado, indica S&P Global Ratings. Cerca de un tercio de todos los emisores de bonos de mercados emergentes están en riesgo de sufrir una rebaja de su calificación.

De todos modos, incluso los bonos de gobiernos que han tenido cesaciones de pagos en el pasado están atrayendo fondos globales. Ecuador pagó US$650 millones en bonos el año pasado, la primera vez en más de 180 años que saldó su deuda exterior a tiempo. El país emitió nueva deuda en enero que madura en 2020 y rinde más de 22%. Sin embargo, la entrada de capital extranjero a Ecuador ayudó a bajar ese rendimiento a 10,4%. Los rendimientos y los precios de los bonos se mueven en direcciones opuestas.

Matthew Cobon, gestor de fondos de renta fija en Columbia Threadneedle Investments, que administra US$460.000 millones, posee bonos de Rusia, Hungría y México, pero no de China. Dice que tiene dudas sobre si el actual ritmo de crecimiento económico del gigante asiático será sostenible, por lo que ha apostado a una caída del yuan, una posición que ha mantenido por un buen tiempo. “Somos bastante negativos sobre China”, afirmó.

Jack McIntyre, gestor de cartera del Legg Mason Global Opportunities Bond Fund, de US$3.200 millones, aumentó su posición en mercados emergentes a 43% después de recortar la de los bonos del Tesoro de EE.UU. de 20% a 5%.

“¿Qué es más riesgoso: comprar un bono soberano que rinde más de 10% o comprar un bono con rendimiento negativo?”, pregunta. “Me quedaré con el rendimiento cualquier día, sabiendo que habrá algo de volatilidad pero sabiendo que con el tiempo voy a ganar mucho dinero”.

Mia Lamar, Rachel Rosenthal, Chao Deng y Saumya Vaishampayan contribuyeron a este artículo.

Temas

Otras noticias de Mercados

- 1

Nuevas tecnologías: un fondo del agro juntó US$2,8 millones e invirtió en 10 empresas

2

2Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

3

3El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este viernes 20 de diciembre