Las reservas sintieron el impacto del pago al FMI y confirman que están otra vez bajo estrés

Cayeron 4,4% en la jornada al hacerse el giro, pero lo que inquieta es el nivel de deterioro que muestra la tenencia neta del BCRA, que se comprimió fuerte en el último mes

- 6 minutos de lectura'

Las reservas internacionales brutas del Banco Central (BCRA) cayeron en la jornada de US$45.169 millones a US$43.177 millones, mostrando una disminución de US$1992 millones (4,4%) para tocar el menor nivel en poco más de un mes básicamente afectadas por la primer reintegro del millonario capital recibido por el país como préstamo del FMI en el último año y medio de la gestión Macri.

De este modo, registran su mayor retroceso formal para una jornada desde el 25 de octubre de 2019, cuando retrocedieron US$1620 millones, fecha en que fueron afectadas por una demanda de dólares descontrolada (de cara a las elecciones presidenciales de ese año) y por un pago de deuda pública.

Embuchados... pesificaron los degs pic.twitter.com/pgnKiwNIOw

— Martin Polo (@mapolo1978) September 22, 2021

La deuda con el FMI pasa a rondar unos US$43.200 millones, una cifra equivalente al total de la tenencia que declara el BCRA (compuesta en un 85% por otro tipo de préstamos -swap chino, de otros organismos internacionales o encajes de depósitos de ahorristas en dólares, etc-) y quedaría en torno de los US$41.300 millones al finalizar el año, si el Gobierno concreta -como había adelantado- el pago de una nueva cuota con el Fondo a fin de diciembre antes de encarar una negociación con ese organismo para reestructurar ese pasivo que tiene como fecha límite la que el ministro Martín Guzmán se autoimpuso (marzo de 2022) tras pactar meses atrás con el Club de París un costoso aplazamiento del pago de la deuda remanente.

Esto considerando que, en lo que queda de 2021, resta pagarle al FMI unos US$2270 millones entre capital (cuota del 22/12) e intereses (en noviembre) y el propio proyecto de Presupuesto 2022, enviado la semana pasa al Congreso por el Ministerio de Economía, no contempla nuevas cancelaciones de capital para el año próximo.

En este contexto, las reservas totales del BCRA acumulan una caída de US$3140 millones desde el 20 de agosto, fecha en que la entidad computó los Derechos Especiales de Giro (DEG) recibidos del FMI por un monto equivalente a US$4334 millones, lo que las había ayuda a superar los US$46.300 millones por esos días y marcar -efímeramente- su mayor nivel en 22 meses.

La merma del día confirma el ciclo declinante que el mercado aguardaba en la tenencia del Central al accionarse estos pagos y hacerlo -además- en una etapa del año en que la oferta estructural de divisas comerciales tiende a reducirse y la demanda de dólares a crecer.

Lo que preocupa al mercado, y lo lleva a proyectar una nueva situación angustiante en la materia para los próximos meses, es la retracción que vuelven a mostrar sus reservas netas o propias y- en especial- las líquidas, es decir, la tenencia con que puede contar para intervenir en el mercado.

Al pasado miércoles 15 (último número oficial según actualizaciones del balance) el BCRA tenía US$6200 millones millones en reservas propias y sólo el 42% (unos US$2600 millones) eran dólares billetes (el resto son inversiones en oro valuadas en unos US$3600. Para tener una dimensión del retroceso que tuvieron en las últimas semanas hay que reparar que al 23 de agosto esa tenencia estaba en US$7203 millones (US$ 3626 millones cash y 3579 millones en lingotes de oro), es decir, unos US$1000 millones por encima.

Si el último número oficial se ajusta por las ventas de US$280 millones que concretó en el mercado oficial en las jornadas posteriores (racha que cortó hoy al cerrar la rueda del día con saldo neutro) o hasta US$380 millones (si se considera el perjuicio que les generan las ventas para controlar al MEP y el CCL) se concluye que la posición líquida apenas rondaría los US$2200 millones, lo que confirma una situación de debilidad pese al cepo extremo (que mantiene reprimida parte importante de la demanda).

Esto se verifica además en momentos en que el BCRA verá debilitado nuevamente su patrimonio al tener que incorporar desde ayer y progresivamente a su activo una nueva Letra Intransferible (LI) del Gobierno a 10 años por hasta US$4334 millones que había en nuevos DEG según la resolución conjunta 41/2021 de las secretarías de Finanzas y de Hacienda, publicada hoy en el Boletín Oficial.

Son papeles que anota en su balance a valor facial en dólares para asegurar ganancias contables al hacer el cambio a pesos (considerando la sostenida devaluación de nuestra moneda) pero que no le aportan solvencia ni intereses ya que devengarán una tasa relacionada con el interés que rindan las reservas internacionales del BCRA para el mismo período hasta un máximo de la tasa Libor anual, actualmente ubicada en 0,22413%, menos un punto porcentual. Es decir, nada.

El combo de caída de las reservas en un contexto de sostenida aceleración en la emisión de pesos (para expandir el gasto público con fines meramente electorales) es lo que hace que el mercado comience a recalcular sus previsiones y algunos analistas incluso estimen que la situación puede complicarse incluso antes de las elecciones parlamentarias.

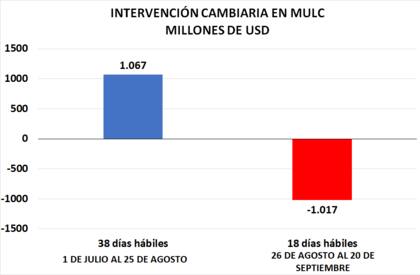

Un informe de la consultora Gabriel Rubinstein & Asociados (GRA) que toma en consideración las ventas superiores a los US$1000 millones que el BCRA realizó en los últimos 18 días hábiles, concluye que, de mantenerse ese ritmo, “las reservas líquidas apenas llegan hasta las elecciones”.

Al ritmo de intervención (MULC + bonos) que el BCRA está llevando en septiembre, las reservas netas líquidas se agotan el viernes previo a la elección. pic.twitter.com/mt05Riv0oT

— GRA Consultora (@GRA_Consultora) September 22, 2021

“Al ritmo de intervención (MULC + bonos) que están llevando en septiembre, las reservas netas líquidas se agotan el viernes previo a la elección”, advierte.

Un cálculo más inquietante realizaron los analistas de Portfolio Personal Inversiones (PPI). “De seguir interviniendo diariamente con US$50 millones en MULC (Mercado Único y Libre de Cambios) y US$20 millones en la brecha cambiaria, y considerando los pagos de deuda a bonistas privados -soberanos y subsoberanos- y a organismos, las reservas netas líquidas quedarían en torno de cero el 26 de octubre y, las netas, en torno de US$3400 millones”.

Estas proyecciones son las que llevan al mercado a esperar que el BCRA realice nuevos ajustes de “hecho” o reglamentarios al cepo cambiario, para tratar de adaptar la demanda de divisas al nivel que pueda abastecer sin volver al cuadro de situación que enfrentaba hace un año cuando quedó y debió manejarse con reservas líquidas negativas por más de dos meses“.

1

1 2

2Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

3

3Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este viernes 20 de diciembre

4

4Premio: un reconocido toro Angus argentino se coronó subcampeón del mundo