Las más de 700.000 millones de razones que están detrás de la escalada del dólar blue

La sostenida emisión de pesos realizada por distintas vías ayudó a que se “despierte” el billete

4 minutos de lectura'

4 minutos de lectura'

Hay una coincidencia general en el mercado: antes que andar buscando culpables por la suba del dólar blue, el Gobierno debiera plantarse frente a un espejo y atreverse a mirar sus últimos pasos.

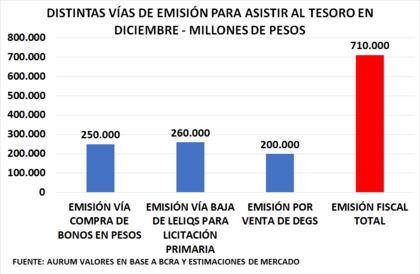

Tal vez así, al fin comprenda que hay más de $700.000 millones de razones fácticas que ayudaron a que esa escalada se produzca, en un momento en que la demanda de pesos –que se mantenía en retroceso– suele recomponerse forzosamente por los compromisos de pago que enfrentan las empresas (aguinaldos, anticipos de vacaciones, etc), por lo que debería haber actuado como un “contrapeso”. Claro que no bastó.

Tal vez porque a eso, para colmo, se agregaron de otras tantas razones más intangibles (como el razonable temor que generó el amago de desconocimiento llano de una sentencia de la Corte Suprema que hizo una administración encabezada por un profesor de Derecho de la UBA) que ayudaron a darle mayor entidad a la presente escalada.

Todo esto antes de que estalle la tradicional histeria del mercado, ante saltos como los de los últimos días, que no hace más que generar conductas que suelen ayudar a espiralizarla más.

Por caso, es sabido que la demanda se dispara cuando el billete sube durante varios días y mientras eso sucede –a su vez–, la oferta se va estrechando mientras no de señales de encontrar algún “techo”.

Por lo pronto, la referencia a lo “tangible” alude a la nueva montaña de pesos emitida por distintas vías por la gestión de Alberto Fernández, ya sea, por:

–Los que se ve obligado a imprimir el Banco Central al comprar a $230 (más caro) las divisas liquidadas por el canal de mercado habilitado para operar el dólar soja II.

–Los que inyecta por decisión propia al tratar de sostener los precios de mercado de algunos papeles soberanos de la deuda. O para darle liquidez a los entes públicos para que los puedan comprar en las licitaciones primarias, para ayudar a financiar al fisco –no participan en esa subasta–. O, en definitiva, para pagar intereses de su deuda remunerada que no para de crecer.

–Al ser cómplice de la nueva monetización del déficit que se produjo vía el traspaso por venta en poco más de $200.000 millones de los Derechos Especiales de Giro (DEG) del Fondo Monetario Internacional (FMI).

“Estimamos que en diciembre estos tres motores de emisión van a generar una expansión equivalente al 25% de la Base Monetaria (BM) promedio de noviembre”, alertó en un informe supervisado por su economista jefe, Adrián Yarde Buller, Facimex Valores.

“Es un nivel de emisión que solamente puede compararse a lo observado durante la crisis de deuda en pesos registrada entre junio y julio o por la realizada al lanzar el dólar soja 1.0″, explicaron.

Claro que hay un agravante. Y es que “la capacidad de esterilizar para amortiguar un poco el impacto cambiario y financiero [pero no inflacionario] de la emisión monetaria es mucho más limitada por el nivel de apalancamiento del Banco Central”, no casualmente habían remarcado al difundir el dato.

Para los analistas de Aurum Valores, que siguen de cerca estos números por el impacto que pueden tener en las cotizaciones de los activos de mercado, la emisión directa e indirecta para asistir al fisco “ya ronda los $710.000 millones, considerando la emisión realizada por la compra de DEG, la causada por la baja de leliqs y pases para suscribir bonos (15 y 16 de diciembre) y la estimada por la adquisición directa de bonos de parte del Banco Central”.

Todo esto, aunque el ministro de Economía, Sergio Massa, sólo publicita que cumplió su compromiso de no pedirle más Adelantos Transitorios (AT) a la entidad que comanda Miguel Pesce, para tratar de imponer el relato de que la emisión monetaria se terminó.

“El stock de pesos al 20 de diciembre había subido en $12,36 billones en 30 días (10%) en el año y se preguntan por qué sube el dólar. Pues por el mismo motivo que sube en forma generalizada el resto de los precios, porque no dejan de emitir”, coincidió en señalar por redes sociales el analista financiero Christian Buteler, quien destacó además que lo que sorprende es la magnitud del salto y no tanto la “actualización” de su precio que venía rezagado frente a la creciente inflación.

1

1Anses: cuándo cobro la jubilación de marzo si mi DNI termina en 7

2

2A cuánto cotizó el dólar oficial y el dólar blue este miércoles 11 de marzo

3

3El más grande del mundo: Expoagro tuvo un remate de hacienda que duró 14 horas y quedará en la historia

4

4Fin de una época: la Argentina selló la paz con los fondos buitre que tenían deuda en default de 2001