Las acciones energéticas vuelven a decepcionar

La caída de los precios del petróleo está golpeando también a los inversionistas que compraron acciones de empresas de energía este año.

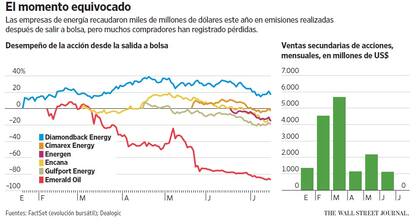

El valor de las acciones vendidas por firmas estadounidenses y canadienses de exploración y producción en 47 emisiones secundarias —que las empresas suelen hacer después de una salida a bolsa— se ubica US$1.410 millones por debajo de los US$15.870 millones que los inversionistas pagaron por ellas, según un análisis realizado por The Wall Street Journal a partir de datos de Dealogic.

El retroceso "ha tomado por sorpresa a Wall Street", dice William Herbert, codirector de valores del banco de inversión Si-mmons & Co. International, de Houston. Después de superar la barrera de los US$60 el barril durante los últimos dos meses, el precio del crudo de referencia en Estados Unidos acumula un descenso de 16% desde el cierre máximo de este año, alcanzado el 10 de junio. El jueves, la cotización cerró en US$50,91 en la Bolsa Mercantil de Nueva York, tras un declive de 1%.

"Hay un buen número de inversionistas que no salen del asombro", añade Herbert.

Los inversionistas dicen que el descenso reduce la demanda de nuevas ventas de acciones, lo que posiblemente limita las opciones que tienen a su disposición las empresas que quieren recaudar fondos. Las empresas energéticas de EE.UU. y Canadá vendieron en el segundo trimestre menos de la mitad de las acciones, por volumen en dólares, que en los tres primeros meses del año, cuando los inversionistas adquirieron US$11.500 millones en acciones, un récord trimestral para este tipo de colocaciones.

"El mercado muestra signos de cansancio", dice Tim Parker, gestor de portafolio de la división de renta variable estadouni-dense de T. Rowe Price Group Inc., que este año invirtió en acciones de Rosetta Resources Inc. y Parsley Energy Inc. "Las empresas son como los seres humanos, no escatiman esfuerzos para sobrevivir, pero eso no quiere decir que yo quiera apoyarlas".

La mayoría de las acciones han sido vendidas por energéticas de menor envergadura, aunque algunas más grandes también se han animado. Whiting Petroleum Corp., Encana Corp. y Noble Energy Inc. figuran entre las empresas más grandes en ofrecer acciones y cada una colocó más de US$1.000 millones. Los precios de sus acciones registran caídas de 3,3%, 15% y 19%, respectivamente, desde el momento de la colocación.

La situación es radicalmente distinta a la que imperaba hace algunos meses, cuando los gestores de fondos prácticamente imploraban a los bancos que les ofrecieran acciones de empresas de energía que, en ese momento, transaban en los niveles más bajos en varios años. Los bancos no se hicieron rogar y compitieron para ofrecer las condiciones más ventajosas a las empresas.

En esencia, la tendencia trasladó miles de millones de dólares de riesgo desde los bancos hacia los inversionistas.

El giro podría acarrear riesgos para las empresas de energía que necesitan financiamiento y que dentro de unos meses se enfrentarán con bancos que están replanteando el valor de las reservas de gas y petróleo no explotadas, que a menudo sirven como garantía para conseguir préstamos. Los bancos habitualmente revisan sus créditos respaldados por reservas dos veces al año.

Muchas compañías llegan a estas revisiones con sus finanzas maltrechas. A menudo han vendido anticipadamente una cantidad mucho menor de su producción prevista a precios superiores a los del mercado que lo que vendieron hace un año, cuando empezó el derrumbe de las cotizaciones del crudo. Analistas y banqueros de inversión indican que quedan pocos costos que recortar en las actividades de extracción ya que las empresas de servicios han eliminado una cuarta parte de sus trabajadores.

Los reguladores de la banca, asimismo, han añadido un elemento de incertidumbre al informarles a varios bancos importantes que los créditos que otorgaron a las compañías energéticas son de calidad inferior. Eso significa que los reguladores dudan de que las empresas los puedan pagar o cuestionan el valor de las garantías.

"No digo que sea ‘probable’, pero es posible que rebajemos en forma selectiva algunos clientes", afirmó en una reciente conferencia con inversionistas la directora financiera de J.P. Morgan Chase & Co., Marianne Lake. J.P. Morgan es uno de los principales bancos que financian el negocio de exploración y producción.

Algunas empresas están tratando de compensar el menor valor de sus reservas liberando más crudo y gas para aumentar lo que los bancos toman en cuenta a la hora de determinar cuánto dinero prestarles. Pero ello es pernicioso para el mercado porque "resulta en un menor precio del commodity", señaló en un informe el banco de inversión Cowen & Co.

"Para que el mercado participe en forma amplia en estas ventas, se necesita alguna semblanza de estabilidad en la cotización del petróleo", señala Dimitry Dayen, analista sénior de ClearBridge Investments, que compró acciones de energéticas este año.

The Wall Street Journal 1

1 2

2El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

3

3Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

4

4Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado