Las acciones de EE.UU. cierran mal el año

Este ha sido un cierre accidentado para un año más bien mediocre para las acciones estadounidenses.

Muchas de las fuerzas que han operado detrás del decepcionante desempeño bursátil de 2015, como los deprimidos precios de las materias primas, el modesto crecimiento de la economía global, la reducción de las ganancias empresariales y el fortalecimiento del dólar, podrían persistir en 2016.

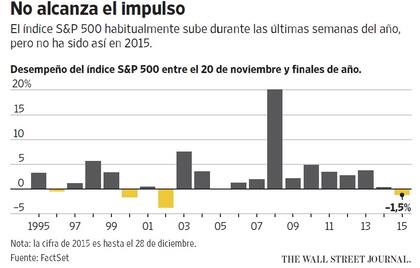

Los inversionistas han contado desde hace tiempo con un auge en estas fechas para cerrar el año en alza y los mercados generalmente han cumplido. Pero aunque las acciones subieron la semana pasada, el S&P 500 está en camino a caer durante el período transcurrido entre el 20 de noviembre y el 31 de diciembre por primera vez desde 2002. El índice retrocedió apenas tres veces desde 1995.

El S&P 500 acumula un descenso de 1,5% en lo que va del mes en jornadas marcadas por la volatilidad. Una caída en los precios de las materias primas golpeó los bonos chatarra y los títulos de empresas de energía. Las acciones subieron, pero volvieron a caer con fuerza tras la decisión de la Reserva Federal de elevar las tasas de interés de corto plazo por primera vez en nueve años. Gracias a una leve recuperación de los precios del petróleo, las acciones de energía lideraron el alza del mercado la semana pasada, pero el sector energético del S&P 500 acumula una caída de 8% este mes y el crudo estadounidense perdió alrededor de 8,5%.

"Desde fines de noviembre hasta diciembre, muchos inversionistas tratan de no asumir riesgos", dice Mohit Bajaj, director de soluciones de fondos que cotizan en bolsa de la corredora WallachBeth Capital LLC. "Este año, la decisión de la Fed, inten-sificada por la caída en el precio del petróleo, los está básicamente obligando a negociar en lugar de conservar sus posiciones hasta fin de año".

En lo que va de 2015, el S&P 500 y el Promedio Industrial Dow Jones acumulan descensos de 0,08% y 1,7%, respectivamen-te. El retorno total del S&P 500, incluyendo el pago de dividendos, ronda 2,4%. En el mismo período del año pasado, el S&P había avanzado 13% y su rendimiento total llegaba a 15%.

"La gente está más ansiosa", reconoció Ian Winer, director de operaciones de renta variable de Wedbush Securities. "Este año, el desempeño inferior al del mercado es más notable, por lo que en diciembre tendremos mayor volatilidad y un mayor volumen que lo normal".

En lo que va de diciembre se han producido 10 movimientos de 1% o más en las operaciones diarias del S&P 500, el mayor número para el mes desde 2008. En el mismo período, un promedio de 7.800 millones de acciones al día cambiaron de manos en el mercado de valores de EE.UU., muy por encima del promedio comparable del año pasado, así como del volumen promedio de los últimos tres diciembres, cuando se intercambiaron 6.100 millones de acciones. El 18 de diciembre, 11.800 millones de acciones cambiaron de manos, el segundo mayor volumen diario del año.

Por temor a que el precio siga en caída, algunos inversionistas vendieron posiciones ligadas a bonos chatarra o materias pri-mas que en otros años podrían haber mantenido en sus carteras, dijeron gestores de fondos y operadores bursátiles.

Otros inversionistas buscaron alguna manera de obtener retornos, por marginales que fueran. Los fondos que cotizan en bolsa (ETF, por sus siglas en inglés) más riesgosos, que utilizan dinero prestado para aumentar sus apuestas, fueron uno de los que atrajeron más dinero. Según FactSet, en lo que va del año se han invertido US$7.300 millones en este tipo de fondos apalancados, la mayor suma desde 2008.

A su vez, las apuestas a una caída de los precios han ido en aumento. Al 22 de diciembre, el llamado interés corto, es decir la cantidad de acciones vendidas al descubierto pero que aún no se han recomprado, llegó a un máximo de cuatro años: 3,1% , según el proveedor de datos Markit.

Los vendedores al descubierto compran acciones a crédito y las venden apostando a que su precio caerá. Luego las recom-pran, idealmente a un precio menor para generar una ganancia, y las devuelven. El interés corto es a menudo considerado un indicador del nivel de escepticismo imperante en el mercado.

Muchos gestores de dinero han estado vendiendo valores que sufrieron grandes pérdidas durante el año para crear una deducción impositiva para sus clientes (al reducir sus ingresos) o compensar ganancias generadas por la venta de otros activos. Al vender estos valores, el monto total de los impuestos a pagar puede bajar significativamente para los inversionistas particulares.

Chad Carlson, director de estudios de Balasa Dinverno Foltz, una firma de gestión de patrimonio de Itasca, Illinois, dijo que a medida que las pérdidas bursátiles aumentaban, veía más oportunidades para vender con propósitos tributarios. Como resultado de esta estrategia, en diciembre negoció más títulos que lo habitual para esta época del año. "Estamos tratando de hacer limonada a partir de los limones", observó.

Steve Dudash, presidente de IHT Wealth Management, de Chicago, señaló que éste ha sido el diciembre más activo de toda su carrera como asesor financiero.

Además de vender determinadas acciones para obtener ventajas impositivas, Dudash exploró el mercado en busca de algunas acciones vapuleadas, incluyendo las de grandes energéticas como BP PLC y Exxon Mobil Corp. Pero dijo que le llevó más tiempo hablar con sus clientes, ya que muchos estaban experimentando su primera pérdida anual en siete años.

"La caída del petróleo, la reunión de la Fed y el hecho de [tener] un ligero descenso del mercado por primera vez en mucho tiempo, hace que sea más difícil cerrar el año", reconoció.

1

1 2

2El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

3

3Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este sábado 21 de diciembre