La fuerte suba de tasas frenó el tibio desarme de plazos fijos: ¿será necesario reajustarla tras el IPC de mañana?

La colocaciones en pesos repuntaron luego de que el Banco Central las llevara del 81% al 91%, pero, si el Indec reporta mañana una inflación mayor a la de marzo, volverán a quedar rezagadas, en medio de una emisión sin freno y una nueva suba del blue

5 minutos de lectura'

5 minutos de lectura'

La abrupta suba de 1000 puntos básicos en las tasas de referencia (pasaron del 81% al 91% nominal) dispuesta de urgencia por el Banco Central (BCRA) hace dos semanas no sólo frenó el goteo de plazos fijos en pesos que se había comenzado a notar en las jornadas previas a esa determinación, sino que generó una recuperación en el stock total privado de este tipo de colocaciones desde entonces y lo hizo superar pro primera vez los $10,1 billones el jueves pasado (último dato oficial).

El desarme de estas inversiones amenazaba por entonces dar un impulso aún mayor a la corrida cambiaria que había llevado a los precios libres del dólar a coquetear con los $500.

Fue lo que lo que generó que el ministro de Economía Sergio Massa impulse a su colaborados Lisandro Cleri (quien se desempeña como vicepresidente segundo del BCRA) a intervenir de modo directo en la política monetaria, disgustado con la determinación que había tomado una semana antes el presidente de la entidad, Miguel Pesce, de elevar las tasas en apenas 300 puntos básicos (del 78% al 81% nominal anual).

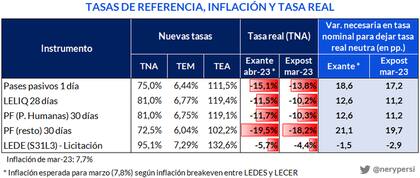

Ocurre que ese ajuste mezquino las dejaba muy explícitamente por debajo de la inflación del 7,7% registrada en marzo y mucho más rezagadas respecto del ritmo de ajuste que venían registrando las cotizaciones libres del dólar en momentos en que ya se había generado un desarme de plazos fijos en pesos tradicionales por $337.620 millones (sucedió entre los días 17 y 19 de abril).

De hecho, tras la entrada en vigencia de la nueva tasa del 81% anual (equivalente a un interés del 6,65% mensual) esas colocaciones permanecieron en el mejor de los casos estabilizadas hasta el viernes 28 de abril, fecha en que entró en vigencia el rendimiento del 91% (7,5% mensual) y comenzaron una recuperación que llevó al stock a trepar de 9,572 billones a $10,1 billones en cinco jornadas hábiles.

“La suba de tasas detuvo un drenaje de fondos que se estaba empezando a notar. No eran desarmes de ahorristas comunes, sino de aquellos más informados y, especialmente, de los plazos fijos de empresas que preferían evitar mantener inmovilizados sus fondos a pérdida con esas tasas”, concedió al respecto un ejecutivo de un banco privado líder.

La duda en el mercado es qué puede ocurrir de aquí en más si mañana el Instituto Nacional de Estadísticas y Censos (Indec) finalmente reportara que el IPC de abril resultó aún mayor que el 7,7% que arrojara marzo, dado que se volvería a ampliar la brecha con las tasas ofrecidas para las colocaciones en pesos.

Por lo pronto, en el comunicado mediante el que informara la última suba de tasas, el BCRA se había comprometido a “propender hacia retornos reales positivos sobre las inversiones en moneda local y de actuar para preservar la estabilidad monetaria y financiera” en pos “de impulsar el ahorro en pesos”.

Sin embargo, dado que esa promesa es la misma que venía realizando desde hace tiempo -en especial luego de que ese objetivo quedara plasmado explícitamente en el acuerdo que el Gobierno selló con el FMI-, la duda es qué determinación tomaría el BCRA si eso finalmente sucediera.

En general, los economista coinciden en que, con los niveles de nominalidad y de deterioro de expectativas con los que se viene manejando la economía local, una nueva suba de tasas tendría muy poca efectividad para aplacar la inflación.

“Sin embargo, subir el costo del dinero podría tener algo más de tracción para contener las cotizaciones financieras del dólar, que suelen reaccionar ante sorpresas negativas del IPC. Por eso no me sorprendería ver alguna corrección al alza de la tasa vinculado a este segundo objetivo, aunque a nivel macro es una decisión que aceleraría la velocidad de la emisión endógena, cuando ya hoy los intereses cuasifiscales crean otra base monetaria cada 108 días”, juzga el economista Nery Persichini, de GMA Capital, con una mirada puesta en la sostenibilidad del denominado “Plan Llegar”, al menos hasta las PASO de agosto.

Para su colega Andrés Borenstein (de consultora Econviews), lo más probable es que el BCRA se reserve la posibilidad de aplicar una nueva suba tras poder evaluar la reacción del mercado al dato de inflación que se conocerá mañana. “Creo que, de antemano, preservarían esa decisión para más adelante para tener en todo caso esa bala para usarla ante un dato de inflación más picante en adelante”, explica.

En este sentido luce clave además la eficacia que la estrategia oficial de intervención sobre los dólares financieros pudiera tener sobre el valor del dólar blue o paralelo, que, tras marcar un piso de $467 tras la última suba, volvió a tomar envión en las últimas jornadas, al punto de operarse hoy a un promedio de $475, luego de moverse al alza en las últimas cinco ruedas.

1

1El más grande del mundo: Expoagro tuvo un remate de hacienda que duró 14 horas y quedará en la historia

2

2Negocio: un empresario se asoció con un fabricante chino y arma equipos a la mitad del precio del mercado

3

3A cuánto cotizó el dólar oficial y el dólar blue este miércoles 11 de marzo

4

4Fin de una época: la Argentina selló la paz con los fondos buitre que tenían deuda en default de 2001