La deuda de las compañías de los países emergentes pierde atractivo

Los bonos de mercados emergentes se han vuelto una nueva víctima de los temores de los inversionistas.

Ante un alza de las cesaciones de pagos de empresas desde Brasil hasta China, pasando por Ucrania, algunos gestores de portafolio se están desprendiendo de la deuda emitida por las compañías de los mercados emergentes.

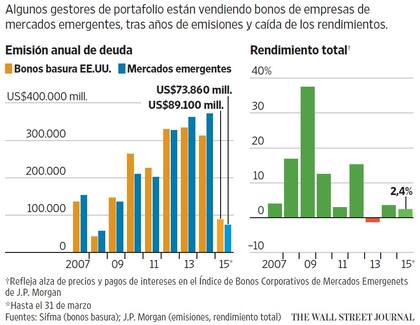

Desde 2009 a la fecha, el mercado de bonos corporativos de países emergentes denominados en dólares y otras monedas duras se ha más que duplicado a US$1,5 billones, superando la cantidad de bonos de alto rendimiento de Estados Unidos, conocidos como deuda basura, en circulación. Los avances fueron impulsados por inversionistas que buscaban deuda con mayores rendimientos y estaban dispuestos a asumir mayores riesgos.

Durante este período, el mercado ha registrado un rendimiento anualizado de 11,1%, incluidas las variaciones en intereses y precios, según el Índice de Bonos de Mercados Emergentes de J.P. Morgan Chase.

Los precios, no obstante, cayeron marcadamente a fines del año pasado ante las dudas sobre la capacidad de las empresas de cumplir con los pagos de deuda debido al fortalecimiento del dólar y la desaceleración de las economías emergentes. Los inversionistas han regresado en masa a EE.UU., a la espera de un alza de las tasas de interés por parte de la Reserva Federal, la primera desde 2006, que probablemente ejercerá presión para que el dólar continúe apreciándose.

Recientemente, los precios de la deuda de los mercados emergentes se han recuperado en parte, gracias a una disminución de las tensiones geopolíticas en Rusia y la estabilización en los precios del petróleo. El Índice de Bonos de Mercados Emergentes de J.P. Morgan anota un rendimiento de 4,3% en lo que va del año. De todos modos, los precios de muchos de estos bonos siguen más bajos que hace un año y los inversionistas han estado retirando dinero del sector.

Los fondos que invierten en bonos de empresas de mercados emergentes han registrado salidas de capital durante tres meses consecutivos, un total de US$556 millones, según la proveedora de datos EPFR Global.

"En países donde se producirá una desaceleración económica significativa, un aumento de las cesaciones de pagos sobre-cargará al sector bancario y podría desatar un evento macro", dijo Bryan Carter, gestor de deuda de mercados emergentes de Acadian Asset Management, que administra US$70.000 millones en activos.

En un momento en que EE.UU. se dispone a elevar las tasas de interés, las compañías de mercados emergentes que se han endeudado en los mercados internacionales son susceptibles a las oscilaciones del capital extranjero que pueden dificultar la refinanciación de su deuda. El fortalecimiento del dólar, igualmente, aumenta el costo de pagar sus bonos denominados en esa moneda.

La deuda del sector no financiero alcanzó un récord de 83% del Producto Interno Bruto en 2014 en las economías emergen-tes, según el Instituto de Finanzas Internacionales, un grupo de instituciones financieras. En comparación, el endeudamiento general de los gobiernos no ha registrado variaciones en los últimos años, ya que los mercados emergentes han estado gestio-nando con cuidado su deuda externa.

"Lo que está en peligro no es el país… Es el riesgo de crédito de las empresas", dijo Jan Loeys, estratega jefe de inversión de J.P. Morgan.

Las compañías brasileñas pagan un interés promedio dentro de un rango de vencimientos de bonos de 6,81% para pedir pres-tado, un aumento frente a 5,98% un año antes, según J.P. Morgan, mientras los retornos sobre bonos ucranianos subieron 29% en promedio, frente a 14% un año antes. A medida que los precios de los bonos suben, sus retornos bajan.

Es una "combinación complicada" para la deuda empresarial de mercados emergentes, dijo Dan Senecal, director gerente de Newfleet Asset Management, que gestiona unos US$13.000 millones en activos.

En el primer trimestre, los emisores de deuda corporativa de mercados emergentes recibieron 132 rebajas de calificación de crédito, comparado con apenas 25 mejoras, según J.P. Morgan. Es la mayor cifra de rebajas netas en al menos cinco años.

Varias cesaciones de pago de alto perfil han intensificado las preocupaciones de los inversionistas. La firma china Kaisa Group Holdings Ltd. se convirtió en enero en el primer urbanizador chino en incumplir pagos sobre bonos vendidos fuera del país asiático, incrementando los temores del mercado sobre el sector inmobiliario. Newfleet prefirió vender a pérdida sus bonos de Kaisa en lugar de conservarlos durante una reestructuración, indicó Senecal. El fondo vendió sus posiciones en bonos del sector de propiedades chino y redujo su exposición a los bonos corporativos en nivel chatarra de mercados emergentes.

La brasileña OAS SA incumplió pagos sobre su deuda conforme Petróleo Brasileiro SA, el gigante petrolero envuelto en una investigación sobre presunta corrupción, dejó de pagarles a los subcontratistas. En Ucrania, una severa escasez de reservas extranjeras ha afectado los esfuerzos de empresas por pagar su deuda externa.

J.P. Morgan prevé que la tasa de cesación de pagos entre los emisores de bonos corporativos basura de mercados emergentes llegue a 5,4% este año, un aumento frente a 3,2% en 2014. En cambio, se prevé que menos de 2% de los bonos chatarra de EE.UU. entren en default este año, según Fitch Ratings Inc.

Otros inversionistas sostienen que el impacto del alza del dólar será limitado. Adrian Petreanu, gestor de portafolio de Ashmore Group, que maneja US$61.000 millones, afirmó que muchos emisores de deuda de mercados emergentes son exportadores que se beneficiarán de la caída de las divisas locales. No obstante, las empresas que se han endeudado en dólares y no tienen ingresos en la misma moneda "estarán en problemas", advirtió.

Temporada de ventas

- 1

2

2Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

3

3El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este viernes 20 de diciembre