La crisis de los bonos chatarra en EE.UU., con riesgo de contagio

La caída de un fondo de inversión en deuda de alto rendimiento disparala alarma en los mercados globales de bonos de deuda empresarial

La fuga masiva de inversiones en deuda chatarra se profundizó el lunes en Estados Unidos, cuando los bonos de decenas de empresas de baja calificación cayeron a nuevos mínimos y las acciones de algunas de las grandes firmas de gestión de activos fueron arrastradas en la misma dirección.

Los descensos reflejan la acumulación de preocupaciones sobre el acceso al financiamiento de empresas de riesgo, la capacidad para vender bonos de baja calificación sin causar una caída de precios y el efecto dominó del cierre de un fondo de bonos basura. En conjunto, esas preocupaciones alimentan el temor de los inversionistas de que el sector de fondos mutuos de EE.UU. enfrente una salida de capitales que ponga a prueba su capacidad de atender los pedidos de reembolsos.

El mercado de bonos de alto rendimiento de EE.UU. ha sido castigado desde que la semana pasada Third Avenue Management LLC impidió a sus inversionistas retirar dinero de un fondo de deuda chatarra de US$789 millones, para luego decidir su cierre.

La venta masiva de deuda corporativa estadounidense encendió las alarmas en el mercado global de bonos y ha reavivado la atención sobre los mercados emergentes como la siguiente área de mayor vulnerabilidad.

La ola de ventas de bonos chatarra estadounidenses se inició en el sector energético, que representa alrededor de 13% del mercado de deuda como resultado de la masiva toma de crédito de la industria para alimentar el auge del esquisto, según Henderson Global Investors.

Esos bonos han estado bajo presión en medio de la caída del crudo. El rendimiento promedio de estos bonos se ubicaba el viernes en torno a 8% anual, según Markit, frente a un mínimo de 5,8% a finales de abril.

Los crecientes signos de tensión en EE.UU. han repercutido al otro lado del Atlántico. Muchos inversionistas europeos están preocupados de que los fondos globales de deuda chatarra tengan que vender bonos europeos para cumplir con los pedidos de reembolsos de sus clientes.

El mercado de bonos basura de Europa equivale aproximadamente a un tercio del de EE.UU., que es de alrededor de US$1,4 billones, según Henderson Global Investors. El derrumbe del precio del petróleo ha tenido un menor impacto en Europa, dado que sólo cerca de 6% de esos papeles son del sector de energía.

El rendimiento promedio de los bonos chatarra europeos se ha incrementado de 4,6% al inicio de diciembre a 5,4% el lunes, según Markit. Los rendimientos aumentan a medida que los precios caen.

La volatilidad de los bonos en EE.UU. acentúa los temores de que eso pueda acelerar la retirada de capitales de los bonos emergentes. Los emitidos por empresas de esas economías se han más que cuadruplicado en los 10 años hasta 2014, según datos del Fondo Monetario Internacional. Este año, los inversionistas ya han estado retirando capitales de esos países, inquietos por signos de que el endeudamiento se estaba disparando a niveles difíciles de sostener ante la perspectiva de un alza de tasas de la Reserva Federal de EE.UU., que en su reunión de este martes y miércoles puede tomar la decisión de ajustar las tasas de referencia.

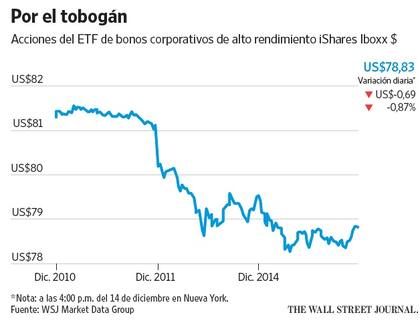

En EE.UU., las acciones de algunos fondos que cotizan en bolsa (ETF, por sus siglas en inglés) basados en deuda de alto rendimiento cayeron nuevamente el lunes después de sufrir el viernes. Las acciones del ETF iShares iBoxx $ High Yield Corporate Bond retrocedieron 0,87% el lunes tras una caída de 2% el viernes, la peor desde 2011.

Muchos de los bonos individuales más negociados también tuvieron un lunes en rojo, incluyendo la deuda de la empresa de servicios de electricidad Dynegy Inc., el conglomerado de cable Charter Communications Inc. y la energética Oasis Petroleum Inc.

Las acciones de las empresas de gestión de activos que cotizan en bolsa también sufrieron por las preocupaciones que disparó la situación de Third Avenue Management. Los títulos de Waddell & Reed Financial Inc. cayeron más de 7,7%. Las acciones de Franklin Resources Inc., el operador de fondos de inversión con la mayor cartera de bonos basura, bajaron 3,3%. Los títulos de Affiliated Managers Group Inc., que posee una participación en Third Avenue, bajaron 6,7%, mientras que los del gigante de los fondos BlackRock Inc. bajaron 1,5%.

Algunos operadores dijeron que los mayores descensos se limitaron a la deuda basura, aquella que tiene calificaciones por debajo de BBB-. Mary Talbutt, gerente de cartera y corredora de Bryn Mawr Trust Co., cuenta que no estaba teniendo problema en las transacciones con deuda de empresas que tienen calificaciones de grado de inversión.

En los años posteriores a la crisis financiera, los inversionistas se volcaron a la deuda basura aprovechando los bajos precios de los bonos y apostando a que la economía estadounidense se dirigía hacia la recuperación. Pero desde entonces, han retira-do dinero de los fondos de inversión de alto rendimiento por tres años consecutivos, según datos de Thomson Reuters Lipper, incluyendo US$10.500 millones en lo que va de este año.

Los bonos estadounidenses de alto rendimiento y la deuda de los países emergentes, tanto soberana como empresarial, comparten varias características. Pueden ser lucrativas, ya que pagan cupones generosos para atraer a los inversionistas. Sin embargo, tales retornos reflejan el mayor riesgo de problemas potenciales, entre ellos un pobre gobierno corporativo o cambios bruscos en la rentabilidad.

Hasta hace poco, los beneficios potenciales de la deuda de mercados emergentes habían dominado el interés de los in-versionistas. Ahora, parte de la preocupación es que los fondos que invierten en ese tipo de deuda puedan retraerse con la misma facilidad con que llegaron.

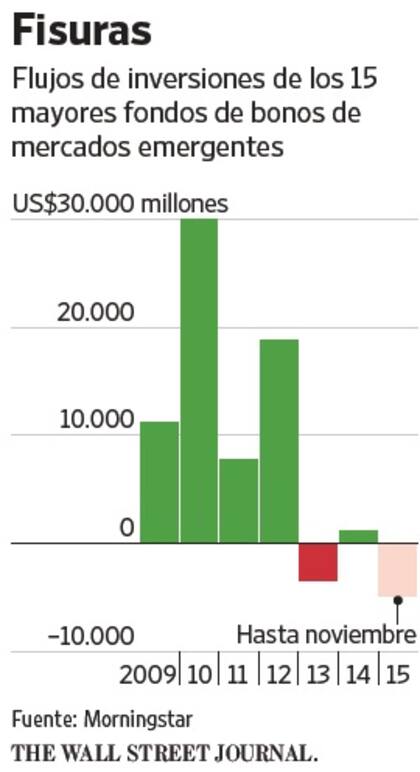

Los 15 mayores fondos de deuda de mercados emergentes atrajeron una entrada neta de capitales de US$65.700 millones entre 2009 y 2014, según Morningstar, a pesar de las salidas netas en 2013 y una recuperación tibia en 2014.

Esos mismos 15 fondos, incluidos los gestionados por Pacific Investment Management Co. (Pimco), T. Rowe Price y HSBC Global Asset Management, han estado bajo presión este año. Sus salidas netas de dinero hasta noviembre totalizaron US$4.900 millones, más de lo que salió en todo 2013.

En el último mes, el valor de los bonos de mercados emergentes globales ha caído alrededor de 2%, según el J.P. Morgan Emerging Market Bond Index, aunque aún registra una mejora de 1,1% respecto de finales del año pasado.

Los volúmenes de operaciones en deuda emergente se encuentran a sus menores niveles en años, y la creciente dificultad y el costo de entrada y salida de estos mercados han dejado a muchos inversionistas con mucha disponibilidad de efectivo para el que no les resulta fácil encontrar destino.

—Christopher Whittall, Fiona Law, Anjani Trivedi, Matt Wirz y Corrie Driebusch contribuyeron a este artículo.

Leslie Josephs, Mike Cherney y Sarah Krouse

Otras noticias de Finanzas

1

1Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

2

2Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado

4

4Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos