La “bola de Leliq” marcó un nuevo récord: superó los $20 billones

Representa de 11 a 11,5 puntos del PBI y condicionará fuertemente a la próxima administración

- 4 minutos de lectura'

La deuda remunerada del Banco Central (BCRA), popularmente más conocida como “bola de Leliq”, marcó un nuevo récord al superar el lunes los $20 billones ($14,71 millones en esos instrumentos y otros $5,32 millones en pases). Así, pasó a representar un monto equivalente a entre 11 y 11,5% del Producto Bruto Interno (PBI).

El pasivo se multiplicó 18,2 veces durante el mandato del presidente Alberto Fernández (era de $1,1 billones al asumir), quien había hecho campaña en la última elección presidencial calificándolo de “usurero” y prometido, incluso, usar lo que el ente monetario gastaba en mantenerla regularizada para poder aumentar en un 20% las jubilaciones.

Claro que luego no lo hizo y aquella factura, que era de $57.000 millones por mes (remunerado con una tasa del 63% nominal anual), creció hasta los $1,613 billones ante el aumento exponencial que tuvo esa deuda y la tasa cada vez más elevada que debió pagar para sostenerla en un contexto de sostenida y elevada inflación.

De este modo, mientras el pago mensual de los intereses generados por las Lebac (nombre que estos títulos tenían en tiempos de Mauricio Macri) equivalía a un tercio del gasto mensual que afrontaba el Gobierno en jubilaciones, hoy cubriría casi su totalidad.

Las denominadas Letras de Liquidez (Leliq) son el principal instrumento con que el BCRA retira de circulación parte o hasta la totalidad de los pesos que emitió a destajo para ayudar al Tesoro Nacional a cubrir su fuerte y sostenido déficit.

Las coloca entre los bancos pagando una tasa nominal de política monetaria del 118% anual en la actualidad con la que estos, a su vez, remuneran los depósitos a plazos fijo de sus ahorristas buscando neutralizar un efecto inflacionario o presiones sobre el dólar.

Sin embargo, esa función, como está a la vista, ya no la cumplen debido al tamaño que alcanzó esta “bola” y el aumento que mostró en los últimos años su costo de mantenimiento. Eso hace que los analistas hablen de una deuda que tomó vida propia, ya que, en un contexto de sostenida caída en la demanda de dinero, ni siquiera sirve para esterilizar pesos.

“Es un pasivo que ha venido creciendo con un alto ritmo nominal desde mediados del año pasado, cuando fue aumentando la tasa de inflación y la tasa de interés comenzó a acomodarse para ser positiva en términos reales. La expansión endógena de la oferta de dinero que surge de los intereses que se pagan (ya superiores al 8% anual en términos de PBI) pone al esquema monetario actual ante un dilema, ya que los servicios de deuda se capitalizan al esterilizarlos pagando más intereses”, describió un reciente informe al respecto de Quantum Finanzas.

En la cargada playa de estacionamiento de los pesos que administra el BCRA ya hay tanto dinero como el equivalente a poco más de tres bases monetarias (la suma del dinero circulante en manos del público y de la liquidez que los bancos comerciales tienen en sus cuentas radicadas ante el ente monetario hoy ronda los $6,2 billones). Solo la emisión endógena que genera el pago de sus intereses, proyectado considerando la tasa efectiva anual del 209,45%, alcanza para duplicar la base monetaria actual en unos 80 días.

Es algo que explica el balance tan deteriorado que exhibe el ente monetario. “Hoy, de cada cuatro pesos que imprimió el BCRA, tres están en sus pasivos remunerados, y solo uno es demandado como base monetaria”, explicó días atrás el economista Martín Vauthier, director de la consultora Anker Latinoamérica.

Y que incluso hace, por caso, que el FMI haya proyectado en su último staff report que esta deuda representará a fin de año un histórico 15% del PBI al seguir en expansión en medio de una economía inmersa ya en modo recesivo.

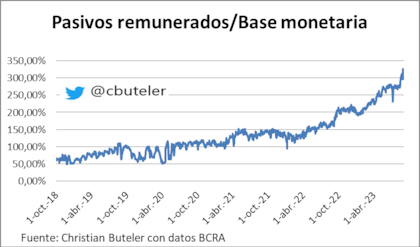

“Los pasivos remunerados (pases y leliq) hoy representan un 300% de la base monetaria. Más allá del equilibrio fiscal, condición necesaria, pero no suficiente, para estabilizar la moneda, será necesario encontrar una solución esta deuda”, advierte el analista financiero Cristhian Buteler.

Se trata de una deuda de muy corto plazo que, aunque está en manos de agentes regulados (los bancos), debe ser renovada 13 veces al año.

Es algo que comienzan a discutir los equipos económicos de los distintos candidatos en carrera, tomando en cuenta la riesgosa herencia que recibirán si logran imponerse en las próximas elecciones.

Son los que por estas horas examinan la posibilidad de desactivar esta bola de nieve con el menor costo posible y en un período prudencial como punto de partida para poder comenzar a pensar en cualquier tipo de desarme del cepo.

Otras noticias de Comunidad de Negocios

- 1

Nuevas tecnologías: un fondo del agro juntó US$2,8 millones e invirtió en 10 empresas

2

2Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

3

3El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este viernes 20 de diciembre