La banca suiza cambia a punta de escándalos y tasas bajas

ZÚRICH—En 2008, Mike Baur alcanzó un exclusivo estatus en la banca suiza: un cargo prominente en la firma de gestión de patrimonio Clariden Leu y una oficina en un elegante edificio sobre la avenida Bahnhofstrasse en Zúrich.

“Era una joyita”, dijo recientemente Baur sobre el edificio.

El lugar privilegiado de la banca privada en Suiza había sido beneficioso para Baur. Antes de cumplir los 30 años, asesoraba a algunas de las personas más acaudaladas del país sobre sus alternativas de inversión.

No obstante, durante los agitados años que siguieron a la crisis financiera, Credit Suisse Group AG, la empresa matriz de Clariden Leu, cerró la empresa de 250 años, fusionó sus operaciones con las propias y, en agosto, vendió el edificio como parte de una desinversión destinada a ayudar al banco a atravesar una era nueva e incierta.

Baur, de 41 años y oriundo de Friburgo, siguió otro camino. En 2014, abandonó su carrera en la banca, que había empezado a los 16 años como aprendiz , al estilo tradicional del país, para trabajar con nuevas compañías de tecnología.

El suyo no es un caso aislado. La vida de un típico banquero suizo ya no es la de antes. Eso ha provocado un cambio cultural en un país conocido tanto por la sofisticación de sus banqueros como por sus montañas.

La transformación de la banca debido a las regulaciones más estrictas, escándalos legales y tasas de interés sumamente bajas que han reducido las ganancias ha adoptado un significado especial en Suiza, provocando una amplia autoevaluación en un país que ha dependido de la lucrativa pero formal industria para mantener su cómoda prosperidad.

“Somos reacios al riesgo”, reconoció en octubre Johann Schneider-Ammann, el presidente suizo. “Necesitamos una cultura emprendedora en este país”.

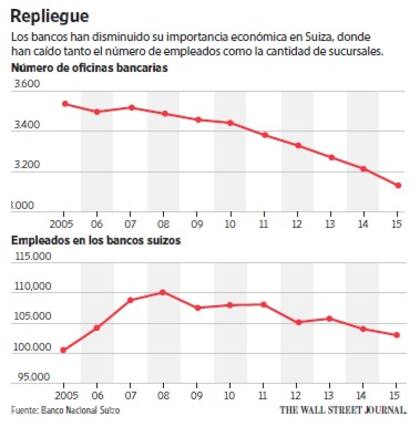

Hay mucho en juego para la economía suiza. El Producto Interno Bruto del país se expandió 27% entre 2005 y 2015. Sin embargo, la contribución del sector bancario al PIB se redujo de 7,6% a menos de 5% durante el mismo lapso, según datos oficiales.

Entre 2005 y el año pasado, la generación de empleo en el sector de servicios financieros fue inferior a la producida por los bienes raíces y la construcción. Desde la crisis financiera de 2008, el número de empleados bancarios basados en Suiza se redujo 6%, a 103.042, según el Banco Nacional Suizo, el banco central.

Algunos divisan un posible beneficio de la contracción del sector. “Es casi como la maldición de los recursos”, dijo Tobias Straumann, catedrático de historia de la economía en la Universidad de Zúrich. Ahora que más jóvenes encuentran opciones fuera de la banca, recalcó, eso podría llevar a la economía suiza hacia senderos más creativos.

Para los trabajadores suizos, los bancos alguna vez ofrecían una carrera de por vida, desde la adolescencia hasta la jubilación, similar a los empleados sindicalizados de las automotrices estadounidenses durante el apogeo del sector o una carrera en el servicio civil de Francia, aunque con sueldos más altos y trajes más elegantes. Ese ya no es el caso.

“Los bancos con menos empleados probablemente aun quieren captar gente brillante, pero el proceso de contratarlos es mucho más difícil que antes”, ya que otros empleadores ofrecen alternativas más atractivas, dijo Oswald Grübel, quien se desempeñó como presidente ejecutivo tanto de Credit Suisse como de su rival UBS Group AG.

Los dos grandes bancos suizos solían encabezar cómodamente la encuesta de los empleadores más atractivos del país para estudiantes de negocios publicada por la firma de investigación Universum. Recientemente, fueron desbancados por la filial de Google en Zúrich, que se ha ampliado de un puñado de trabajadores cuando abrió sus puertas en 2004 a más de 1.800.

Como parte de una reestructuración, Credit Suisse está recortando miles de empleos en Suiza tras eliminar cerca de 3.500 entre 2009 y 2015. UBS eliminó alrededor de 2.800 posiciones durante el mismo período. Según la Asociación Suiza de Banqueros, el número de bancos en el país disminuyó en más de un tercio entre 1995 y 2015.

A medida que los bancos se repliegan, una carrera tradicional en Suiza se ha vuelto más escasa.

Baur, el ex banquero, se sentó a los 16 años con un administrador de recursos humanos en su primer día como aprendiz en UBS en 1991. El gestor trazó la vida laboral completa de Baur en un papel, un ascenso tras otro, hasta la jubilación.

Baur ascendió el escalafón hasta unirse a un grupo que desarrollaba estrategias para asesorar mejor a los clientes muy acaudalados. UBS se expandía rápidamente. Luego, estalló la crisis financiera.

UBS recibió en 2008 un rescate del gobierno y pronto comenzó a reducirse. Credit Suisse ha moderado también el alcance de su negocio y aumentado los recursos destinados a adherirse a las normas aprobadas tras la crisis con el fin de preservar a los grandes bancos en caso de un nuevo descalabro.

Ese mismo año, Baur dejó UBS para incorporarse a Clariden Leu. Seis años más tarde, siguiendo el ejemplo de sus clientes más emprendedores, dejó la banca para trabajar con startups.

Perder el generoso y estable sueldo fue un duro golpe, reconoce. Sin embargo, subraya que muchos postulantes a su programa de aceleradora, que ayuda a lanzar empresas nuevas, tienden a provenir de la banca.

La naturaleza cambiante del trabajo ha ayudado a impulsar las deserciones. Los empleados de grandes bancos están bajo una montaña de regulaciones que, dicen, puede drenar la vitalidad de sus trabajos. Muchos están “dejando la jaula de oro”, afirmó la ex directora ejecutiva de UBS, Niloo Verma Bruppacher, con una carcajada.

La ejecutiva dejó el banco este año para pasar a ser socia de Nectar Financial AG, una de las pequeñas empresas que ahora permite a la gente ofrecer servicios y tecnologías para resolver problemas en los bancos, sin tener que someterse a la burocracia como empleados bancarios.

Buena parte del exceso de trámites es el resultado del pasado reciente de la industria. Las autoridades en EE.UU. y otros países han adelantado una campaña contra los bancos suizos que han facilitado la evasión fiscal y la corrupción.

Los escándalos públicos le han probablemente restado atractivo a la banca, afirma Baur. Y ahora hay demasiadas opciones interesantes. “Hay todo un cambio de mentalidad”, enfatiza Baur. “Hace 15 o 20 años, era muy claro que seguiría una carrera hacia un banco grande”.

1

1 2

2Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado

4

4Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos