La apuesta de AT&T por los medios de Time Warner depende de los reguladores

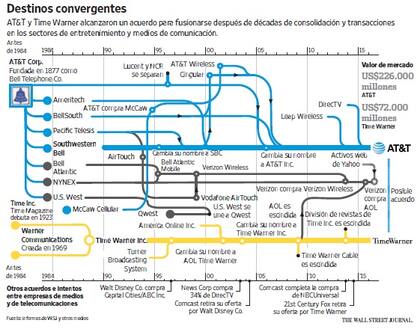

La compra de Time Warner Inc. transformaría al conglomerado de telecomunicaciones AT&T Inc. en un gigante de los medios de comunicación.

La compañía combinada acoplaría los millones de abonados de telefonía móvil y televisión de pago de AT&T con el amplio contenido de Time Warner, que incluye canales como CNN, TNT y HBO, además del estudio de cine y televisión Warner Bros. La operación, de US$85.400 millones, redobla la apuesta de AT&T a que la televisión y el video reanuden el crecimiento del estancado mercado celular en Estados Unidos.

Una de las grandes preguntas es si los reguladores darán el visto bueno a una nueva consolidación de los medios, en especial después de sus reparos sobre la fusión entre Comcast Corp. y NBC Universal, que pertenecía a General Electric Co. Ex reguladores sostienen que las autoridades exigirán, por lo menos, condiciones importantes antes de aprobar la unión.

El mayor argumento a favor de la transacción, que al incluir deuda superaría los US$100.000 millones, radica en que se trataría de una fusión vertical, es decir que las empresas no compiten en forma directa, sino que son parte de la misma cadena de suministro. Time Warner provee contenido que AT&T distribuye. No es una fusión horizontal, como el intento fallido de AT&T de adquirir el operador celular T-Mobile en 2011, que habría unido a dos compañías que ofrecen el mismo servicio.

“El contenido premium siempre gana. Es lo que ha ocurrido en la pantalla grande, en la pantalla de TV y ahora es lo que está pasando en la pantalla móvil”, dijo Randall Stephenson, presidente ejecutivo de AT&T, quien también asumiría las riendas de la empresa combinada. Jeff Bewkes, su contraparte en Time Warner, permanecería en la compañía por un período interino para ayudar en la transición.

Las compañías indicaron que su objetivo es ser el primer grupo de telefonía celular en EE.UU. capaz de competir palmo a palmo con las empresas de cable al ofrecer un paquete de video en internet semejante al de la televisión paga.

La adquisición de Time Warner transformaría a AT&T en una de las empresas más endeudadas del mundo. La compañía, el mayor emisor no financiero de deuda en dólares, acumula una deuda neta de unos US$119.000 millones, prácticamente el doble que hace cinco años. “Esto los dejaría, creo, muy cerca de las firmas financieras en cuanto a la emisión de bonos no garantizados”, afirma Mark Stodden, analista de crédito de Moody’s, quien estima que el endeudamiento total puede ascender a US$170.000 millones si se aprueba la transacción.

En una nota de investigación, los analistas del banco de inversión suizo Credit Suisse prevén “una evaluación regulatoria prolongada” con un “desenlace incierto”.

En una conferencia telefónica realizada el sábado, Stephenson restó importancia a los escollos regulatorios y señaló que AT&T no está eliminando un competidor, sino comprando un proveedor, una clase de combinación que no es bloqueada por los reguladores. “Creemos que cualquier preocupación de los reguladores sería abordada por las condiciones” que impongan, manifestó.

Es probable que las empresas tengan que contar con un verdadero ejército de lobistas para superar las objeciones de las auto-ridades antimonopolio de EE.UU., legisladores y rivales tanto en el sector de medios como en el de telecomunicaciones. Legisladores, grupos de la industria y políticos prominentes como el candidato presidencial republicano, Donald Trump, y el aspirante demócrata a la vicepresidencia, Tim Kaine, han indicado que la combinación de los millones de suscriptores de telefonía celular de AT&T y la red de canales de televisión y contenido de Time Warner podría limitar la competencia y perjudicar a los consumidores.

Zenia Mucha, directora de comunicaciones de Walt Disney Co., indicó el sábado que “una transacción de esta magnitud amerita obviamente un escrutinio regulatorio muy estrecho”.

Las conversaciones comenzaron en agosto, cuando Stephenson visitó a Bewkes en las oficinas de Time Warner en Nueva York. “Vino a hablar conmigo sobre su visión de la distribución a futuro y mi visión del contenido”, relató el presidente ejecutivo de Time Warner en una entrevista el sábado. “Me dijo: ‘Conceptualmente podría tener sentido que nos combinemos. ¿Deberíamos investigarlo?’”.

Time Warner tiene experiencia en tratar de combinar activos de medios e internet luego de su desastrosa unión con AOL en 2000, que pasó a ser un ejemplo digno de estudio de todo lo que puede salir mal en una fusión ambiciosa. Bewkes recalcó que una gran diferencia con la época del pacto con AOL es que la distribución se ha vuelto un componente incluso más fundamental a la hora de brindarles a los consumidores lo que quieren de los medios: paquetes de contenido más flexibles y las plataformas desde donde pueden acceder al contenido. “Hay más contenido transmitido por móvil”, aseveró.

Se trataría, con holgura, del mayor acuerdo en el sector de medios en los últimos años. Time Warner tenía una capitalización bursátil en torno a US$68.000 millones y AT&T de cerca de US$233.000 millones antes de que The Wall Street Journal informó el viernes acerca de negociaciones avanzadas entre las dos compañías. De concretarse, el entretenimiento pasaría a representar más de 40% de la facturación de AT&T, una diversificación importante de un negocio de telefonía celular que se ha vuelto cada vez más competitivo.

También se trataría de la mayor operación en los nueve años de Stephenson, de 56 años, al frente de AT&T. Es probable que su legado sea expandir la compañía, que el año pasado facturó US$146.000 millones, más allá de las telecomunicaciones para incursionar en televisión y video.

Stephenson, que empezó a trabajar en AT&T en 1982, estuvo en México entre 1992 y 1996, cuando trabajó con el magnate Carlos Slim y fue el principal ejecutivo de finanzas de la empresa para América Latina.

—Ryan Knutson contribuyó a este artículo

1

1 2

2Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

3

3El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este viernes 20 de diciembre