Ganancias: los cambios que se aplican este mes traen alivio, pero no compensan los efectos negativos de la inflación

Desde los salarios de agosto rige un nuevo piso para estar alcanzado por el tributo y se reajustan las escalas de la tabla de alícuotas; el alivio es dispar y, para muchos muy acotado, porque la actualización es parcial y no compensa la distorsión que causa la suba de precios; cuáles son, según un informe, los porcentajes de descuento que habrá

7 minutos de lectura'

7 minutos de lectura'

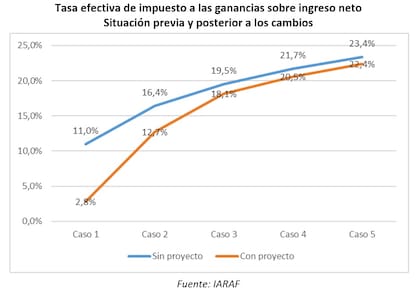

Un asalariado que empezó 2023 con una remuneración bruta de $600.000 y que va recibiendo reajustes que lo llevan a percibir, en todo el año, un sueldo promedio de $868.535, tendrá descuentos por Ganancias que sumarán el equivalente al 18,1% de su ingreso neto. Es un porcentaje casi un punto y medio inferior al que hubiera pagado por el impuesto en caso de no existir los cambios que rigen desde este mes (en esa hipótesis, la tasa efectiva del tributo hubiera sido de 19,5%).

Sin embargo, si no se hubiera dispuesto ninguna modificación, pero tampoco hubieran ocurrido los incrementos de precios, es decir, si no hubiera inflación o si todo su efecto quedara compensado por actualizaciones al esquema de Ganancias, entonces el descuento equivaldría a un porcentaje mucho menor del sueldo neto: al 12,3%. Así, en este ejemplo, con un sueldo bruto total anual de $10.422.427 un empleado que declara deducciones por dos hijos a cargo tendrá en todo 2023, y en caso de no mediar más cambios normativos, un descuento de $1.659.335.

Los números surgen de un estudio realizado por el Instituto Argentino de Análisis Fiscal (Iaraf). Y demuestran que las modificaciones anunciadas días antes de las PASO y dispuestas por decreto son insuficientes para evitar un efecto distorsivo provocado por la inflación, que en los primeros siete meses del año acumuló un 60,2% y que, según se estima, se acelera en estos días. Ese efecto implica que, aun cuando tienen menor poder adquisitivo que antes, los ingresos de muchos trabajadores se ven impactados por un incremento del porcentaje efectivo que representa el descuento por Ganancias. Dicho de otra manera, a igual o incluso a menor poder de compra, crece la presión fiscal sobre los ingresos.

En quienes menos impacto tienen las modificaciones, especifican los economistas del Iaraf, es en los empleados que no se ven alcanzados en todo este año por el esquema de deducciones especiales incrementadas. Ese mecanismo fue creado con el objetivo de evitar que, por tener un salario un poco más alto que el piso para empezar a tributar, alguien perciba menos dinero en mano que otros empleados que, por el nivel de sus remuneraciones, quedan liberados de la carga fiscal. Desde este mes, el salario bruto más bajo alcanzado por Ganancias es de $700.875, una cifra que se corresponde con un sueldo de $581.726 neto de los aportes a la seguridad social. Y las mencionadas deducciones especiales (las deducciones son montos que se descuentan del ingreso antes de hacer el cálculo del impuesto) alcanzan, también desde este mes, a las remuneraciones de hasta $808.101.

Para un empleado que también tiene dos hijos declarados a su cargo, que empezó el año con un salario bruto mensual de $500.000 y lo termina con una remuneración total (sin aguinaldo) de $8.685.356 ($723.780, promedio mensual), la tasa efectiva de Ganancias será en todo 2023 de 12,7% del sueldo neto, en tanto que hubiera sido de 16,4% si no se hubieran dispuesto las modificaciones de este mes ni el incremento del piso para tributar que se concretó en mayo último.

En este caso, el efecto es algo más significativo que en el anterior. Eso se explica porque se trata de un asalariado para quien sí se aplicaron las deducciones especiales incrementadas ya explicadas, que se rigen por un esquema que se reajusta cada vez que se actualiza el piso para pagar el impuesto. Claro que, en caso de no haber habido inflación, el descuento hubiera sido mucho menor y sin necesidad de ninguna modificación en el esquema: de 8,2% del salario neto. Es decir, la medida reciente tampoco evita el incremento de la carga impositiva que se da en la práctica y que perjudica a los trabajadores.

Además de la suba del piso para tributar, de $506.230 a $700.875 (algo que rige solo para los ingresos de agosto a diciembre y no modifica los umbrales vigentes en los meses previos), se estableció un incremento de 35% del valor de los ingresos mínimos y máximos de cada uno de los escalones de la tabla que, en función de cuál es el ingreso imponible, determina qué alícuota se aplica.

Esta nueva tabla sí tiene vigencia desde el inicio de este año y, por tanto, los empleadores deben recalcular el impuesto correspondiente a los salarios de enero a julio, y reintegrar los montos descontados de más; es decir, deberá reintegrarse la diferencia entre lo efectivamente retenido y la cifra que surge de hacer el cálculo con la tabla actualizada. Esa devolución deberá concretarse, en partes, iguales, con los salarios de este mes y de septiembre.

Lo establecido por los decretos 414 y 415 y por la resolución 5402 de la AFIP no incluye el cambio en los valores ni de la llamada ganancia no imponible ni de la deducción especial, como explicó LA NACION días atrás. Esos dos conceptos definen qué montos que son parte de los ingresos de los trabajadores quedan liberados del impuesto. Por todo 2023 y según lo vigente desde enero, suman $2.619.762.

En el ejemplo explicado en el primer párrafo de esta nota se consideró una deducción total (un descuento al salario neto) de esos $2.619.762 más $424.713, cifra esta última que corresponde a la deducción por dos hijos. Los valores de lo que se descuenta de la base imponible por familiares a cargo o por determinados gastos (como alquileres o pagos al servicio doméstico, por ejemplo) tampoco tienen ahora ninguna actualización. El congelamiento de las cifras deducibles (es decir, que pueden restarse del ingreso) en un contexto inflacionario produce un alza de la presión impositiva.

Así como la actualización del menor salario alcanzado por Ganancias “se muestra eficaz para mantener a la mayoría de los trabajadores fuera del impuesto -concluye el papel de trabajo del Iaraf-, las otras medidas reducen poco el crecimiento de las alícuotas efectivas que sufrirán los trabajadores alcanzados por efectos de nominalidad [subas de salarios en términos de cantidad de pesos] y no por un crecimiento de sus ingresos reales”.

Otro de los ejemplos elaborados por el Iaraf refleja la situación de alguien que ya dejó de estar alcanzado por el impuesto, dadas las actualizaciones del piso imponible. El caso es el de un asalariado con un ingreso bruto en enero de $405.000 (un monto apenas superior al menor salario gravado en los primeros meses de 2023, de $404.062) y que también deduce dos hijos. Con una remuneración bruta promedio mensual en todo el año de $586.261,5, tiene un impuesto anual de $175.434 (ya no tributa ahora, pero sí lo hizo en algunas meses). El monto equivale al 2,8% del salario neto. En caso de no haberse dado los cambios que hubo, esta tasa efectiva del descuento hubiera sido bastante más alta: de 11%.

Un ejemplo con un salario más elevado, en tanto, supone un ingreso bruto promedio mensual de $1.158.047, con una remuneración en enero de $800.000. En este caso, también agregando deducciones por dos hijos a cargo, el impuesto por todo 2023 será de $2.726.433, cifra equivalente al 22,4% del ingreso neto de aportes. De no haberse dispuesto la suba de los valores de la tabla de alícuotas, el tributo se hubiera llevado el 23,4% del sueldo. Pero, si no hubiera habido cambios ni inflación este año, entonces la tasa efectiva de descuento hubiera sido de 18%, según detalla el informe del Iaraf.

- 1

Globant elogió el rumbo del Gobierno: “Si logramos que no sea un veranito, será difícil salir de esto”

2

2En medio de una situación asfixiante por la guerra, India le compra de emergencia gas a la Argentina

3

3A cuánto cotizó el dólar oficial y el dólar blue este miércoles 11 de marzo

4

4El más grande del mundo: Expoagro tuvo un remate de hacienda que duró 14 horas y quedará en la historia