Expectativas en los mercados por la decisión sobre la deuda, que se trasladó al plano de la política

No fue una semana fácil para los inversores, pero se la sorteó con cierto éxito. No obstante, sirvió para recordar que se está operando en un marco de alta sensibilidad, por lo que es importante que cada uno identifique el riesgo con el que se siente cómodo. La selectividad y la diversificación son conceptos que no se deben olvidar. La agenda de posibles eventos, como el del MSCI (índice de mercados emergentes) de la semana próxima, y las definiciones sobre el proceso de reestructuración de la deuda son claves.

Más demoras en la gestión por la deuda

Esta última semana representó un punto de inflexión para la reestructuración de deuda. Y no en el mejor de los sentidos. Buena fe en las negociaciones y una diferencia relativamente baja entre la propuesta "a enmendar" del Gobierno y los acreedores habían llevado a pensar que un cierre estaba cerca (en lo que era ya la cuarta prórroga del proceso). Pero no pasó.

A mitad de semana se conoció que las negociaciones se habían complicado. Si están realmente rotas o no, es algo que dependerá de lo que suceda en el corto plazo. El ministro de Economía, Martín Guzmán, quedó en una situación incómoda y la decisión ya es exclusivamente política. En lo financiero, la diferencia que existe es salvable y se coincide en que "ceder" no pone en juego la sostenibilidad (palabra clave en esta reestructuración). Si se tiene que poner un número, se habla de unos $6000/7000 millones. Incluso, hay decisiones que no comprometen necesariamente fondos hoy y que tienen que ver con cuestiones legales. Pero, otra vez, quizás el más incómodo sea Guzmán. El juego sigue abierto, pero en tiempo de descuento. Un nuevo pedido de prorroga ante la SEC, y más reuniones serían las mejores noticias de corto plazo.

Vencimientos en pesos, con una meta lograda

En días complicados para el Gobierno, el Tesoro logró sortear con éxito uno de los vencimientos más fuertes en pesos. Puntualmente, del Bopomo, del que, según se conocía, Pimco tenía una gran parte de la emisión. No fue esta vez a través de una canasta, pero sí de una combinación de reaperturas de letras y del TX21. Con una colocación de unos $135.000 millones, superior a lo que se había anunciado, se logró rollear gran parte de los vencimientos del mes. Un punto que permite minimizar la presión posible de emisión monetaria desde este lado.

Pero no se puede soslayar que hubo dos factores que influyeron en el resultado. El primero fue el comunicado que emitió unas horas antes Economía, que se entendió como una señal para dejar en claro que podría existir una vía de posible escape a deuda en dólares para inversores extranjeros. El segundo tiene que ver con el cortoplacismo de las colocaciones. Casi el 88% vencerá en los próximos tres meses y medio. La próxima licitación serán el 26 y el 29 de este mes. En julio, los vencimientos suman unos $190.000 millones aproximadamente (y el 70% está en manos privadas).

Qué pasó con los bonos y las acciones

A pesar de los ruidos varios que hubo en las últimas semanas y, en particular, del generado por el tema de la deuda, el mercado prefirió hacer la interpretación de lo sucedido como que está mal... pero no tan mal.

Los bonos reflejaron claramente una mayor volatilidad, pero no cerraron la semana con fuertes bajas. Por el contrario, muchos lograron mostrar una recuperación de punta a punta, aunque leve. Si se pensara que realmente lo sucedido implica el comienzo de una batalla ya en los tribunales de Estados Unidos, la presión sobre las cotizaciones habría sido mucho mayor. Ahora bien, nuevos rebotes necesitarán nueva información concreta. De hecho, la probabilidad de caídas es más alta que la de subas. Como referencia, las paridades promedio de los bonos de ley Nueva York se mantienen en la zona de 41,5%, y las de bonos de legislación local, en 39/39,5%.

Con mayor presión operaron las acciones. Fueron ruedas de movimientos bruscos, con un balance negativo para el Merval de 6%. No se descarta que el índice lateralice unas ruedas en torno a los 39.000/42.500 puntos. Tampoco evitó presión el dólar contado con liquidación: cerró la semana con una suba del 2%.

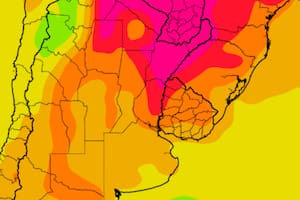

En el mundo, varios ruidos afectan a los mercados

Fue una semana intensa para los mercados externos y hubo un resultado favorable de punta a punta. No obstante, se cortó la tendencia de recuperación sostenida y firme que venía presentándose en los precios. La volatilidad volvió a saltar a la zona de 30/40%: un nivel bajo con respecto a marzo y alto en relación al promedio de años pasados. Pero nada que deba sorprender.

Esta vez las expectativas de una recuperación en V, que es además cada vez más cuestionada, no pudieron por sí solas con un combo de variables que "metieron" ruido en las cotizaciones. Hay que mencionar, entre esos factores, algunos indicadores económicos que no fueron tan favorables como se esperaban, temores a una segunda ola del Covid-19, nuevas tensiones en las relaciones comerciales de Estados Unidos con el mundo y ruidos políticos varios. En pocos meses más, Donald Trump pondrá en juego su reelección. Y ese es un tema que comienza a "colarse" en el mercado. Gallup apunta a que la aprobación del presidente es de 39%, considerada baja. De hecho, el promedio de encuestas da a favor de Biden (demócrata) , por 10 puntos de ventaja, cuando a fines de febrero y poco antes que la pandemia esa diferencia era de menos de 5 puntos.

1

1Ya tiene 25 bodegas: una provincia vive un fenómeno único con un vino que cada vez conoce más gente

2

2“Estado de insolvencia”: la Justicia decretó la quiebra de Bioceres SA, la empresa del agro envuelta en una intensa batalla judicial

- 3

Bettina Bulgheroni: “Argentina inició un proceso de transformación profunda que devolvió credibilidad en sus cimientos”

4

4De cuánto es el monto de la Tarjeta Alimentar en marzo de 2026