Emisión: el Gobierno tomó otros $140.000 millones del Banco Central y ya se consumió casi toda la asistencia permitida para el semestre

La inyección de pesos al mercado vuelve a tomar impulso pese a la disparada inflacionaria y la dolarización; es la tercera asistencia monetaria de la entidad en lo que va del año

- 5 minutos de lectura'

El Gobierno volvió a solicitarle el pasado jueves al Banco Central (BCRA) el envío de otros $140.000 millones para cubrir sus gastos, en medio de un déficit del sector público nacional que vuelve a acelerarse y de una inflación que, gracias a este tipo de estímulos, toma cada vez más vuelo.

Se trató de la tercera asistencia monetaria brindada por la entidad a cargo de Miguel Pesce al Tesoro Nacional en lo que va del año, la que llega apenas 14 días después de los $100.000 millones también girados en concepto de Adelantos Transitorios (AT) y un mes y medio después de los $130.000 millones que ya le demandara el 17 de marzo pasado, cuando la administración Fernández volvió a recurrir a la monetización de su déficit por esta vía tras apenas ocho meses de abstinencia.

Pero tuvo una característica particular: “Unos $100.200 millones parecen haber sido destinado a la compra de divisas”, observó el economista Leonardo Chialva, de Delphos Investment.

La progresión, que muestra ya envíos por $370.000 millones (0,2% del PBI) en lo que va del año, habla de un inquietante nuevo proceso de deterioro de las cuentas públicas. Esto queda a la vista porque, con el giro, ya consumió el 99% del cupo de financiamiento de este tipo permitido para todo el segundo trimestre (y, por ende, para el semestre) en el acuerdo suscripto con el FMI.

“Con esta transferencia, la asistencia monetaria directa del BCRA resulta ahora apenas $2800 millones menor a la meta prevista para todo el primer semestre en la última revisión del acuerdo. Es decir, si las metas de emisión no son modificadas, el Tesoro no podría hacer uso de nuevos AT en junio, un mes con altas necesidades de liquidez por cuestiones estacionales”, apuntó Chialva.

“El adelanto del 4 de mayo de $140.000 millones eleva el acumulado en el año hasta los $370.000 millones cuando la meta para el segundo trimestre es de $373.000 millones. Muy ajustado”, coincidió en observar Salvador Vitelli, economista de Romano Group.

La nueva estimación de recaudación por retenciones a las exportaciones de las principales cadenas agro se reduce a un tercio de lo recaudado en 2022

— BCR Mercados (@BCRmercados) May 10, 2023

➡ https://t.co/oUGLGauOkI pic.twitter.com/IvxdpijXGx

El requerimiento está sin dudas vinculado con el impacto que la sequía tuvo en el desempeño recaudador de los tributos asociados al comercio exterior. Esto hace que los ingresos, desde hace unos meses, ni siquiera sigan el ritmo de la inflación, lo que muestra que caen en términos reales. A su vez los esfuerzos oficiales para tratar de acomodar el gasto a este nivel de ingresos resultaron insuficientes, por lo que el déficit volvió a crecer.

El problema es que la sostenida emisión, en el actual contexto de inflación al alza y marcado repudio al peso, es lo que impulsa las malas expectativas respecto al explosivo encarecimiento del costo de vida y una posible mayor depreciación de la moneda local.

Esto es porque el BCRA, consciente del impacto que la liberación descontrolada de pesos tiene en la economía, se esfuerza por tratar de esterilizar (retirar del mercado) buena parte de lo emitido. Claro que, de ese modo, no hace más que incrementar su deuda remunerada (y cada vez con mayor tasa), en un contexto en el que no deja de perder reservas (están en terreno negativo si se las mide en términos netos y en el menor nivel de los últimos siete años si se toma el total compuesto de todo tipo de préstamos) y de dañar su patrimonio.

Ocurre que la entidad no sólo manda imprimir (”maquinita”) o coloca en el mercado pesos mediante este tipo de transferencias, sino que también lo hace cuando paga los intereses de su deuda (fueron $2,8 billones los liberados por esta vía en el primer cuatrimestre del año), cuando compra reservas (vía por la que retiró unos $450.000 millones dados los más de US$3200 millones de sus reservas que lleva perdidos, pero que debería pasar a ser expansiva en los próximos meses dado que ya no tiene mucho para vender), cuando emite de más para hacer esas mismas compras más caro por imposición del dólar soja o PIE III (unos $140.000 millones más) y cuando rescata bonos del mercado para tratar de sostener sus cotizaciones.

“Nosotros calculamos que, por compra de bonos (T2X3 especialmente) en distintos mercados, el BCRA habría asistido indirectamente al sector público por alrededor de $0,8 billones en lo que va del año. Por eso, el total la asistencia financiera habría rondado $1,2 billones (cerca de 0,6% del PBI) hasta ahora”, explican desde Delphos Investment.

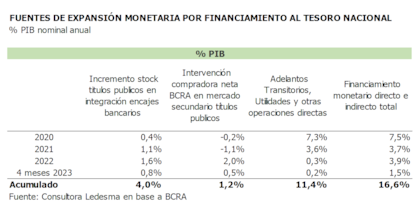

“¿Ustedes preguntan por qué tenemos estos niveles de inflación y pasivos remunerados? Acá hay buena parte de la explicación, por el lado de la oferta. Y ahí no está considerada la emisión excedente (por TC diferencial) de los PIE”, explicó en Twitter el economista Gabriel Caamaño, del Estudio Ledesma, posteando un cuadro (ver arriba) que muestra que el financiamiento monetario en tiempos de Alberto Fernández llegó a un monto equivalente a 16,6 puntos del PBI.

Son números que explican mucho sobre la desconfianza existente hacia el peso y la velocidad que va tomando la inercia inflacionaria.

Otras noticias de Comunidad de Negocios

- 1

Impuestos: el gobierno de Santa Fe expresó una fuerte preocupación por la presión tributaria nacional sobre el agro

2

2De compras: Molinos Agro pagó US$26 millones por 200 hectáreas a una firma canadiense que había anunciado una desinversión en el país

3

3Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este lunes 30 de diciembre

4

4Plazo fijo: cuál es la tasa de interés banco por banco este lunes 30 de diciembre