El seguro, entre la mayor intervención estatal y el desafío de crecer

Luego de que el Gobierno dispuso inversiones obligatorias, se esperan medidas para dar impulso al sector

La actividad que tiene al riesgo como su razón de ser –dada su misión de compensar las pérdidas económicas que ciertos acontecimientos provocan– se mueve por estos días en un escenario con novedades y con razones para la incertidumbre. Incertidumbre tanto por la expectativa respecto de la forma en que el Gobierno ejercerá su intervención, tras haber fijado la exigencia de invertir parte de las reservas en determinados instrumentos, como también por una serie de medidas prometidas, tendientes a elevar la participación de los seguros en la economía, de las que aún no se conoce ni el cómo ni el cuándo.

Convocados por la presidenta Cristina Kirchner, los empresarios del sector asistieron dos semanas atrás al acto en Casa de Gobierno en el que se presentó oficialmente el Plan Nacional Estratégico del Seguro (Planes), que se propone que la producción de pólizas, hoy del 2,7% del PBI, llegue al 5% en 2020. Los discursos de esa tarde, sin embargo, no revelaron ninguna medida para tal objetivo –como incentivos fiscales para el asegurado o más coberturas obligatorias–, sino que se centraron en anunciar tan sólo una nueva exigencia.

Es así como al 30 de junio del año próximo las aseguradoras de bienes patrimoniales deberán tener entre el 10 y el 20% de sus inversiones financieras en instrumentos dirigidos a "financiar proyectos productivos o de infraestructura a mediano y largo plazo", según reza el nuevo inciso k del reglamento de la actividad. Leído por algunos operadores del mercado, todo se traduciría en financiar a empresas u obras públicas, al ritmo de las necesidades impuestas por restricciones fiscales. Para las compañías de vida y retiro los límites son del 12 al 30% y para las de riesgos del trabajo –que tienen obligaciones a pagar de menor plazo–, del 5 al 20 por ciento.

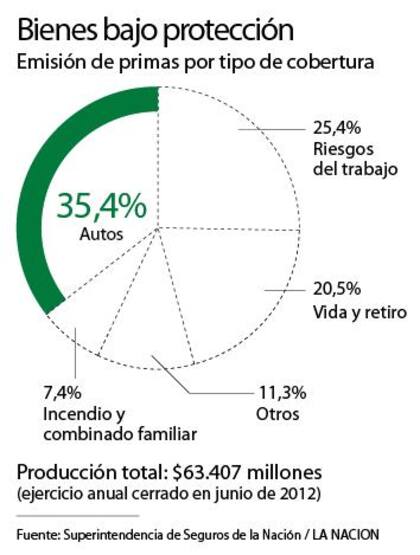

En el mercado están activas 163 aseguradoras que, según el balance anual cerrado el 30 de junio pasado, vendieron pólizas por $ 63.407 millones. Algo más de un tercio corresponde a seguros de automóviles y un cuarto, a riesgos laborales. Son dos rubros con coberturas obligatorias, una condición que se dispondría, por ejemplo, para el riesgo agrícola en cultivos de cereales.

Las inversiones financieras son parte del activo con el que obligatoriamente deben respaldarse los pasivos –deudas con asegurados o con el reaseguro– y eso hace que las colocaciones de dinero deban cuidar ese objetivo, además de permitir los mejores rendimientos posibles en beneficio de los asegurados para los contratos que incluyen ahorro, como vida y retiro. Además de las inversiones, para medir la capacidad de cobertura de cada compañía se permite computar el valor de inmuebles propios, y éste es un punto en el que hay novedades: mientras que antes el 60% de los compromisos podía respaldarse con esos bienes, el porcentaje se redujo al 30%, con dos años de plazo para la adecuación.

Al cierre del balance, las inversiones sumaban $ 67.800 millones. De ello resulta que al menos unos $ 6700 millones deberán colocarse según la nueva disposición, que tiene un plazo de cumplimiento parcial: en marzo, se debe tener al menos el 5% de la inversión encuadrada en el inciso k.

En la cartera actual, el 41,1% está en títulos públicos, el 25,6% en plazos fijos y otro 15,3% en fondos comunes de inversión; el resto, en acciones, fideicomisos y otras alternativas del mercado. "La actividad financia desde siempre a la producción", afirmó un directivo, que coincidió con colegas en que no está claro cómo actuará el comité –integrado entre otros funcionarios por los secretarios de Política Económica y de Comercio Interior, Axel Kicillof y Guillermo Moreno– que dispondrá qué opciones serán elegibles.

Por ahora, se sabe que sí se consideran las obligaciones negociables de YPF (en estos días rige un período para suscribir una emisión), que tiene permiso para endeudarse en US$ 3000 millones. Según datos del Ministerio de Economía, de la colocación hecha en octubre por un total equivalente a US$ 423 millones, las aseguradoras compraron US$ 116 millones. Son obligaciones en pesos, con su valor atado al del dólar mayorista y con un interés de 5 o 6,25% anual.

"Para evaluar los efectos de la medida habría que ver qué instrumentos surgen y cómo responden a los objetivos asignados a los activos" de las aseguradoras, sostiene Lionel Moure, socio de la firma Deloitte, quien cree que para el crecimiento de la producción del sector hay tres claves: un cambio de conducta derivado de una mayor conciencia aseguradora, las coberturas obligatorias y los incentivos fiscales. Sobre este punto, la asociación de compañías de vida y retiro, Avira, impulsa la adecuación del tope de aportes a esos seguros deducibles del impuesto a las ganancias, para llevar la cifra anual a $ 7030 y hacerla válida tanto para vida como para retiro.

Alejandro Pavlov, analista senior del sector seguros en la calificadora de riesgos Moody’s, agrega que es necesaria la confianza en la moneda de los contratos, sumada a una supervisión continua en el tiempo. Apenas conocida la norma sobre inversiones –que elimina la exigencia de comprar papeles respaldados por una calificación–, en Moody’s la evaluaron como negativa. Como contrapartida, Pavlov valoró la reforma de la ley de riesgos del trabajo, una noticia celebrada en el sector, porque se entiende que reducirá la elevada litigiosidad.

- 67.800

Millones de pesos

Son las inversiones del sector, el 41% está en títulos públicos. - 163

Compañías

El mercado, atomizado, está liderado por La Caja, con 6% de la producción. El 50% está en manos de 16 aseguradoras. - 32,3%

Mayor producción

El sector tuvo, en el último año, un crecimiento algo mayor a la inflación.

- 2331

Millones de pesos

Fue la pérdida operativa del último año. En cambio, hubo $ 7885 millones de ganancia financiera.

Otras noticias de Intervención estatal

Más leídas de Economía

Patentes e inmobiliario. Cómo es la suba que se viene en los impuestos a casas, autos y campos en la provincia en 2025

Tensión en el Mercosur. La devaluación en Brasil puede complicar las exportaciones argentinas

Adiós AFIP, llega ARCA. Respuestas a las 10 preguntas más frecuentes sobre el cambio en el organismo recaudador

Plazo fijo. Cuál es la tasa de interés banco por banco este jueves 28 de noviembre