El sector automotor, el que más sufriría con un alza de tasas en EE.UU.

Pocas partes de la economía de Estados Unidos ilustran con mayor nitidez que la industria automotriz los beneficios y los riesgos de la política de la Reserva Federal de mantener las tasas de interés en cerca de cero, y pocas están tan expuestas a los coletazos si el banco central estadounidense decide poner fin a casi una década de crédito sumamente barato.

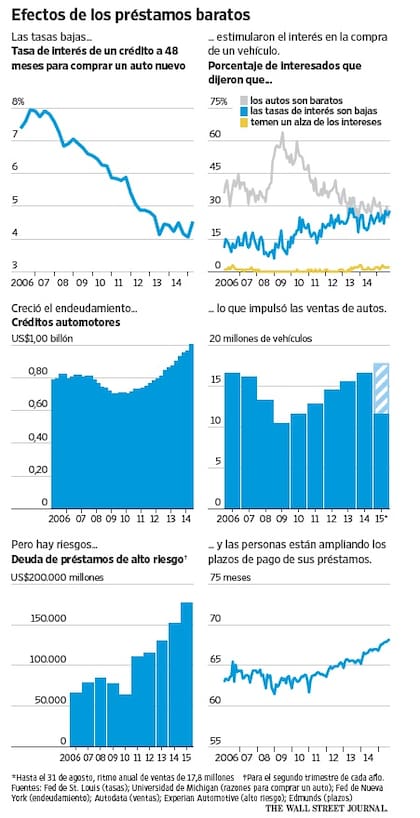

En el segundo trimestre, por primera vez en la historia, los préstamos automotores en manos de las familias de EE.UU. superaron US$1 billón. Las compras de vehículos han reanimado a un sector que quedó en las cenizas después de la crisis financiera que se prolongó de 2007 a 2009.

La Fed comienza hoy un encuentro de dos días para determinar si la mayor economía del mundo es lo suficientemente vigorosa para avanzar sin el apoyo de las tasas ultrabajas orquestadas por el banco central. La decisión será anunciada el jueves.

Las tasas de interés mínimas, combinadas con un combustible más barato y la demanda reprimida de las personas que no habían cambiado de vehículo, revivieron la pasión de los estadounidenses por los automóviles. Las ventas de autos y camionetas se encaminan a exceder este año los 17 millones de unidades por primera desde 2001.

Lo que suceda a partir de ahora en el sector depende en buena medida en la magnitud de las alzas de tasas. Si la Fed sube los intereses en forma moderada, las señales de exceso, como la proliferación de préstamos a personas con menor capacidad de pago, conocidos como subprime, ello perjudicaría a deudores y acreedores. Si la Fed interviene en forma enérgica, las ventas podrían desplomarse.

Aunque la economía estadounidense continúa su fortalecimiento, la Fed sigue con preocupación los acontecimientos internacionales, como la apreciación del dólar y la desaceleración de China.

En Detroit, la capital automotriz de EE.UU., el renacer del sector ha ayudado a reducir el desempleo de 16% en 2009 a 5,8% en julio de este año. El mercado de vivienda ha revivido y los fabricantes pagan a sus empleados por hora bonificaciones por reparto de utilidades que pueden llegar a US$9.000 al año.

"Es un auge", dice Ellen Hugues- Cromwick, profesora de Economía de la Universidad de Michigan en Ann Arbor y ex economista jefe de Ford Motor Co. "Si uno viene acá y lo compara con lo ocurrido a fines de los 90, es exactamente igual".

En los últimos cinco años y medio cerrados en junio, General Motors acumuló ganancias superiores a los US$25.000 millones. Chrysler, que ahora es parte de Fiat Chrysler Automobiles NV, ha registrado 65 meses consecutivos de aumentos en sus ventas después de haber estado al borde del colapso en 2009.

Dan Amman, director gerente de GM, manifestó el martes que las automotrices y los compradores de autos se han beneficiado de las bajas tasas de interés, pero que había llegado "la hora de un incremento". Un alza de tasas, agregó, constituye "un voto de confianza en la economía" y no representa un obstáculo significativo para los clientes.

El desempleo en EE.UU. ha descendido a 5,1%, cerca de su promedio de largo plazo, un signo que sugiere que la economía está preparada para iniciar un proceso de normalización de los intereses. La inflación, no obstante, sigue por debajo de la meta de 2% del banco central, un motivo para no modificar las tasas.

La decisión divide a la Fed, lo que ha hecho que numerosos economistas proyecten que no habrá un aumento de tasas en esta reunión. Las autoridades del banco central han dejado en claro que los incrementos serán paulatinos para acomodar las persistentes vulnerabilidades de la economía estadounidense.

Las automotrices creen que los riesgos son moderados siempre y cuando la Fed cumpla su promesa de subir las tasas de manera gradual. "No recuerdo haber tenido una reunión en la que hayamos dicho, ¿qué haremos si las tasas de interés suben un cuarto de punto o medio punto porcentual, o incluso 1%, durante los próximos 12 meses?", señala Jerry Seiner, presidente de la junta directiva de una cadena de concesionarios en Utah que vende Chevrolet, Nissan, Kia y otras marcas. Las ventas crecieron más de 15% interanual en agosto.

Mientras mayor sea el alza mayor es la amenaza. Un aumento acumulado en las tasas de los créditos de autos de 3% a 6% reduciría el poder adquisitivo de los consumidores en US$2.500; un salto a 10% lo haría en US$5.250, calcula la consultora Alix Partners LLP.

"¿Se derrumbará la industria, como antes? No", dice Mark Wakefield, director gerente de esa firma, pero "será negativo".

Joseph y Christina Funk, de Kenosha, Wisconsin, compraron la semana pasada un Jeep Cherokee modelo 2015, su primer vehículo nuevo en más de 20 años, seducidos por cero intereses. "Si no hubiésemos visto 0%, ni siquiera lo habríamos considerado", confiesa Joseph, un técnico de 50 años que repara aires acondicionados y sistemas de refri-geración en oficinas.

Es lo que pretendía la Fed. Cuando la economía está en aprietos, los bajos intereses ayudan a las personas y a las empresas a aumentar sus gastos, lo que estimula el crecimiento y reduce el desempleo.

Doug Moreland, de 67 años y dueño de concesionarias en Colorado, Arizona y Nevada, cuenta que durante la crisis financiera, en septiembre de 2008, las ventas en dos de sus locales en Arizona, por ejemplo, cayeron de 500 a menos de 100 vehículos al mes. Pero los bajos intereses redujeron los costos e incentivaron la demanda. Moreland estima que las ventas en todas sus agencias, con marcas como Chrysler, Dodge y Jeep, han crecido cerca de 10% este año frente a 2014.

Un 28% de personas entrevistadas por la Universidad de Michigan a inicios de septiembre opinó que era un buen momento para comprar un auto debido a las bajas tasas, una proporción que ha crecido en forma constante desde 2008. "Las tasas de interés son un factor importante cuando se compra un vehículo", dice Richard Curtin, quien elabora la encuesta.

El crédito barato también acarrea riesgos. En los últimos años, los criterios para otorgar préstamos se han relajado. Según datos del Banco de la Reserva Federal de Nueva York, sólo 3,3% de las personas que solicitaron un crédito para auto fueron rechazadas, una descenso frente a 10,3% en 2013.

Los préstamos a las familias con un historial de crédito deficiente, conocidos como subprime, representan cerca de un quinto de la deuda automotriz, estima la consultora Experian Automotive.

Los reguladores observan con atención. "Nos preocupa que los deudores subprime estén obteniendo crédito que no pueden pagar", aseveró Steven Antonakes, subdirector de la Oficina para la Protección Financiera del Consumidor de EE.UU. en un discurso pronunciado en marzo.

Christina Rogers contribuyó a este artículo.

Otras noticias de Actividad económica

1

1Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

2

2Se vende mañana: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este sábado 21 de diciembre

4

4Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos