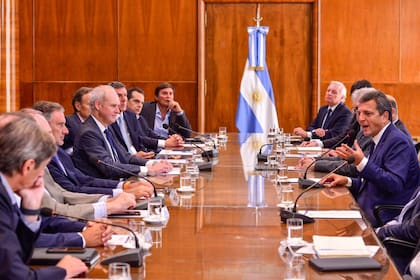

El pacto entre Massa y los bancos: un matrimonio por conveniencia

Hubo cambio de último momento que terminó destrabando la operación anunciada hoy

3 minutos de lectura'

3 minutos de lectura'

El acuerdo para intentar llevar adelante una reprogramación “prolija” de los pagos de la deuda en pesos más inmediatos –sellado por los bancos y el ministro Sergio Massa– no es más que un simple “matrimonio por conveniencia”.

Para el Gobierno era clave despejar la cargada agenda de vencimientos –que imprudentemente había armado– y que le tocaba enfrentar hasta mitad de año para no exponerse al riesgo de no poder refinanciar ese pasivo. Era una tensión que, de mínima, estresaría aún más al mercado cambiario local, y lo hubiera obligado a apelar por vía directa a “la maquinita” del Banco Central (por vía indirecta nunca dejó de usarla) para cubrir su déficit. Es algo que no estaba dispuesto a hacer, porque sabe que haría explotar el acuerdo con el FMI, es decir, el único “ancla” de expectativas que queda, como admiten en el Ministerio de Economía.

Para los bancos, es la chance de encapsular la posibilidad latente de enfrentar sorpresas desagradables con las inversiones en bonos públicos, que son las que más espacio ganaron en su activo en el último año –se incrementaron en un 90%– en medio de las turbulencias que siempre acompañan a las campañas electorales. Y además de dejar bloqueada la posibilidad de que una nueva administración se vea tentada a reestructurar compulsivamente esa deuda (como algunos de sus referentes llegaron a deslizar), en pos de ganar espacio para hacer el ajuste que las cuentas públicas inevitablemente necesitan.

Es en este sentido es que, en homenaje a Borges, podría decirse que a las partes no las unió el amor sino el espanto. Pero no fue fácil.

Con la mira en las calificadoras

El acuerdo se destrabó cuando Economía aceptó incluir que la segunda canasta de bonos que ofrece para el canje estuviera constituía en un 40% por un bono Dual por vencer en poco menos de un año (a fin de febrero 2024), algo a lo que se venía resistiendo. Son los bonos que prometen al tenedor el mejor resultado entre inflación y el dólar, una cobertura sin dudas tentadora.

Entonces, las entidades hicieron notar que si convocaban a canjear un bono Dual TDJ23 –que vence el 30/06– tenían que ofrecer a cambio algún instrumento similar. “De lo contrario, se exponen a enfrentar un nuevo castigo de las calificadoras de riesgo”, les recordó un banquero en alusión a lo ya ocurrido a fin de 2022 y comienzos del presente.

Se refería a decisiones adoptadas por la agencia S&P, una evaluadora para quien la deuda argentina en pesos es más riesgosa que la que tiene emitida en dólares y que en enero sorprendió al mercado al declararla en “default selectivo” tras el anterior canje realizado por el Gobierno.

1

1Corrientes lanza un plan de desendeudamiento por más de $130.000 millones para familias y empresas

2

2En medio de una situación asfixiante por la guerra, India le compra de emergencia gas a la Argentina

3

3Fin de una época: la Argentina selló la paz con los fondos buitre que tenían deuda en default de 2001

4

4Negocio: un empresario se asoció con un fabricante chino y arma equipos a la mitad del precio del mercado