El mercado parece listo para un alza de tasas de la Fed

Los mercados de bonos y acciones parecen listos para absorber la próxima alza de tasas de interés de la Reserva Federal de Estados Unidos en forma ordenada, dicen gestores de fondos, lo que refleja los cambios tanto de la economía estadounidense como de los portafolios de los inversionistas que han tenido lugar desde que el banco central estadounidense elevara las tasas de interés en diciembre.

Los temores de que se produzca una nueva ronda de sacudidas en los mercados reaparecieron la semana pasada, luego de que la Fed advirtiera en forma reiterada que los inversionistas subestimaban las probabilidades de un incremento de su tasa de interés de referencia en la reunión fijada para el 14 y 15 de junio. El miércoles, el rendimiento del bono del Tesoro estadounidense a 10 años registró su mayor aumento en una sesión en lo que va del año tras la divulgación de las minutas del banco central que in-dicaban que el organismo está dispuesto a elevar las tasas de corto plazo si el crecimiento de la economía se sigue afirmando. Los rendimientos suben cuando los precios de los bonos bajan.

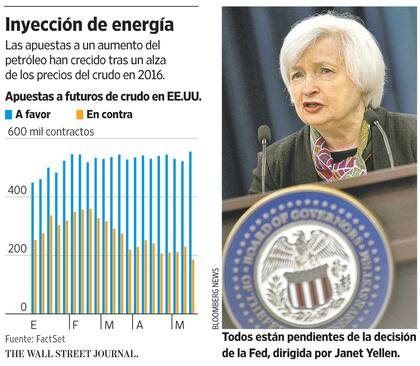

No obstante, numerosos gestores de fondos dudan que el ajuste sea turbulento. Una razón es que la reciente caída del dólar y el alza del precio del petróleo son tendencias reconfortantes para los inversionistas.

Después de un aumento significativo en los dos últimos años, el WSJ Dollar Index, que mide el desempeño de la moneda esta-dounidense frente a una canasta de divisas, acumula un descenso de 2,9% en 2016, lo que alivia la presión sobre las ganancias de las multinacionales estadounidenses y sobre las finanzas de muchas economías emergentes que se han endeudado en dólares. El petróleo anota un repunte de 82% desde su mínimo de este año ante las interrupciones de suministro. Esto, a su vez, ha ayudado a los productores estadounidenses de energía de esquisto y limitado la onda expansiva del colapso del crudo.

Una ola de ventas de acciones y bonos durante las primeras seis semanas del año se explica en buena parte por los temores a que la economía estadounidense estuviera camino hacia una recesión. No obstante, varios indicadores recientes, que abarcan desde la producción industrial y las ventas de viviendas hasta la inflación, muestran un mayor dinamismo. Los salarios han repuntado después de un largo período de estancamiento, pero los precios al consumidor parecen contenidos, lo que le da a la Fed margen de maniobra para elevar las tasas en forma paulatina.

Estos factores, junto con los descensos de los precios de las acciones y los bonos estadounidenses en el último mes, implican que el mercado está en condiciones de absorber un alza de tasas telegrafiada, dicen muchos inversionistas. La mayoría de los analistas coincide en que el banco central estadounidense no está dispuesto a realizar aumentos de tasas sin aviso previo.

"Hay mucho dinero a nivel global en busca de unos pocos activos de calidad", dijo Mark MacQueen, cofundador y gestor de portafolio de Sage Advisory Services Ltd., que administra activos por US$12.000 millones. MacQueen añadió que un aumento de un cuarto de punto en la tasa de fondos federales, como se conoce la tasa de referencia de la Fed, no cambiará la situación y que incluso podría comprar bonos del Tesoro estadounidense después de ello.

Las preocupaciones en torno a un retroceso del mercado bursátil después de aumentos de tasas a menudo hacen hincapié en la debilidad de los resultados de las empresas y las altas valuaciones. Algunos analistas, no obstante, observan signos de un panorama más promisorio en la recuperación de las empresas de energía este año.

Los resultados del primer trimestre de las empresas de EE.UU. dejaron bastante que desear. Eso sin embargo "podría haber mar-cado el momento más bajo", dijo Ben Mandel, estratega global de J.P. Morgan Asset Management, quien opina que las acciones estadounidenses podrían cerrar el año con alzas de entre 4% y 7%. El índice S&P 500 acumula un avance de 0,4% en 2016.

Los inversionistas tampoco parecen muy preocupados sobre grandes caídas en los precios de los bonos del Tesoro estadounidense. Los bancos centrales de Europa y Japón han llevado sus tasas de referencia a territorio negativo en su empeño por estimular el crecimiento, aumentando el atractivo de la deuda soberana estadounidense para los inversionistas de otros países. Se espera que la demanda de estos inversionistas mantenga estables los precios de los bonos a largo plazo, incluso si otros venden deuda de corto plazo, que es más susceptible a las decisiones de la Fed.

Otro síntoma de un mejor ánimo del mercado desde enero, es que las ventas de bonos de empresas, incluso de las más endeudadas y riesgosas, han repuntado en los últimos meses.

No todos los inversionistas están convencidos de que un alza de tasas en EE.UU. no tendrá grandes repercusiones en los mercados. Pese a los datos positivos de las últimas semanas, la economía de EE.UU. apenas se expandió 0,5% en el primer trimestre y persisten las dudas en torno a China, donde una nueva desaceleración puede reducir la demanda de materias primas. Eso podría disminuir los precios y reanudar la presión sobre las compañías energéticas y mineras.

1

1 2

2Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado

4

4Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos