El líder de Bayer se juega mucho con Monsanto

FRÁNCFORT—La oferta de US$62.000 millones de Bayer AG por Monsanto Co., que sería la mayor adquisición en la historia corporativa alemana, también es una jugada de poder arriesgada por parte del presidente ejecutivo, Werner Baumann, después de un ascenso de 28 años en la empresa.

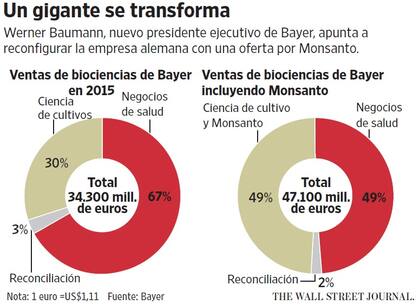

Menos de dos semanas después de asumir el máximo cargo en Bayer, el 1 de mayo, Baumann sorprendió a los inversionistas al lanzar la oferta por el gigante de agroquímicos estadounidense. El acuerdo crearía la mayor compañía de semillas y pesticidas del mundo.

Baumann, de 53 años, comenzó su carrera en el departamento de finanzas de Bayer, asumió como director financiero y recientemente se desempeñó como jefe de estrategia. Sus colegas lo describen como meticuloso y determinado cuando se decide por un curso de acción.

Su gestión ha sido, y podría ser, definida por el acuerdo."Las últimas seis a siete semanas han sido realmente dominadas por Monsanto", reconoció Baumann en una entrevista. El ejecutivo ha ido de ciudad en ciudad y reunión en reunión para convencer a los inversionistas y a un público escéptico de los beneficios de la operación.

La oferta de Bayer transformaría a la empresa de 150 años que inventó la Aspirina en la década de 1890 y que recientemente se ha concentrado en expandir su división de salud.

Hay mucho en juego para Baumann, quien pasa apuros para persuadir a los inversionistas luego de que Monsanto rechazó públicamente la oferta de Bayer a finales del mes pasado. Desde entonces, ha reiterado la oferta de US$122 por acción y señalado que planea continuar negociando con Monsanto en privado.

"Hay una serie de inversionistas a los que les habría gustado que fortaleciéramos más nuestro negocio de salud, particularmente el farmacéutico", manifestó Baumann. No obstante, reforzar la división agroquímica de Bayer con Monsanto ahora "es la propuesta más atractiva para la compañía y los accionistas". El sector farmacéutico no tenía blancos de atractivo similar, aseveró.

Además, el retiro británico de la Unión Europea, un fenónemo conocido como brexit, podría encarecer el acuerdo ante la caída del euro y el alza del dólar.

Inversionistas y analistas han indicado que los negocios de cultivos de las dos empresas son complementarios debido a que Bayer es un líder en químicos para cultivos y Monsanto en semillas. De todos modos, algunos no están convencidos de que la unión genere valor para los accionistas de Bayer y temen que aumente el ya elevado endeudamiento de la empresa.

La deuda neta de Bayer alcanzó 17.450 millones de euros (US$19.710 millones) el año pasado, más del doble de su nivel de 7.000 millones de euros de 2011.

"Nos preocupa que la compañía combinada quede con un balance altamente apalancado, mientras que siempre existe el riesgo de que la gerencia de Bayer deje de atender como se debe el negocio farmacéutico conforme dedica su tiempo a lidiar con el proceso de integración de Monsanto", dijo Greg Herbert, gestor de fondos de Jupiter Asset Management Ltd., un inversionista en Bayer.

El precio de la acción de Bayer cayó cerca de 15% después de que se conocieron los primeros informes del acuerdo el mes pasado, pero ha repuntado ligeramente desde entonces.

Baumann consideró por primera vez la compra de Monsanto el año pasado, cuando se desempeñaba como jefe de estrategia y luego de que fracasara la oferta de US$46.000 millones de la empresa estadounidense por la suiza Syngenta AG, según dos fuentes al tanto de las deliberaciones internas.

El entonces presidente ejecutivo de Bayer, Marijn Dekkers, se opuso vehementemente a la idea, dijo una de estas fuentes. Dekkers, quien no quiso ser entrevistado para este artículo, fue el primer ejecutivo externo en ser nombrado al frente de Bayer. Él transformó a la compañía para centrarla en los llamados negocios de ciencias de la vida durante su gestión de seis años, presidiendo sobre el lanzamiento de nuevos medicamentos exitosos, la adquisición del negocio de fármacos sin receta de la estadounidense Merck & Co. por US$14.200 millones y la escisión de la división de plásticos especializados de Bayer, Covestro AG, por US$10.000 millones.

Baumann ha rechazado los frecuentes comentarios que afirman que su estrategia diverge de la de Dekkers, con quien pasó seis años en la junta directiva. "La compañía ha sido gestionada en una tradición de sostenibilidad y liderazgo por una buena cantidad de décadas", dijo Baumann. "En ese aspecto, estoy siguiendo lo que Marijn hizo durante su gestión".

Baumann agregó que Bayer tuvo que actuar rápidamente para evitar quedarse al margen de una ola de consolidación en la industria agroquímica. Sus rivales en el sector de desarrollo de semillas, Syngenta, Dow Chemical Co. y DuPont Co., han firmado acuerdos recientemente. "Como uno de los principales actores de la industria, siempre ha sido claro que necesitamos asumir una posición", aseveró.

Los colegas de Baumann afirman que es reflexivo pero decisivo."Si él dice ‘sí’, es un sí. Si él dice ‘no’, es un ‘no’", señala Christine Bortenlänger, miembro de la junta de Deutsches Aktieninstitut, una organización que representa los intereses de las empresas alemanas en bolsa y que Baumann preside. Bortenlänger añade que Baumann es más "juvenil" que otros "altos gerentes chapados a la antigua".

Él es "un poco como el estudioso del colegio", dice una fuente cercana. "Incluso cuando no tiene un papel —en una confe-rencia de prensa o en una asamblea anual de accionistas—, se presenta con al menos dos carpetas llenas de hojas de cálculo de Excel, todas marcadas con colores y señaladas", agrega.

Baumann dijo que "puedo ver el panorama general, pero me gusta estar involucrado".

Un ex empleado que trabajó de cerca con Baumann cuenta que es "muy determinado y ambicioso" y tiene "altos estándares para sí mismo y otros". El ex colega indicó que su estilo funcionó muy bien cuando dirigió la escisión de Covestro.

The Wall Street Journal 1

1 2

2Se vende mañana: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este sábado 21 de diciembre