El Gobierno superó cómodo otro test de deuda, aunque con fuerte apoyo de los entes públicos

Consiguió del mercado $1,13 billones, con lo que afrontará los pagos inmediatos y sumará caja por $193.000 millones; la mitad fueron colocaciones intra Estado

- 4 minutos de lectura'

El Gobierno logró superar la prueba de mercado, en relación a su capacidad para refinanciar deuda y captar algunos fondos extras para cubrir su elevado déficit, más exigente en casi un año al captar hoy $1,16 billones entre distintos tipos de inversores, mediante la emisión de ocho bonos de deuda en pesos, seis de los cuales ajustarán su capital por la inflación que se registre.

Es un monto que le permite al Tesoro cubrir los $965.792 millones comprometidos en vencimientos de deuda que le quedaban en lo que resta del mes.

Y que además le aporta unos $193.000 millones extras para afrontar gastos, algo nada desdeñable en medio del nerviosismo y la volatilidad que ganó a los mercados en los últimos días. De este modo, ya tomó en el año unos $740.000 millones, que se suman desde ya a la deuda pública.

La operación, a la vez, aumentó la exposición de la deuda en moneda local a indexadores que el Gobierno no logra controlar (la inflación, especialmente) o se le están escapando, como el dólar (variable que hoy dejó subir a un ritmo proyectado del 9,6% mensualizado), lo que no sólo hace que ese pasivo crezca a mayor velocidad sino que deja prácticamente bloqueada la posibilidad de licuarlo.

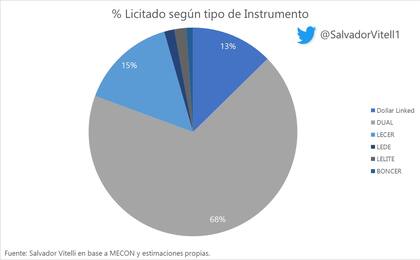

De hecho, según los datos divulgados, el 68% de los títulos adjudicados estuvo compuesto “por instrumentos en moneda dual, el 16% indexados por CER, el 13% por instrumentos ajustados al tipo de cambio oficial”, con lo que sólo el 3% restante se emitió a tasa fija.

Hemos recibido ofertas por un VNO total de $1,5 billones y decidimos aceptar financiamiento por un VNO de $1,15 billones, que representa un valor efectivo de $1,16 billones logrando renovar todo el vencimiento y, además, financiamiento neto por más de 193.000 millones de pesos.

— Eduardo Setti (@EduardoSettiOk) April 26, 2023

“Hemos recibido ofertas por un total nominal de $1,5 billones y decidimos aceptar financiamiento por $1,15 billones, que representa un valor efectivo de $1,16 billones, logrando renovar todo el vencimiento y financiamiento neto por más de $193.000 millones. Queremos agradecer el enorme esfuerzo de bancos, ALyC, Fondos Comunes de Inversión y compañías de seguros, que en este difícil contexto realizaron semejante muestra de confianza”, valoró en un mensaje público el secretario de Finanzas, Eduardo Setti.

El logro del objetivo principal llegó gracias a un reemplazo de inversores privados por otros cautivos del sector público (los primeros tenían el 90% de los títulos que vencían y se adjudicaron apenas el 50,2% de lo nuevo).

Pero además se produce luego de que el Gobierno validara la octava suba consecutiva de tasas para las Letras del Tesoro a Descuento (Ledes), uno de los pocos instrumentos a tasa fija que colocó hoy, toda vez que pagó una tasa nominal anual del 95,86% por un papel por el que había pagado un interés del 95,08% hace una semana y 93,18% hace un mes.

Eso implica validar “un rendimiento efectivo anual del 135,5%!!!”, hizo notar el economista Gabriel Camaño, de Estudio Ledesma.

En la subasta del día, Economía recibió 2295 ofertas de compra, el mayor número en lo que va del año. “Se reabrió una Letra de Liquidez (Lelite) para Fondos Comunes de Inversión con vencimiento el 19 de mayo de 2023, y otras cuatro letras: una a descuento (Lede), S31L3, con vencimiento el 31 de julio; dos ajustables por CER (Lecer), X18L3 y X18S3, con vencimiento el 18 de julio y el 18 de septiembre, respectivamente, y una vinculada al dólar estadounidense, D31O3 (Lelink), con vencimiento el 31 de octubre”.

“También hubo una reapertura de dos bonos: uno vinculado al dólar estadounidense, T2V3D, con vencimiento el 31 de julio, y uno ajustable por CER, T2X3, con vencimiento el 13 de agosto. Ambos vencimientos también corresponden a 2023, Y por último, se emitió un bono nuevo en moneda dual, TDA24, con vencimiento el 30 de abril de 2024″, detallaron.

Economía recordó que en el marco del Programa de Creadores de Mercado mañana se efectuará la segunda vuelta de la licitación, en donde se podrán recibir y adjudicar ofertas por hasta un 20% del total del valor nominal adjudicado en la licitación de hoy. Y que la próxima licitación tendrá lugar el miércoles 17 de mayo, tal y como fue informado previamente en el cronograma preliminar de licitaciones del primer semestre de 2023.

Otras noticias de Comunidad de Negocios

Más leídas de Economía

Últimos registros. ¿A cuánto cotizan el euro oficial y el blue este sábado 23 de noviembre?

Últimos registros. ¿A cuánto cotizan el dólar oficial y el blue este sábado 23 de noviembre?

Emprendedor. El secreto de un profesional para aumentar la facturación de una empresa de US$1 a 25 millones de dólares

Dictamen. El procurador de la Corte de Santa Fe emitió una opinión clave para el caso del millonario concurso de Vicentin