El Gobierno apela al cortoplacismo para superar una prueba de mercado, en medio de un derrumbe de los bonos

Ofrecerá al mercado cinco títulos, todos por vencer durante el presente año

4 minutos de lectura'

4 minutos de lectura'

El Ministerio de Economía apeló al cortoplacismo para tratar de superar mañana sin contratiempos la primera prueba de mercado del mes, todo lo contrario a los escenarios de previsibilidad por los que boga discursivamente su titular, Martín Guzmán, aunque el test que enfrenta bien podría definirse como apenas “testimonial”, ya que sólo necesita renovar vencimientos por apenas $11.500 millones, monto entre 14 y 65 veces menor al de las licitaciones de deuda de mayo.

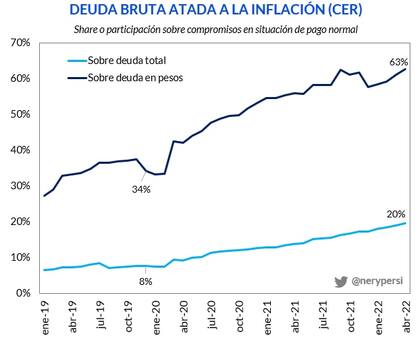

Semejante cautela es porque no sólo llega a esta cita en medio de una oleada de venta masiva de los activos financieros de riesgo a nivel global, sino porque además lo hace en medio de crecientes temores sobre la sustentabilidad de la deuda pública local emitida en pesos, dado el crecimiento sostenido que ha mostrado durante la administración Fernández y -sobre todo- su creciente exposición a indexadores que ya escapan del control oficial (como la inflación) o corren riesgo de hacerlo próximamente (el tipo de cambio) y los rumores sobre posibles reestructuraciones cuando asuma el próximo Gobierno.

Esta situación incluso obligó al ministro Guzmán a negar durante el fin de semana cualquier posibilidad de default a la deuda en moneda local: “Nuestro Gobierno jamás haría eso”, sostuvo al cruzar por redes la réplica de una nota periodística que aludía a ese fantasma antes de definir al crédito en la “moneda propia” como un “pilar de todo Estado soberano”.

Más allá de los dichos, las dudas oficiales sobre la capacidad de conseguir el acompañamiento del mercado quedan a la vista cuando se observa que -según la convocatoria- el Gobierno se contenta con captar $14.000 millones en la licitación de mañana, cuando tiene por delante en apenas dos semanas más vencimientos de deuda por unos $595.000 millones, aunque sólo la mitad son de papeles que se encuentran en manos de inversores privados.

En teoría debería apostar a maximizar la captación ahora para no llegar tan ajustado a fin de mes, aunque la sospecha del mercado es que -ahora que reabrió la posibilidad de acudir a la maquinita del BCRA- se apoye en ella para cerrar sus necesidades de financiamiento del mes, aunque eso implique echar más nafta al fuego inflacionario de la economía.

“A pesar de que los vencimientos son reducidos será una de las licitaciones más observadas desde que se restauró el mercado de deuda en pesos en 2020 porque entregará un panorama más claro con respecto a las posibilidades del equipo económico de revertir el cierre del mercado de pesos”, observó Adrián Yarde Buller, de Facimex Valores.

En un informe, esa administradora señaló que todo el menú ofrecido al mercado es por instrumentos que van a vencer durante el presente año. “Todos los activos ofrecidos tienen un plazo menor a seis meses, mientras que es la primera vez desde mediados de 2020 que el equipo económico ofrece una letra ajustable por CER (Lecer) a cuatro meses. Por otro lado, hay una nueva letra de descuento (Lede) a caducar en noviembre que se ofrece con tasa mínima del 58,1%, lo que muestra que el Tesoro está dispuesto a convalidar mayores tasas tras la muy fuerte suba de rendimientos en el mercado secundario durante la semana pasada”.

“La mirada del mercado estará principalmente en los precios de colocación que resulten, pese a que el bajo tamaño del vencimiento no forzaría al Tesoro a una convalidación de tasas demasiado agresiva”, consideraron desde el Grupo SBS.

Para los analistas de Equilibra, la prueba de mañana no terminará con las dudas de los inversores, básicamente porque el Tesoro Nacional enfrenta hasta septiembre vencimientos de deuda por $2,7 billones, de los cuales más del 70% corresponde a bonos CER “y cuyos tenedores seguramente exigirán nueva deuda del mismo tipo con mayores tasas para renovar vencimientos, más a tono con las vigentes en el mercado secundario”.

Por lo pronto, la subasta de mañana está convocada para suscribir cinco títulos de deuda en pesos, uno de ellos -la letra de liquidez (Lelite)- exclusivo para los Fondos Comunes de Inversiones, algunos a tasa fija y otros ajustados por inflación. La recepción de ofertas comenzará a las 10 y se extenderá hasta las 15.

Otras noticias de Comunidad de Negocios

1

1Plazo fijo: cuál es la tasa de interés banco por banco este viernes 28 de marzo

2

2Peso chileno hoy: a cuánto cotiza el oficial y el blue este viernes 28 de marzo

3

3Los tres cursos cortos más rentables para estudiar en los próximos diez años, según la inteligencia artificial

4

4Sorpresa: se aceleraron subas de precios en el huevo y al consumidor la docena ya vale como mínimo un 15% más versus febrero

Últimas Noticias

“De intomables a una calidad impresionante”. Uno de los enólogos más respetados del mundo fue categórico sobre el futuro del vino argentino y el país

¿10 millones menos? Estiman que el primer año de Milei terminó con menos pobres que los que dejó Cristina Kirchner

Un rasguño al plan. Dos números sobre el futuro del dólar encienden la chispa que el Gobierno debe apagar

Ahora para comentar debés tener Acceso Digital.

Iniciar sesión o suscribite