El efecto Trump: los inversionistas empiezan a salir de los emergentes

Los inversionistas se están desprendiendo de activos en los mercados emergentes conforme el triunfo de Donald Trump en la elección presidencial de Estados Unidos trastorna una de las operaciones más rentables por mucho tiempo.

Una nueva ola de ventas de activos se propagó el viernes desde Asia hacia Europa, África y América Latina, con caídas de 4% en Indonesia, 3,5% del índice Merval de la Bolsa de Buenos Aires y 3,3% del Ibovespa de Brasil. El daño también se expandió a los mercados de divisas, especialmente el peso mexicano.

Se esperaba que los inversionistas destinaran unos US$157.000 millones a los mercados emergentes para fin de 2016 en busca de rentabilidad en medio del entorno de tasas de interés ultrabajas en los países desarrollados, según las estimaciones del Instituto de Finanzas Internacionales. La victoria de Trump, no obstante, cambió ese cálculo. Su énfasis en gastos en infraestructura y recortes de impuestos desató un alza de las acciones estadounidenses y de los rendimientos de la deuda soberana.

Puesto que ahora se pueden obtener rendimientos más atractivos en los países desarrollados y se prevé que la Reserva Federal eleve las tasas en forma más enérgica, en lugar del ritmo lento y paulatino que se anticipaba, los inversionistas tienen razones más fuertes para no sacar sus fondos de EE.UU.

El Instituto de Finanzas Internacionales estima que unos US$2.400 millones salieron la semana pasada de los fondos que invierten en acciones y bonos de los mercados emergentes. La mayor parte de la salida de capitales se produjo después de las elecciones en EE.UU.

“Tasas más altas en EE.UU. elevarán, naturalmente, los criterios para los flujos de capitales hacia los mercados emergentes”, dice Mirza Baig, jefe de estrategia cambiaria y de tasas de interés de BNP Paribas en Singapur.

La inversión extranjera puede ser una fuente crucial de capital para la infraestructura, la construcción y el crédito bancario en el mundo en desarrollo.

Países como México, Colombia y Brasil recién empiezan a recuperarse de políticas fiscales expansionistas que ampliaron los déficits, aumentaron la inflación y redujeron el crecimiento. Muchos gobiernos de estos países sufren de bajas tasas de aprobación en momentos en que realizan dolorosos recortes presupuestarios. Las salidas de capitales podrían inclinar un equilibrio que ya es precario en la dirección equivocada, dice Daniel Kerner, director de la práctica latinoamericana de Eurasia Group. “La gente que retira el dinero golpeará a muchos mercados emergentes, en especial en América Latina, en un momento muy débil”, señala Kerner.

En Argentina, el gobierno de Mauricio Macri trata de reparar las relaciones con los inversionistas extranjeros después de la cesación de pagos de 2001. El país ha aprovechado los miles de millones de dólares que han llegado para arreglar desde carreteras hasta la infraestructura energética, que fueron descuidadas cuando Argentina era un paria de la inversión foránea.

El capital extranjero “tiende a reducir las tasas de interés de mercado, lo que significa que los bancos pueden endeudarse y prestar y el efecto neto es estimular la actividad y el crecimiento”, señala Neil Shearing, economista jefe de mercados emergentes de Capital Economics.

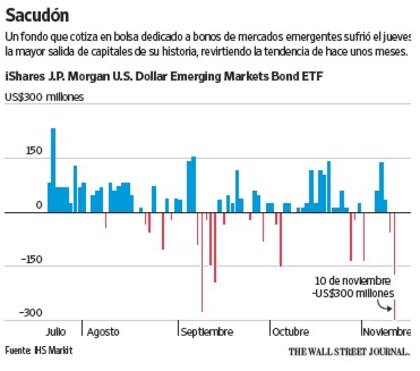

El fondo que cotiza en bolsa de bonos de mercados emergentes denominados en dólares de J.P. Morgan sufrió el jueves la mayor salida de dinero de su historia, unos US$300 millones.

América Latina ha sido duramente golpeada debido a sus estrechos vínculos con EE.UU. tanto en materia comercial como en asuntos migratorios. Un bono del gobierno brasileño que vence en 2026 alcanzó un rendimiento de 5,25%, su mayor nivel desde junio. El real, en tanto, bajó 5,3% contra el dólar el jueves, su mayor descenso en cinco años. El peso mexicano, en tanto, acumula un declive de más de 12% desde las elecciones del martes.

El rendimiento del bono del Tesoro de EE.UU. a 10 años se disparó la semana pasada por encima de 2% por primera vez desde el inicio del año. Se trata de un cambio que podría ser duradero. “Es probable que el ciclo previo de alzas muy modestas” no se materialice, dice Mark Baker, gestor de portafolio de mercados emergentes de Standard Life Investments en Hong Kong. “Creo que hay una narrativa en torno a condiciones de liquidez global más estrechas que podría volver a cobrar importancia”, agrega.

En ese tipo de entorno, los inversionistas podrían replantear la decisión de enviar dinero a otros países que dependen del capital foráneo, como Turquía y Sudáfrica, dice Baker. El rand sudafricano cayó más de 1% ante el dólar el viernes mientras que el rendimiento de su bono soberano a 10 años subió a 9%, su mayor nivel desde septiembre.

Las empresas asiáticas, por otra parte, emitieron deuda en dólares antes de la prevista alza de tasas en EE.UU. en diciembre. Con el fortalecimiento del dólar contra las monedas locales, esa deuda se ha vuelto más onerosa.

Los mercados emergentes, en todo caso, son más resistentes que en 2013, cuando las preocupaciones de que la Fed redujera su programa de compra de bonos generó una ola de salidas. Los déficits en cuenta corriente de India e Indonesia, por ejemplo, se han reducido.

De todas maneras, los inversionistas mantienen la cautela debido a la incertidumbre sobre la dirección de los bonos del Tesoro estadounidense.

“Si los rendimientos de los bonos del Tesoro siguen escalando, a la larga eso ejercerá presión sobre los mercados emergentes”, afirma Ashley Perrott, director de renta fija panasiática de UBS Asset Management en Singapur. “Lo que usted considera inicialmente como una oportunidad se puede transformar

Julie Wernau, Mike Bird y Rachel Rosenthal

Otras noticias de Donald Trump, presidente de EE.UU.

1

1Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

2

2El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

3

3Se vende mañana: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

4

4Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos