El Banco Central volvió a vender reservas y hubo intervención oficial para frenar la ampliación de la brecha

Liquidó otros US$180 millones y suma ventas por casi US$470 millones en tres días; además volvió a emitir para sostener la deuda en pesos

- 6 minutos de lectura'

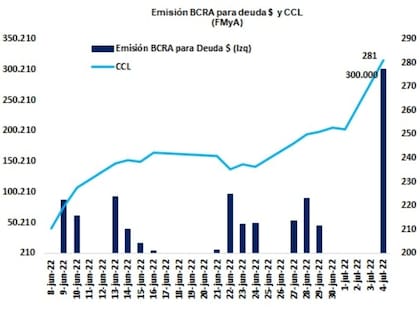

Por segundo día consecutivo, el Banco Central (BCRA) se vio obligado a jugar el rol de bombero al sacrificar reservas, intervenir nuevamente para poner algún techo a los futuros cambiarios y volver a emitir una montaña de pesos para comprar bonos. Es un intento (al parecer vano, por ahora) de paliar la crisis de confianza que se agudizó tras la intempestiva renuncia de Martín Guzmán al ministerio de Economía, lo que devela que las escasas definiciones generales que entregó ayer desde la tarde noche su reemplazante, Silvina Batakis, no bastaron para llevar algo de calma al mercado.

A eso se agregó la intervención oficial sobre los dólares financieros, faena que el año pasado el BCRA dilapidó unos US$2700 millones de las reservas y que había discontinuado desde hace unos nueve meses.

La entidad que conduce Miguel Pesce debió aportar a la plaza cambiaria oficial unos US$180 millones (cifra equivalente al 18% de los US$1003,6 millones operados), con lo que ya se desprendió de unos US$468 millones en las últimas tres ruedas, casi un tercio de los US$1500 millones que había recomprado con fórceps entre el lunes y el jueves pasados para poder cumplir la meta de acumulación pactada con el FMI para el trimestre, tras dejar bloqueadas buena parte de las importaciones privadas con un abrupto cambio de normativa.

En otra rueda con menores ingresos de los exportadores y firme demanda para el pago de energía por unos US$ 150 millones, el BCRA efectuó ventas por unos US$ 180 millones

— Gustavo P Quintana (@guspaqui) July 5, 2022

Eso hizo que se ampliara el saldo negativo, que promedia los US$156 millones por rueda en lo que va de julio.

La pérdida de reservas por vía de intervenciones en el mercado era algo previsto por la autoridad monetaria (incluso la habían preanunciado) teniendo en cuenta precisamente lo antes citado. Sabían que esa victoria pírrica se vio favorecida, en parte, por una pausa en los pagos cash por importaciones de energía (que hoy habrían vuelto a superar los US$150 millones) e incluyó liquidaciones de bancos oficiales realizadas a condición de poder rearmar su tenencia una vez cumplido el objetivo.

Con lo que no contaban en el BCRA es con el repliegue que muestra ahora la oferta de divisas, hoy posiblemente afectada por el fuerte ajuste a la baja que se anotaban en la jornada por caso la soja (vuelve a estar debajo de US$600 la tonelada en Chicago) y el trigo. También, impactada por la marcada ampliación que registró en las últimas jornadas la brecha cambiaria, que alienta conductas especulativas.

Tal vez por eso el Gobierno (vía Anses, aseguran en el mercado) comenzó a intervenir sobre los dólares financieros, vendiendo parte de los bonos en dólares que tiene en cartera para reacomodar a la baja sus cotizaciones, que habían vuelto a abrir en alza y llegaron a tocar picos de $284,2 y $283,7, en el caso del contado con liquidación (CCL) o el MEP en la primera parte de la rueda. Eso hizo que la brecha ronde el 102%. Con esa acción, lograba que esos precios se replegaran hasta los $271 y $262, respectivamente, con retrocesos lindantes al 4% con respecto al cierre de anteayer.

“Hubo ventas oficiales que apuntaron básicamente a bajar el MEP”, coincidieron las fuentes consultadas.

Además, dejó que el mayorista se deslice de $125,95 a $126,20 por unidad para la venta, es decir, registre un avance de 25 centavos (0,2%), el mayor para una jornada en varios meses y que representaría, mensualizada, una tasa de devaluación del 4,8% para el peso en julio.

➡️A3500 hoy al 4.7%TEM. MULC arrancó julio con buen volumen, siguiendo los últimos días de jun. Hoy se negociaron 1004M y @BancoCentral_AR dejó 180 para sostener el cwpg. Cada vez menos margen por acá. Además, la presión inflacionaria de estos días, DXY arriba de 106 y BRL 5.4👇 pic.twitter.com/wFZowjFz8b

— Andrés Reschini (@adreschini) July 5, 2022

Por lo demás, el Central dejó abierta en toda la jornada la línea crediticia que abrió recientemente para atender la demanda de liquidez de los Fondos Comunes de Inversión (FCI), que siguen sufriendo rescates de sus cuotapartistas, a la vez que emitió más y más para tratar de amortiguar el castigo al que volvieron a ser sometidos los bonos de la deuda pública en pesos.

La emisión de nuevo dinero para comprar los títulos que los privados liquidan hasta ayer rondaba el billón en menos de un mes, cifra equivalente a un cuarto de la Base Monetaria (cerró junio en torno a los $ 4 billones). Y aunque el BCRA se esfuerza por aspirar buena parte de lo lanzado por esta vía al mercado colocando Leliq, es un tipo de emisión que inquieta a los analistas, ya que no está limitada por las condiciones del acuerdo con el Fondo Monetario Internacional ni tiene topes regulatorios. Incluso es un tipo de intervención sobre la que el BCRA no informa. De allí los temores que genera.

La entidad además se mantuvo vigilante en los mercados locales de dólar futuro que cerraron con precios levemente a la baja (a $131,94 la posición a fin de mes y 182,35 para fin de año) en una jornada de menor movimiento (apenas un tercio del registrado ayer).

El balance de la jornada muestra que el mercado se sigue moviendo con una dinámica insostenible que afecta ya al conjunto de la actividad económica y confirma que el Gobierno no cuenta con instrumentos para frenarla, en tanto las acciones de contención no sean acompañadas por definiciones más claras sobre las recetas a seguir o el margen de acompañamiento que tendrían en el propio oficialismo.

En especial porque la situación del BCRA es particularmente frágil, considerando que viene de cerrar un balance con $454 millones de pérdida que hizo caer 69% su castigado patrimonio neto en el último año (de $2077,5 millones a $644,3 del 2020 al 2021); que su deuda remunerada no deja de crecer y aumentar en su costo de mantenimiento y sus reservas netas son equivalentes al 10% de los US$42.500 millones brutos que declara e, incluso, algo más mitad de eso está compuesto por los Derechos Especiales de Giro (DEG) que envió recientemente el FMI y, por lo tanto, comprometido para enfrentar los próximos pagos con el organismo. Es decir, que no tiene espaldas para sostener esta dinámica de mercado, si es que se mantuviera por algunas semanas.

Menos aún cuando el lunes deberá aportar los US$700 millones que se destinen al pago de un nuevo cupón de intereses de los bonos de la deuda en moneda extranjera reestructurada (ayer el Gobierno informó a los mercados el monto de ser pagar por el servicio por cada título).

Otras noticias de Comunidad de Negocios

1

1PAMI: 10 preguntas y respuestas sobre el cambio en la cobertura de medicamentos

2

2Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

3

3El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este viernes 20 de diciembre