El BCRA volvió a subir las tasas de interés, que siguen corriendo a la inflación de atrás

Las elevó del 44,5 al 47% para las Leliqs y del 43,5% al 46% en el caso de la mínima para los depósitos a plazo fijo

- 5 minutos de lectura'

El Banco Central (BCRA) volvió a subir las tasas de interés de referencia para la economía local tras conocerse oficialmente que la inflación durante marzo había marcado su mayor nivel para un mes de los últimos 20 años.

La entidad que conduce Miguel Pesce, que había adelantado para hoy su reunión ordinaria de directorio con ese propósito, las elevó en 250 puntos básicos promedio: del 44,5% al 47% nominal anual para las Letras de Liquidez (Leliq) que emite a 28 días para regular la oferta monetaria (tras dos años de haber inundado de pesos al mercado) y del 43,5% al 46% nominal anual en el caso de la mínima para los depósitos a plazo fijo constituidos por individuos a 30 días y por hasta $10 millones, lo que representa un rendimiento de 57,1% de tasa efectiva anual (TEA).

La inflación proyectada por el mercado, según el último Relevamiento de Expectativas del Mercado (REM), se ubicaría entre el 59,2% y el 60,9% durante este año, lo que implica la estimación más elevada proporcionada por los analistas que la propia encuesta oficial reconoce como más confiables en sus predicciones.

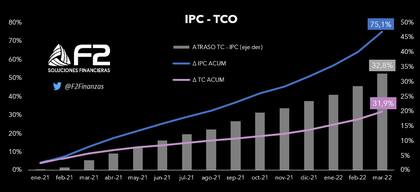

Aún así, pese a aplicar un reajuste mayor que el esperado por el mercado, sigue corriendo de atrás a la inercia inflacionaria de la economía doméstica (la tasa anualizada superó el 55%, pero la proyectada hacia adelante de mantenerse este ritmo llegaría al 81,7% si se toma como referencia el 16,1% acumulado en el primer trimestre), aunque se comprometió públicamente -algo ratificado en el acuerdo con el FMI- a ofrecer rendimientos “positivos” en términos reales para tratar de estimular el ahorro en moneda nacional.

Es un dato por demás revelador de la aceleración que muestra el nivel de indexación, dado que el BCRA ya aplicó cuatro ajustes al alza en lo que va del año y por un total de 900 puntos básicos en esas variables. Incluso el último lo dispuso hace apenas 22 días.

Con la nueva suba dispuesta, la entidad busca mantener o ampliar su capacidad de absorción de pesos excedentes de la plaza además de intentar ponerle un dique de contención a los precios, algo que se complica por la disparada de los precios internacionales de las commodities y una crisis política (con capítulos diarios) que erosiona aún más la credibilidad del Gobierno.

Hay que recordar que el BCRA ya había incrementado las tasas de referencia en tres oportunidades desde que empezó el año. Las había subido en enero del 38 al 40%, tras mantenerlas sin cambios por más de un año, para emitir una señal de acercamiento al FMI. Luego las aumentó en otros 250 puntos básicos en febrero y en 200 pb más en la tercera semana de marzo para que esté más alineada con los niveles de inflación.

El IPC del 6,7% que dejó el mes pasado, confirmado esta tarde, evidenció otra vez que se había quedado corto.

Empero hay que tener en cuenta que parte de la prudencia que muestra al respecto está relacionada con la complicada situación patrimonial que enfrenta el BCRA y el impacto que cada aumento de tasa que dispone tiene en el costo de deuda remunerada, aquella que -como contó LA NACION días atrás- marcó un nuevo récord al superar los $5 billones.

En el último Informe de Política Monetaria (IPOM), la propia entidad estimó que por cada punto que aumente la tasa de política monetaria, sus pasivos remunerados aumentarían en 0,07 del PBI. Eso indicaría que esa deuda se ha encarecido ya en 0,65 puntos en relación al PBI, es decir, en unos $385.000 millones al cabo de un año. Su previsión era entonces que, pese a ello, y por las menores necesidades de esterilización monetaria que enfrentaría, “durante 2022, los pasivos remunerados se reducirán en relación con el PBI”, un supuesto que ya no resiste nuevas subas de tasas.

Las nuevas tasas estarán en vigencia desde el próximo lunes, habida cuenta que no habrá actividad bancaria ni bursátil en lo que resta de la semana por la celebración del Jueves y Viernes Santo. Eso incluye a las del 44% que regirán para el resto de los depósitos a plazo fijo del sector privado la tasa mínima (lo que representa una Tasa Efectiva Anual de 54,1%).

El reacomodamiento no derrama, según pudo averiguar LA NACION, de manera general sobre las tasas activas, es decir, las que los bancos cobran por dar préstamos. “Se sube del 43 al 45,5% nominal anual para las líneas promovidas que financian capital de trabajo de las empresas, para desalentar arbitrajes”, explicaron desde el ente monetario. Sin embargo se mantiene en el 51% nominal anual (64,8% efectivo anual o 4,25% efectivo mensual) la que las entidades pueden aplicar a la financiación de consumos con tarjetas de crédito, según aclararon.

El BCRA destacó que espera que la inflación “comience a desacelerarse gradualmente a partir de abril y mayo”. Incluso anticipó que, según los indicadores de alta frecuencia que monitorea, “ya han comenzado a dar cuenta de una desaceleración de los precios en lo que va del corriente mes”.

Allí también dejó otras dos definiciones sugestivas.

Por caso, sostuvo que la suba de tasas “es condición necesaria pero no suficiente para reducir la inflación”, por lo que consideró que ese esfuerzo debe ser acompañado por otras iniciativas entre las que destacó la necesidad de “reducir el déficit fiscal”.

Además avisó que, en coordinación con el Ejecutivo, utilizará “todas sus herramientas para contribuir a morigerar los efectos de segunda vuelta sobre la inflación del shock de commodities”, lo que se interpretó como un aval al impuesto a la “renta inesperada” que promueve el ministro de Economía, Martín Guzmán.

1

1 2

2Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado

- 4

Milei y Sturzenegger se aprestan a darle un fuerte golpe al “club de la obra pública”