El BCRA hizo hoy la mayor venta de reservas en 15 meses y su tenencia bruta cayó debajo de los US$40.000 millones

Aportó al mercado US$292 millones, el 90% de los cuales se usaron para pagar la primera importación de energía

- 6 minutos de lectura'

El Banco Central (BCRA) hizo hoy la mayor venta de reservas de los últimos 15 meses al asistir al mercado con US$292 millones.

Esa erogación no solo aumenta la presión a la que se ve sometida su tenencia neta (una de las variables que determina los desembolsos del FMI), sino que acelera el desplome de su tenencia bruta que cerró el día debajo en US$39.558 millones, según lo datos preliminares, al retroceder en otros US$451 millones en la jornada.

La extraordinaria venta del día (la mayor desde los US$299 millones volcados al mercado el 21 de septiembre del 2021) se justifica en casi un 90% por los US$262 millones que liberó para que el Gobierno realice el pago por la compra anticipada de gas importado para cubrir el faltante de producción que se espera para la temporada alta de demanda al comenzar el invierno, dada la demora que lleva el gasoducto Néstor Kirchner, con el que se procuraba evitar el grueso de esas compras.

“Hoy se notará el primer impacto en el mercado de esas compras, pero el manejo de las reservas permite afrontarlos. No hay por qué generar una recesión para frenar importaciones y mostrar acumulación de reservas en esta etapa del año”, sostienen desde la entidad.

Según los cálculos oficiales, con esta estrategia de compra el país se ahorraría este año unos US$2100 millones en este tipo de importaciones y, además, un gasto público estimado en $500.000 millones.

Los datos, empero, no ocultan que no es este tipo de operaciones ni razonables estrategias los que mantienen bajo presión a las reservas del BCRA.

Después de todo, la entidad que conduce Miguel Pesce debió aportar al mercado hoy otros US$30 millones y lleva perdiendo dólares por este tipo de intervenciones (que apuntan a tener bajo control el ajuste que aplica al tipo de cambio oficial) a lo largo de 23 de las últimas 24 ruedas de negocios, un lapso en que debió sacrificar unos US$1040 millones en este tipo de operaciones.

Las ventas, a su vez, impactan sobre las reservas brutas (o totales) del Banco Central, informa a diario, una merma que las llevará hoy a quedar por debajo de los US$40.000 millones por primera vez en 52 días, tras acumular un derrumbe del 11% al cabo de los últimos 40 días.

Si se lo pone en números, tomando en cuenta el “pico” de US$44.838 millones que habían marcado el 5 de enero, es una caída de US$5280 millones, en apenas 40 días, lo que dice mucho del cuadro de situación.

Ese dato no hace más que explicar la premura que exhibe el Gobierno por recomponerlas, aunque sea parcialmente y apelando a préstamos de la banca extranjera (se anunciaría un repo en los próximos días), algo que lo obliga a arriar otra bandera del relato kirchnerista: la que despotrica contra todo endeudamiento en dólares y lo considera fuente de todos los males.

La tenencia total declarada, compuesta casi en un 90% por divisas prestadas (el swap chino por el equivalente a unos US$19.000 millones; los encajes prudenciales por los depósitos que los ahorristas tienen en dólares en bancos locales -que suman unos US$12.750 millones- y otros US$3100 millones en créditos de organismos internacionales), había iniciado el año marcando un mencionado “pico” de US$44.838 millones que, a su vez, era su mayor nivel en 16 meses y medio.

Sus restantes hitos, en tiempos de la administración Fernández, fueron el máximo de US$46318 millones que alcanzaran el 24 de agosto del 2021 y el mínimo de US$36.577 millones registrado el 5 de septiembre del año pasado, lo que impulsó la activación del primer “dólar soja”.

La marcada erosión se produjo, en mayor parte, por los US$2630 millones usados para realizar pagos al FMI pactados en el marco de refinanciación de la deuda que el Gobierno acordó con ese organismo.

A eso se sumaron los US$1021 millones abonados el 9 de enero a los tenedores en concepto de intereses por los bonos de la deuda reestructurados en 2021 y los US$745 millones netos sacrificados por el BCRA en lo que va del año en intervenciones sobre el mercado para poder manejar el ritmo de deprecación del tipo de cambio oficial.

A eso hay que agregar alrededor de US$500 millones que el Gobierno habría usado para sostener su programa de recompra de papeles de la deuda (se anuncian intervenciones millonarias, pero se concretan al parecer otras menos relevantes), los pagos realizados a otros organismos, las pérdidas o ganancias resultantes de los ajustes contables (por cambios en las valuaciones de los activos que las componen) y -desde ahora, lo que se use para asegurar la importación de energía en temporada invernal para llegar a la cifra total de la caída.

El drenaje de reservas por intervenciones sobre el mercado cambiario local es el que más preocupa a los analistas por el impacto que tiene sobre la tenencia de reservas netas del BCRA y los compromisos asumidos por el país -en el marco del acuerdo con el FMI- para incrementar esa tenencia en unos US$4800 millones durante este año.

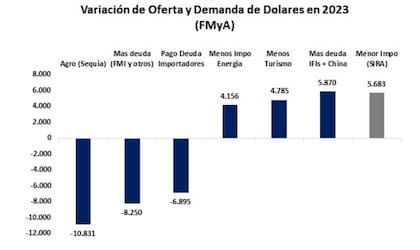

En especial porque ese entendimiento, que el año pasado aportó al país unos US$4800 millones netos, este año lo obliga a reintegrar unos US$3500 millones netos. Y eso, en el contexto de una cosecha gruesa afectada por la sequía y una plaza cambiaria que no logra equilibrarse, pese a las ampliaciones impuestas.

“El año pasado, el Gobierno usó un mix de “garrote” (restricciones a las importaciones y al resto de la demanda), “zanahorias” (“dólar soja” 1 y 2) y “conejos” (llegada de dólares por la cuenta financiera) para evitar a toda costa un salto discreto del tipo de cambio y, a la vez, cumplir con la meta de acumulación de reservas acordada con el FMI. Luce difícil que le alcance de poder implementar la misma estrategia en 2023″, advierten desde la consultora Ecolatina.

A su vez, para los analistas de Quantum Finanzas, la consultora que comanda el economista Daniel Marx, aun suponiendo que se mantienen las restricciones cambiarias, se repita la aplicación del dólar soja y se pueda extender la política de tipos de cambio diferenciados para ciertas exportaciones y otras medidas puntuales, “acumular reservas en el 2023 será todo un desafío por el efecto de la sequía y los pagos netos de la cuenta capital, en particular al FMI”, acota Quantum.

Otras noticias de Comunidad de Negocios

1

1Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

2

2El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

3

3Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este sábado 21 de diciembre