El apetito chino no cede y pone en riesgo la fusión entre Starwood y Marriott

Anbang Insurance Group Co., conglomerado chino, ofreció comprar la cadena estadounidense de hoteles Starwood Hotels & Resorts Worldwide Inc. por aproximadamente US$13.000 millones en un esfuerzo por frustrar una oferta pendiente de Marriott International Inc. El acuerdo sería la mayor compra de una compañía estadounidense por parte de una empresa china y pone de manifiesto el explosivo apetito del país asiático por las compras en el extranjero.

La oferta, realizada el jueves pasado, se produce pocos días después de que Anbang acordó la compra a Blackstone Group LP de Strategic Hotels & Resorts Inc., propietario estadounidense de hoteles de lujo, por alrededor de US$6.500 millones incluyendo deuda, y menos de dos años después de un pacto para comprar el histórico hotel Waldorf Astoria de Manhattan por casi US$2.000 millones.

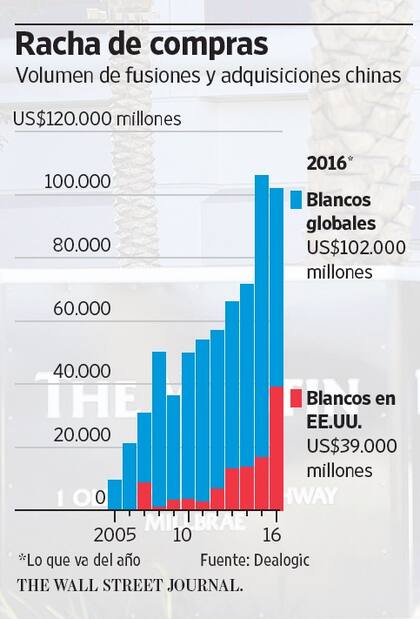

La rápida seguidilla de acuerdos del otrora desconocido conglomerado asiático es parte de una notable ola de adquisiciones en el extranjero por parte de empresas chinas. Esta racha incluye acuerdos recientes de adquisición de todo tipo de empresas, desde la compañía suiza del sector agroindustrial Syngenta AG por US$43.000 millones —el mayor acuerdo de ese tipo de la historia— hasta la unidad de electrodomésticos de General Electric Co. y varios fabricantes de semiconductores. En total, las empresas chinas han cerrado este año acuerdos de compras en el extranjero por US$102.000 millones, cerca de la cifra récord de US$106.000 millones registrada en todo 2015, según la firma de investigación Dealogic.

No está claro qué es exactamente lo que está impulsando esta ola ni por qué está sucediendo ahora, pero los analistas han citado la desaceleración de la economía china. Las empresas del país asiático también están buscando activos de mayor ren-dimiento y tratando de mejorar las industrias nacionales. Mientras tanto, el debilitamiento del yuan puede haber animado a al-gunas compañías a cerrar acuerdos antes de que una nueva caída de la moneda reduzca su poder de adquisición en el extranjero.

Un representante de Anbang no quiso hacer comentarios.

Lo que destaca la ferocidad del esfuerzo es que varias de las ofertas de compra han apuntado a empresas que ya habían acordado ser adquiridas por otras firmas. En enero, por ejemplo, Zoomlion Heavy Industry Science & Technology Co. dijo que ofreció comprar el fabricante de grúas estadounidense Terex Corp. por unos US$3.300 millones. Este fue un intento de la compañía china por descarrilar un acuerdo existente entre Terex y la finlandesa Konecranes Oyj. Este año, Fairchild Se-miconductor International Inc. rechazó una oferta de adquisición china después de que acordó ser comprada por ON Semiconductor Corp. por US$2.400 millones.

Varias empresas chinas han expresado interés en Starwood desde que la compañía hotelera anunció el año pasado que estaba explorando alternativas estratégicas. El gigante hotelero Shanghai Jin Jiang International Hotels Group Co., HNA Group —matriz de Hainan Airlines Co.— y el fondo soberano China Investment Corp. pidieron aprobación al gobierno chino para presentar ofertas separadas por Starwood antes de que se pactara el acuerdo con Marriott, según fuentes al tanto.

Los inversionistas chinos han tratado de comprar propiedades estadounidenses y europeas que se beneficiarían del auge del turismo chino en el extranjero.

No hay garantía de que una compra de Starwood por parte de una empresa china se materialice o de que los reguladores lo aprueben. De hecho, este año ha habido una oleada de oposición política en EE.UU. a las adquisiciones chinas. No obstante, las autoridades estadounidenses dieron luz verde a la compra por parte de Angbang del prestigioso Waldorf Astoria, lo que alienta las expectativas de la compañía en su oferta por Starwood.

El grupo inversionista integrado por Anbang ofreció pagar US$76 por acción en efectivo por Starwood, propietario, entre otras, de las marcas The Westin y Sheraton. La cadena tiene 99 hoteles en América Latina y El Caribe, con más de 21.000 habitaciones, indicó la empresa.

En noviembre, Marriott se comprometió a pagar en efectivo y acciones un valor equivalente a US$63,74 por acción al cierre del viernes. La acción de Starwood se disparó 7,8%, a US$75,93, el lunes en la Bolsa de Nueva York, mientras que la de Marriott subió 3%, a US$70,93.

Starwood puede hablar con candidatos rivales hasta el 17 de marzo. Los accionistas de Starwood y Marriott tenían previsto votar sobre el acuerdo el 28 de marzo.

Marriott dijo el lunes que está comprometida con su oferta por Starwood. El acuerdo crearía la mayor empresa hotelera del mundo, con más de un millón de habitaciones y 30 marcas en todos los segmentos de la industria del alojamiento, desde las de alta gama como W y St. Regis de Starwood hasta servicios más económicos como Courtyard by Marriott y la cadena Residence Inn.

Anbang, que hasta hace unos años era apenas una compañía de seguros de autos, ha surgido de la oscuridad para convertirse en uno de los compradores más activos de China en el extranjero. La compañía ha gastado miles de millones en participaciones o la totalidad de aseguradoras en Corea del Sur, Europa y EE.UU. y tiene inversiones en un banco, una em-presa de medicamentos tradicionales y un fabricante de turbinas eólicas y constructoras en China que cotizan en bolsa. La empresa con sede en Beijing ha hecho ofertas de compra por otras compañías por casi US$28.000 millones, según Dealogic.

El presidente ejecutivo de Anbang, Wu Xiaohui, dijo el año pasado que su equipo de inversión había recorrido el equivalente de ir y volver de la Tierra a la Luna en busca de oportunidades por todo el mundo.

"Tenemos que ganar la primera batalla y todas las siguientes batallas porque estamos representando la globalización de las empresas chinas", dijo Wu en un discurso ante estudiantes de la Universidad de Harvard.

Craig Karmin, Ned Levin, Alyssa Abkokwitz y Dana Mattioli contribuyeron a este artículo.

Joshua Jamerson, Julie Steinberg y Rick Carew

1

1 2

2Se vende mañana: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este sábado 21 de diciembre

4

4Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos