El alza de tasas de la Fed puede durar poco

Economistas prevén que la débil recuperación obligaría al banco central a revisar su política

Es probable que este miércoles la Reserva Federal de Estados Unidos eleve la tasa de interés de referencia a corto plazo desde el nivel de casi cero en el que se encuentra, con la esperanza de subirla gradualmente hasta más allá de 3% en tres años.

Sin embargo, esto sucederá sólo si todo sale como está previsto. La gran preocupación es que las tasas terminen volviendo a cero.

Varios factores podrían obligar al banco central estadounidense a dar reversa y recortar las tasas de nuevo: una crisis en mercados internacionales, una inflación persistentemente baja, alguna nueva burbuja financiera que golpee la economía, y la pérdida de impulso de un ciclo expansivo de 78 meses, que es ya más largo que 29 de las 33 expansiones que tuvo la economía estadounidense desde 1854.

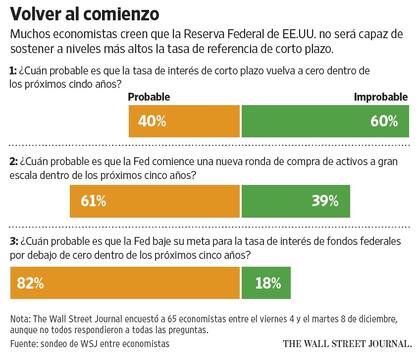

Más de la mitad de los 62 economistas sondeados este mes por The Wall Street Journal dijo que era algo o muy probable que la tasa de referencia de fondos federales regrese a cero en los próximos cinco años. Diez dijeron que la Fed puede incluso llevar las tasas a territorio negativo, como lo han hecho el Banco Central Europeo y otras autoridades monetarias de Europa, lo cual significaría que las entidades financieras tendrían que pagar al banco central por inmovilizar su dinero.

Los operadores en los mercados de futuros proyectan para los próximos años tasas de interés más bajas que las estimadas por la Fed porque incorporan cierta probabilidad de que regresen a cero. Por ejemplo, la Fed proyecta para diciembre de 2016 una tasa de fondos federales de 1,375%. Los mercados futuros la ubican en 0,76%.

Entre las preocupaciones de los economistas privados está el hecho de que ningún otro banco central en el mundo desarrollado que elevó las tasas desde la crisis de 2007 a 2009 ha logrado sostenerlas al nivel más alto. Esto incluye a los bancos centrales en la zona euro y los de Suecia, Israel, Canadá, Corea del Sur y Australia.

"Han tenido que deshacer lo que habían hecho", dice Susan Sterne, presidenta de Economic Analysis Associates, una firma asesora que analiza el comportamiento de los consumidores.

La Fed nunca comenzó a elevar las tasas en una etapa tan tardía del ciclo económico. Ha mantenido la tasa de fondos federales cerca de cero por siete años y no la ha subido en casi una década. Su decisión de mantener las tasas bajas por tanto tiempo fue probablemente uno de los factores que ayudó a que la economía estadounidense creciera lo suficiente como para reducir la tasa de desempleo a 5% en noviembre, desde un máximo de 10% en 2009. Al mismo tiempo, el haber esperado tanto significa que la Fed estaría empezando a subir las tasas cuando dicha expansión llega a su fin.

Sterne anotó que la expansión de EE.UU. está ahora en una etapa avanzada y que los consumidores han satisfecho la demanda acumulada de autos y otros bienes duraderos. A la consultora le preocupa que la economía no tenga motores para un crecimiento sostenido. "Lo llamo un ciclo tardío", señala.

Varios factores han conspirado para mantener las tasas bajas. La inflación de EE.UU. ha permanecido durante más de tres años por debajo del objetivo del banco central de 2%. En épocas normales, la Fed subiría las tasas a medida que la expansión se fortalece para desacelerar el crecimiento y moderar las presiones al alza sobre los precios al consumidor. Al no ver señales de inflación, los funcionarios no han sentido la necesidad de seguir el antiguo plan de juego.

Es más, los directivos del banco central creen que la economía, luego de la crisis financiera y restringida por una población que envejece y por una desaceleración de la productividad de los trabajadores, no puede resistir tasas tan altas como las de antes. Su tasa de equilibrio, una tasa hipotética con la cual se puede mantener el desempleo y la inflación en niveles bajos y estables, se ha hundido por debajo de normas antiguas, según el pensamiento general.

Eso significa que las tasas seguirán relativamente bajas incluso si todo sale como está planeado. Si la economía recibe un golpe y cae de nuevo en recesión, la Fed no tendrá margen para reducir las tasas para amortiguarlo.

Entre los riesgos para la economía están los auges financieros en áreas como los bienes raíces comerciales y los bonos especulativos. Cada una de las tres expansiones anteriores estuvo acompañada por el desplome de precios de un activo: bienes raíces residenciales en 2007, acciones tecnológicas en 2001, inmuebles comerciales a comienzos de los años 90.

Durante una recesión, la Fed normalmente recorta las tasas para estimular el gasto y la inversión. Entre septiembre de 2007 y diciembre de 2008, redujo las tasas en 5,25 puntos porcentuales. Entre enero de 2001 y junio de 2003, la reducción fue de 5,5 puntos porcentuales, mientras que desde julio de 1990 y septiembre de 1991 fue de 5 puntos porcentuales. Si la Fed quiere reducir las tasas en respuesta al próximo golpe, volvería a cero muy rápido y tendría que acudir a otras medidas para impulsar el crecimiento.

A los funcionarios de la Fed les preocupa el riesgo. La pequeña brecha entre cero y el nivel al que ellos estiman irán las tasas "puede aumentar la frecuencia de episodios en los que los responsables de políticas no sean capaces de reducir la tasa de fondos federales lo suficiente como para promover una fuerte recuperación económica (…) a raíz de los golpes negativos", concluyeron en su reunión de octubre, según las actas del encuentro.

En resumen, la era de una política monetaria no convencional que empezó con la crisis de 2007 a 2009 puede no estar llegando a su fin.

1

1 2

2Se vende mañana: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este sábado 21 de diciembre