El acuerdo crea un nuevo mapa cervecero global

La compra de SABMiller PLC por Anheuser-Busch InBev NV por US$104.200 millones —después de su aprobación regulatoria— transformará la industria cervecera mundial y preparará el terreno para un aumento de precios de la cerveza en todo el mundo.

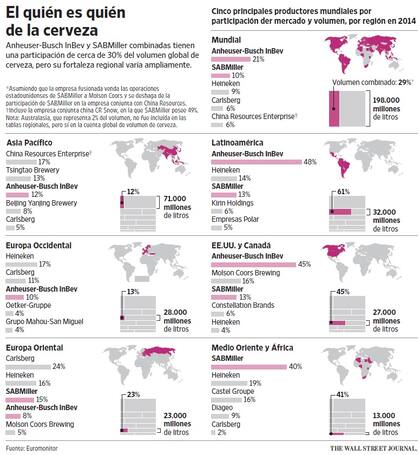

Se trata de la cuarta mayor adquisición de la historia y la más grande este año, según Dealogic. El acuerdo daría a AB InBev una presencia dominante en los principales continentes y consolidaría su posición como la mayor cervecera del mundo con una cuota de mercado aproximada de 28,4% después de desinversiones, casi tres veces la cuota de su rival más cercano, Heineken NV, de acuerdo con Plato Logic, una firma que sigue a la industria cervecera. La compañía combinada generaría ingresos por US$64.000 millones.

La compra de SAB resolvería los problemas más acuciantes de AB InBev, que después de años de adquisiciones está recargada con mercados de crecimiento lento en los que las ventas están bajando. En EE.UU. y Brasil, que representan la mitad de las ventas totales de AB InBev, los volúmenes de cerveza cayeron durante el primer semestre del año de 83,7 mi-llones de barriles a 80,5 millones de barriles, o 3,9%.

Los analistas no esperan que estas tendencias cambien a futuro. El consumo de cerveza en los mercados desarrollados ha disminuido tanto que se espera que este año el mercado mundial de esta bebida se contraiga por primera vez en 30 años, cayendo 0,1%, según Plato Logic. La mayor parte del crecimiento mundial vendrá de África, donde se espera que los volúmenes aumenten 2,6%.

SABMiller, que nació como South African Breweries, tiene operaciones en toda África, y eso le daría a AB InBev una ventaja en el continente de más rápido crecimiento. La firma sudafricana también amplía el acceso de AB InBev a mercados en América Latina como Perú y Colombia, que durante el primer semestre del año ayudaron a generar un aumento del 6% en el volumen de bebidas.

El presidente ejecutivo de AB InBev, Carlos Brito, dijo la semana pasada que África sería el "impulsor fundamental del crecimiento futuro de la compañía combinada". La compañía, que este año envió personal a evaluar las oportunidades en ese continente, ve una oportunidad para impulsar las ventas de cerveza gracias al crecimiento de la clase media africana.

Esos mercados reducirán la dependencia de AB InBev de EE.UU., su mercado más rentable. Desde que compró Anheuser-Busch en 2008, la producción de la compañía en ese país ha descendido 11%, de 107 millones de barriles a 95 millones de barriles, de acuerdo con Beer Marketer’s Insights. No ha podido detener la caída de dos décadas en las ventas de su etiqueta líder, Budweiser, una caída encabezada por el desplome de Bud Light, la cerveza más popular del país.

La compra de SABMiller también ayudaría a AB InBev a reducir su dependencia del negocio de la cerveza mediante la adición de las operaciones de gaseosas de aquella en América Latina y África. SABMiller embotella productos de Coca-Cola Co. en al menos 25 mercados.

Carlos Laboy, analista de HSBC, dijo que el daño a Budweiser y Bud Light es irreversible, mientras que "África y América Latina están que arden" en términos de crecimiento. Y añadió: "SAB aporta todas estas cosas (pero también) trae los pro-blemas de SAB".

La adquisición pendiente viene con un montón de dolores de cabeza. AB InBev, que tiene una cuota de mercado de 45% en EE.UU., tendrá que vender la participación de SABMiller en MillerCoors LLC, una empresa conjunta con Molson Coors Brewing Co.

La última vez que AB InBev se desprendió de un activo en EE.UU. terminó creando un nuevo rival. En 2013, para cerrar la adquisición de Grupo Modelo de México —una operación de US$20.100 millones—, vendió a Constellation Brands Inc. una fábrica de cerveza mexicana y los derechos de venta en EE.UU. de marcas como Corona y Modelo Especial. El acuerdo per-mitió a AB InBev tener operaciones en México, pero el éxito de Constellation con Corona y Modelo Especial socavó las ventas de Budweiser y Bud Light en EE.UU.

Molson Coors, que tiene una participación del 42% en MillerCoors, es otro beneficiario de un acuerdo de AB InBev y SABMiller. Tiene un derecho a comprar de inmediato el 8% del negocio de MillerCoors y un primer derecho para rechazar la venta de la otra mitad de la empresa conjunta y la opción de superar la oferta de otro posible interesado.

Los analistas también esperan que AB InBev, que tiene una cuota de mercado de aproximadamente 14% en China, venda la participación de SABMiller en China Resources Enterprise Ltd., la empresa conjunta que posee en sociedad con el gobierno chino, que tiene una cuota de mercado de 23% y produce Snow, la cerveza más popular del país. La venta podría abrir una oportunidad para Heineken NV, Carlsberg A/S o Kirin Holdings Ltd. para expandir su negocio en el gigante asiático.

China es el mercado de mayor crecimiento para Carlsberg, pero es poco probable que ésta eche mano al 49% de las acciones de SABMiller en China Resources Enterprise Ltd., dijo Frans Hoyer, vicepresidente de investigación de acciones en Jyske Bank.

En Rusia, donde Carlsberg es el líder del mercado, la cervecera danesa puede enfrentar competencia si Anheuser-Busch InBev hace un trato con la cervecera turca Anadolu Efes, la socia de SABMiller allí, dijo el experto.

El tamaño de AB InBev debería aumentar su capacidad de negociar precios más bajos para los ingredientes de elaboración de la cerveza como cebada y lúpulo, lo que mejoraría sus márgenes respecto de otras cerveceras. Pero rivales como Heineken serán más ágiles en el dinámico mercado de la cerveza; al ser más pequeños, sus resultados podrían verse más favorecidos si adquieren las pujantes cerveceras artesanales, dijo Caroline Levy, analista de CLSA.

El acuerdo podría generar precios más altos para los consumidores de cerveza en todo el mundo. AB InBev tiene un historial de usar las adquisiciones para aumentar su rentabilidad mediante una reducción de costos y la presión sobre los consumidores hacia las cervezas más caras. En China, por ejemplo, según Levy, AB InBev compró cerveceras regionales, eliminó sus marcas y luego empujó a los consumidores hacia Budweiser y Harbin, su propia cerveza china de mayor precio. La estrategia de AB InBev se basa en "tratar de mover a todo el mundo hacia arriba en la cadena de valor", dijo Levy.

Para SABMiller, el acuerdo pendiente significaría un cambio cultural radical. Luego de adquirir una empresa, AB InBev instala rápidamente su propia cultura. Tras la compra de Anheuser-Busch, en 2008, eliminó 1.400 empleos, o cerca de 6% de la fuerza laboral de la cervecera estadounidense. También puso a un ejecutivo brasileño al frente del negocio e instituyó prácticas frugales que favorecen presupuestos de base cero, un sistema donde los gastos deben justificarse anualmente.

"Tan pronto como se completó el papeleo con [Anheuser-Busch], las oficinas en St. Louis fueron desmanteladas y cambiadas", dijo Maarten Albarda, que trabajó en AB InBev durante tres años antes de iniciar la consultoría de marketing Flock Associates Ltd. en 2013. "La cultura financiera para viajes y gastos fue impuesta de un día para el otro. Va muy rápido".

Jens Hansegard colaboró con este artículo.

1

1 2

2El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

3

3Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

4

4Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado