EE.UU. aprueba la fusión de AB InBevy SABMiller, pero con condiciones

El Departamento de Justicia de Estados Unidos dio luz verde a la adquisición de SABMiller PLC por parte de su rival Anheuser- Busch InBev NV, lo que elimina uno de los últimos grandes obstáculos para finalizar el acuerdo de unos US$108.000 millones que creará un coloso mundial de la cerveza.

Los reguladores estadounidenses, que últimamente han bloqueado varias grandes adquisiciones en ese país, no im-pusieron fuertes medidas contra AB InBev.

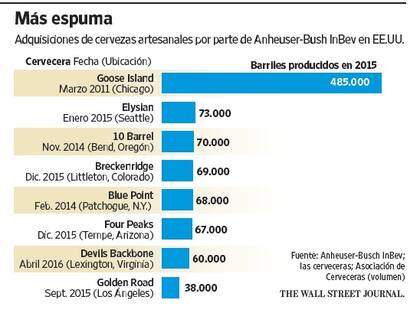

Pusieron restricciones a la capacidad de la empresa de perseguir el segmento de crecimiento más rápido del mercado de la cerveza en EE.UU. al conseguir que AB InBev permita que examinen sus futuras adquisiciones de cerveza artesanal y distribuidores. Normalmente, muchos de esos acuerdos no son lo suficientemente grandes como para requerir un escrutinio de ese tipo.

El acuerdo con los reguladores estadounidenses también prohíbe a la cervecera con sede en Bélgica implementar progra-mas de incentivos para que los distribuidores independientes de AB InBev vendan y promocionen sus cervezas sobre las de sus rivales. Esto significa que AB InBev tendrá que abandonar un plan que dio a conocer el año pasado que recompensaría económicamente a los distribuidores por promocionar marcas como Budweiser y Stella Artois.

El presidente ejecutivo de AB InBev, Carlos Brito, dijo en un comunicado el miércoles que la empresa continuará “invirtiendo con fuerza en EE.UU.”.

AB InBev ya había acordado vender las operaciones estadounidenses de SABMiller a Molson Coors Brewing Co., como una medida preventiva para lograr la aprobación de los reguladores. La venta, por US$12.000 millones, del 58% que SABMiller tenía en MillerCoors y los derechos en el país norteamericano de marcas como Peroni significa que la cuota de mercado de 45% que AB InBev tiene en EE.UU. no cambiará.

Ahora, la cervecera se enfrenta a un único obstáculo regulatorio más, China. Los analistas esperan que la aprobación en el país asiático se produzca en los próximos meses.

El acuerdo luego requiere la aprobación de los accionistas. Eso podría resultar más complicado de lo que inicialmente se es-peraba ahora que el voto del Reino Unido a favor de abandonar la Unión Europea ha provocado una depreciación de la libra.

La junta de SABMiller planeaba debatir el miércoles la posibilidad de negociar nuevos términos con AB InBev, según fuentes al tanto.

Cuando se pactó el acuerdo, en noviembre, AB InBev acordó pagar 44 libras esterlinas por acción por la mayor parte de SABMiller. Para 41,6% de las acciones, AB InBev creó una alternativa parcialmente en acciones, en esencia una combinación de efectivo y títulos que no cotizan en bolsa, lo cual se tradujo en un precio más bajo por acción de 41,85 libras. El plan estaba diseñado para permitir que los mayores accionistas de SABMiller, Altria Group Inc. y la familia Santo Domingo de Colombia, mantuvieran sus participaciones y asientos en la junta directiva.

Sin embargo, debido a que las acciones de AB InBev se transan en euros, moneda que se ha apreciado 8,4% durante el último mes frente a la libra, esas acciones se han vuelto más valiosas.

Al 18 de julio, la alternativa parcialmente en acciones tenía un valor de cerca de 49,63 libras por acción (US$65,47), o 13% más que la oferta en efectivo, según Stifel Nicolaus & Co.

La diferencia entre las dos alternativas incrementa la probabilidad de que otros accionistas además de Altria y la familia Santo Domingo opten por la alternativa de mayor valor. También eleva la probabilidad de que algunos inversionistas pidan a AB InBev que mejore la oferta en efectivo.

No se sabe con certeza si SABMiller buscará mejores términos para un acuerdo que ya ha sido firmado o si AB InBev aceptaría mejorar su oferta. AB InBev ha dicho que espera cerrar el acuerdo en el segundo semestre de este año.

La operación combinará las dos cerveceras más grandes del mundo, creando un gigante con alrededor de 28% de cuota de mercado en todo el mundo, de acuerdo con Plato Logic, una firma que hace seguimiento a esa industria.

El acuerdo es fundamental para el crecimiento de AB InBev. El negocio de la cerveza ha sido golpeado por una caída de los volúmenes en Brasil y EE.UU., que representan alrededor de la mitad de las ventas.

La compra de SABMiller le permite a AB InBev reducir su dependencia de EE.UU., donde ha tenido problemas para conseguir que las personas más jóvenes beban su marca insignia, Budweiser, y le da acceso al creciente mercado de cerveza de África. Se espera que ese continente impulse las ventas de cerveza con un crecimiento anual compuesto de volúmenes de 3,7% hasta 2020, según Plato Logic.

La compañía ha fijado un ambicioso objetivo de aumentar sus ingresos anuales en más de 50%, a US$100.000 millones, para 2020. Apunta llegar a esa meta con la venta de Budweiser, Corona y Stella Artois en toda América Latina y África, mercados que representan 68% de los ingresos de SABMiller.

1

1 2

2El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

3

3Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

4

4Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado