Economía avanza en negociaciones con los bancos para cerrar otro canje de deuda y eliminar el temor a un reperfilamiento

La idea oficial es concretarlo este mes: incluiría a toda la deuda por vencer hasta las PASO (más de $9,5 billones); aval de referentes de la oposición

4 minutos de lectura'

4 minutos de lectura'

El equipo económico avanza en conversaciones con los inversores institucionales privados locales (bancos, fondos de inversión y compañías aseguradoras básicamente) para tratar de concretar antes de que finalice este mes un canje de deuda que le permita asestar un golpe al fantasma de reperfilamiento o reestructuración que se ha instalado en el mercado y escapar de la trampa del cortoplacismo en que ha caído, algo que prometía dificultar su acceso al financiamiento de aquí en más.

Las charlas que se llevan adelante fueron confirmadas a LA NACION por altas fuentes oficiales y privadas, aunque negándose a aportar detalles al respecto -en parte- por que aún no los habría.

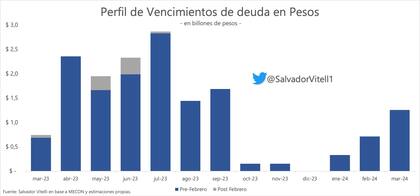

Lo que está claro es que el Gobierno busca pataer para adelante buena parte de la montaña de $9,5 billones en vencimientos que se le acumuló entre abril y julio. Y que el presente mes, por los relativamente bajos compromisos de pago que enfrenta (unos $700.000 millones, es el ideal para avanzar con definiciones al respecto.

“El diálogo existe y la voluntad de desatar este nudo también. Y eso es lo más destacado. Por suerte una parte de la dirigencia parece comenzar a entenderlo”, dijo a LA NACION bajo estricta condición de off un banquero que días participó de un almuezo en Adeba con la precandidata del PRO, Patricia Bullrich, en la que le pidieron que asuma un compromiso de no reperfilar la deuda, si resultara electa.

El ejecutivo se mostraba incluso hoy muy satisfecho por el apoyo explícito que ayer dio ayer a esa operación el economista y diputado nacional Martín Tetaz, aunque llevado por el espanto: “apoyamos el canje de la deuda en pesos porque a nadie le conviene que eso explote”, dijo a en una entrevista concedida al programa “Pablo y a la Bolsa” de FM Mileniun.

“Hay charlas y se está avanzando”, coincidió el titular de un importante banco extranjero nucleado en ABA.

“Sobre la mesa la propuesta inicial es una canasta de tres bonos por vencer en agosto (30%) y octubre (40%) y el restante en marzo del 25″, confesó un operador. “Serían indexados por inflación, lo que comprometería a la admistración entrante a adoptar un plan para bajarla”, acotó.

“La idea es avanzar en un canje pero no hay nada definido aún y se avanzará cuando estén dadas las condiciones”, dijo a su vez un alta fuente oficial vinculada a estas negociaciones.

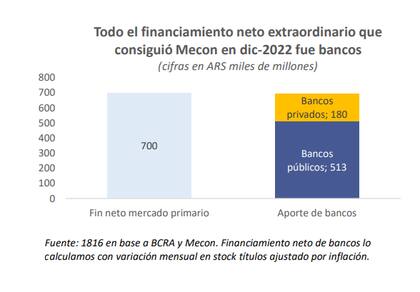

El objetivo oficial sería lograr patear hacia el año que viene y parte del 2025 al menos el 70% de los vencimientos. En un umbral que exigiría que del canje participen todos los entes publicos con bonos en cartera (lo que se descuenta) y a ellos se sumen buena parte de los bancos que, en la última parte del año pasado, elevaron notablemente su exposición a la deuda pública. En especial, los públicos, desde ya.

De allí las charlas en marcha porque ya no hay espacio para seguir acumulando vencimientos antes de las próximas PASO y existe posibilidad de -en un mercado de estas ddimensiones- tener chances de poder seguir refinanciando lo que vence y captando dinero fresco extra para hacer frente al rojo fiscal, como fue posible el prmer trimestre del año...

Es que los plazos promedio de colocación “se redujeron de 4,1 a 32, meses de enero a febrero y los de los instrumentos no indexados (Ledes y Lelites) cayeron de 3,5 a 2,2 meses”, hizo notar recientemente en un informe la consultora Inveqc, al señalar la necesidad de avanzar en algún mecanismo que permita desatar el nudo creado.

1

1La explicación de Mercado Libre a supuestos reportes de “precios dinámicos” en su plataforma

2

2Anses: cuándo cobro la jubilación de marzo si mi DNI termina en 7

3

3El más grande del mundo: Expoagro tuvo un remate de hacienda que duró 14 horas y quedará en la historia

4

4Negocio: un empresario se asoció con un fabricante chino y arma equipos a la mitad del precio del mercado