Dow y DuPont buscan renovarse con la unión

Dow Chemical Co. y DuPont Co. están en negociaciones avanzadas de cara a una fusión que uniría a dos de las empresas con más historia de Estados Unidos para crear un gigante con una capitalización bursátil de cercana a los US$120.000 millones. Un anuncio era considerado inminente, según fuentes cercanas.

Posteriormente, la nueva empresa se dividiría en tres partes, agregaron las personas, una estrategia que se ha popularizado en el negocio de las fusiones y adquisiciones. Andrew Liveris, el presidente ejecutivo de Dow Chemical, pasaría a ser presidente ejecutivo de la junta directiva de la compañía combinada, mientras que Edward Breen, su homólogo de DuPont, conservaría su puesto.

La posible unión desató los vítores de Wall Street. Las acciones de Dow y DuPont se dispararon casi 12% en la Bolsa de Nueva York para cerrar en US$56,97 y US$74,49, respectivamente.

La unión de dos empresas con más de un siglo de historia cada una culminaría uno de los años más prolíficos en cuanto a fusiones y adquisiciones. Las compras acumuladas en lo que va del año rondan los US$4,35 billones, superando el récord establecido en 2007, según la proveedora de datos Dealogic.

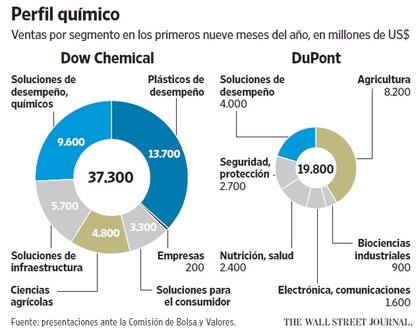

Antes de una división, la empresa combinada tendría ventas de más de US$90.000 millones y posiciones de liderazgo en una amplia gama de mercados, desde los plásticos hasta los químicos industriales, pasando por la agroindustria.

Deutsche Bank estima que una fusión puede generar ahorros de costos de aproximadamente US$3.000 millones.

Ante la presión de los accionistas para reducir costos y enfocarse en los negocios de mayor crecimiento, ambas empresas atraviesan procesos de reestructuración en los que se han desprendido de algunos de los negocios que las hicieron famosas. Una fusión aceleraría ese proceso al crear divisiones separadas para albergar a las filiales agrícolas, de materiales y de ciencias de los materiales, y productos de especialidad, dijeron algunas fuentes.

La consolidación puede ser interpretada como un remedio ante las difíciles condiciones del negocio. Las ventas de ambas empresas han estado cayendo desde2011. La debilidad de la economía global y el alza del dólar han agravado los problemas provocados por el desplome de los commodities.

Las negociaciones en torno a la consolidación de la agroindustria se han intensificado en el último tiempo en un momento en que las empresas se ajustan a las presiones provocadas por el derrumbe de los precios de las materias primas.

The Wall Street Journal informó el mes pasado sobre una posible fusión del negocio agrícola de DuPont con el gigante suizo de las semillas Syngenta AG. DuPont también exploraba en forma separada una combinación con la filial agrícola de Dow. Hace unos meses, Monsanto Co. retiró una oferta de US$46.000 millones para comprar Syngenta.

Liveris, el presidente ejecutivo de Dow, ha buscado un acuerdo con DuPont durante más de una década y se contactó con Breen en octubre, poco después de que asumió las riendas de su empresa. En conjunto, las compañías venden cerca de 17% de los pesticidas del mundo y serían el tercer mayor proveedor global de químicos usados en los cultivos, según el banco de inversión Morgan Stanley. Juntas, las empresas controlarían 41% del mercado estadounidense de semillas de maíz y 38% del mercado de soya.

Además de la agricultura, las empresas tienen divisiones que producen películas, revestimientos, tecnologías de empaque y otros materiales utilizados en los sectores alimentario, farmacéutico, industrial y automotor.

Ambas compañías tienen un rico historial. DuPont fue fundada por el fabricante francés de pólvora E.I. du Pont, quien emigró a EE.UU. en 1800. Dow, mientras tanto, fue fundada en 1897 por Herbert Henry Dow, un pionero de la electroquímica.

En los últimos años, sin embargo, las dos compañías estaban reconfigurando sus negocios al desprenderse de activos de már-genes bajos, como la petroquímica, para priorizar los productos de especialidad de márgenes más altos. DuPont, por ejemplo, abandonó el mercado de las pinturas y los revestimientos, incluyendo el negocio que inventó el teflón. Dow, mientras tanto, dejó de lado la venta de materiales como el cloro y la resina epoxi empleados en sectores como los viajes al espacio y las bolsas Ziploc con cierre deslizable.

Otra característica en común es la lucha con los llamados inversionistas activistas. DuPont ganó una prolongada batalla contra el fondo Trian Fund Management LP, ligado a Nelson Peltz, que exigía puestos en la junta directiva y reducciones de costos. El precio de la acción, sin embargo, no ha repuntado.

Dow, por su parte, incorporó dos directores nominados por Third Point LLC, el fondo de cobertura de Daniel Loeb, que buscaba la división de la compañía.

Dow anunció en marzo la escisión de una parte importante del negocio de cloro al fabricante de químicos Olin Corp. Dow se ha desprendido desde 2009 en delante de negocios que facturaban unos US$15.000 millones al año y Liveris ha sugerido que los cambios son lo suficientemente grandes como para eliminar "Chemical" de su nombre.

Charley Grant contribuyó a este artículo.

1

1 2

2El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

3

3Se vende mañana: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

4

4Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos