Refugio: por qué la guerra en Ucrania le dio revancha al dólar

El billete estadounidense se valorizó durante las últimas jornadas por considerarse un resguardo contra la inflación; sin embargo, la prolongación de la guerra podría provocar más inflación en Estados Unidos; el impacto en la Argentina

- 4 minutos de lectura'

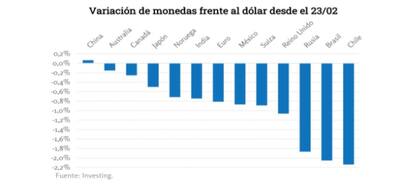

Cuando “las papas queman”, los inversores corren a refugiarse en el dólar. Eso explica por qué ayer, cuando se conoció la invasión de Rusia sobre Ucrania, el billete estadounidense se valorizó frente a la mayoría de las monedas del mundo. Sea peso argentino, chileno, mexicano, euro, rublo ruso, corona sueca o libra esterlina, la moneda dura ganó terreno.

La suba del dólar a nivel global se da en un contexto en el cual Estados Unidos atraviesa un contexto inflacionario al que no está acostumbrado. En enero, la suba generalizada de los precios fue del 7,5% -la cifra más alta en 40 años-, lo que hizo cuestionar a los ahorristas si hoy el billete continúa siendo un refugio de valor.

“Casi todas las monedas se devaluaron frente al dólar. Al margen de la inflación estadounidense, el dólar sigue siendo refugio. Por eso, los inversores también se inclinan en acciones y bonos americanos atados a la inflación. El dólar, siempre, es el primer refugio”, consideró Fernando Marull, economista de FMyA.

Estados Unidos no ajeno al conflicto. Más bien, se trata de un protagonista clave en la trama. Aunque por el momento el presidente Joe Biden aseguró que sus tropas no entrarán en territorio ucraniano, la incógnita de si la guerra escalará sigue presente. “Pero todavía está lejos. En cambio, Europa tiene el conflicto en el patio de su casa, por eso el euro cae”, agregó Camilo Tiscornia, director de C&T Asesores Financieros.

Con el foco puesto en el plano cambiario, el impacto que esto podría generar sobre la Argentina pasa por la falta de financiamiento. En un contexto donde las bolsas de todo el mundo caen y los activos se tiñen de rojo, los inversores se corren del riesgo y huyen de los mercados emergentes para refugiarse en moneda dura.

“Con aversión global y los capitales volviendo al centro, las monedas emergentes se devalúan y esto presiona al Banco Central (BCRA) y a los dólares paralelos. Por caso: una devaluación del real pone presión al Banco Central de acelerar el crawling peg si quiere mantener estable el tipo de cambio real”, explicó Marull.

Caso contrario se da si las monedas de la región, alejadas del conflicto, suben frente al dólar. En tal caso, según explicó en analista financiero Christian Buteler, el Banco Central no tendrá que mover el tipo de cambio oficial a un ritmo tan acelerado. “Si el real o el peso chileno se revaloriza, el Central puede devaluar por debajo de la inflación, algo que viene sucediendo desde que comenzó el año”, afirmó.

¿Podría otra moneda sacarle el reinado al dólar?

Si la guerra se mantiene en el tiempo y, con ello, también la suba de las commodities, la inflación podría verse impulsada al alza a nivel global. Sin ir más lejos, durante el jueves el petróleo tocó los US$100 por barril, cifra que no se veía desde hace siete años. Lo mismo se replica con otros insumos básicos, como el gas, la soja y el trigo.

“Si sube el petróleo, en Estados Unidos impacta rápidamente en los precios de la gasolina y se traslada al resto de los productos, ya que prácticamente todos los bienes se mueven en camiones. Por eso, la Reserva Federal de Estados Unidos (Fed) debería acelerar la suba de tasas para contener la inflación, más que suspenderla por el conflicto bélico. Es cierto que la decisión podría hacer caer la actividad, pero es más dañina una inflación persistente en el tiempo, que una baja en la actividad producto de un conflicto bélico”, graficó Buteler.

Una inflación del 7,5% anual en dólares es mucho. Por esa razón, otras monedas empiezan a cobrar atractivo. El franco suizo, el yen japonés y el dólar canadiense son algunas de las alternativas que los ahorristas empiezan a valorar dentro de sus carteras.

“El yen es una moneda que se toma como refugio, porque encima Japón lucha contra la deflación. Tiene una meta para que la suba de precios sea del 2% anual y no llega nunca. Se trata de una herencia que tienen desde los años 80, cuando explotó una burbuja inmobiliaria y quedó un problema financiero enorme. Tienen vendido el Banco Central al máximo para que impriman, el Gobierno gasta mucho, y aún así no tienen inflación. Por eso, desde afuera, el yen atrae”, cerró Tiscornia.

Otras noticias de Comunidad de Negocios

- 1

Doble crimen: hace pocos días empezó a trabajar y la detuvieron ayer por matar a puñaladas a sus jefes

2

2El Banco Central buscará ir en 2025 a un tipo de cambio más flexible y facilitará la competencia de monedas

3

3Tragedia en el mar: dos tripulantes muertos, olas de 3 metros y fuertes ráfagas en una tradicional regata internacional y con pasado maldito

4

4“Se me disparó”: qué declaró el policía detenido por matar a un vecino con el que discutió por el volumen de la música